Типы бизнес планов торговых предприятий

Бизнес-планом

называется документ, содержащий

экономическое обоснование развития

предприятия, выпуска новой продукции

или реализацию других коммерческих

идей. Бизнес-план сочетает в себе черты

стратегических и текущих планов. Он

составляется при создании предприятия

или в переломные моменты его существования,

например: при расширении масштабов

деятельности, привлечении потенциальных

инвесторов, эмиссии ценных бумаг и т.д.

Горизонт планирования от 1 года до 5 лет;

как правило, бизнес-план разрабатывается

с разбивкой по годам.

Разработка

бизнес-плана позволяет прогнозировать

различные варианты различные варианты

развития бизнеса и выявить проблемы, с

которыми может столкнуться предприятие.

Бизнес-планы

в различных модификациях в зависимости

от назначения: бизнес-план предприятия,

бизнес-план инвестиционного проекта

по выпуску новых видов продукции (работ,

услуг, технического решения).

В

мировой практике бизнес-план разрабатывается

на основе стандартных требований к его

оформлению:

Простота

и четкость изложения плана;Достаточность,

надежность и достоверность информации;Обоснованность

и объективность;Достижимость

поставленных целей;Комплексность;

Перспективность;

Гибкость

и оптимальность;Контроль

(составление графиков работ, сроков,

показателей).

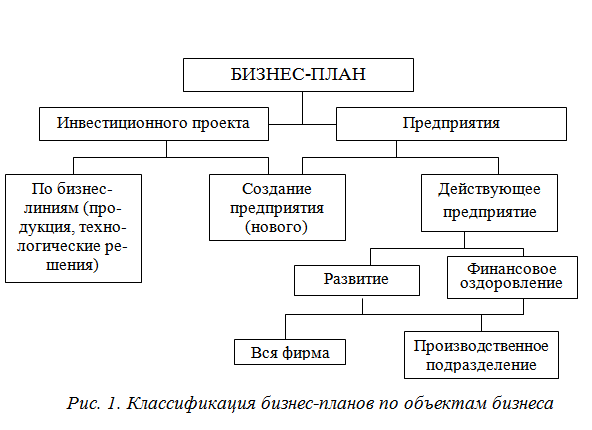

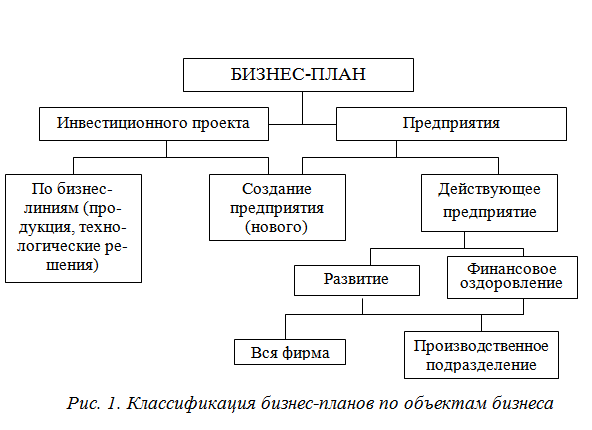

В

зависимости от рыночной ситуации и цели

составления, бизнес-планы могут быть

различны. По объектам бизнеса, бизнес-планы

можно классифицировать(рис.1):

бизнес-план

инвестиционного проектабизнес-план

организациивновь

создаваемойфункционирующей

финансового

оздоровленияразвития

отдельного

подразделениявсей

организации

Оба

эти вида бизнес-планов широко применяются

в практической деятельности. У каждого

из них имеется свое место и свой предмет

в сфере внутрипроизводственного

планирования.

На

предприятиях даже средних размеров

возможно, наряду с бизнес-планом работы

предприятия, наличие нескольких, а

иногда до десятка и более, бизнес-планов

инвестиционных проектов.

Сравнение

бизнес-планов предприятий и бизнес-планов

инвестиционных проектов позволяет

выделить основные отличительные черты:

Таблица

1

Основные отличительные черты бизнес-планов предприятий и инвестиционных проектов

Бизнес-план инвестиционного проекта | Бизнес-план работы предприятия |

1. | 1. |

2. | 2. |

3. | 3. |

4. | 4. |

Выделим

следующие основные виды бизнес-планов:

По

целям разработки — бизнес-планы,

предназначенные для:получения

внешнего финансирования;выработки

стратегии развития;планирования

деятельности компании.

По

используемым методикам − бизнес-планы,

подготовленные с использованием

различных методик:международная

методика ЮНИДО;российские

методики;новые

западные методики.

По

объекту планирования — в бизнес-плане

может планироваться деятельность

следующих субъектов:инвестиционного

проекта;компании;

группы

компаний:бизнес-единицы

(направления бизнеса).

Бизнес-планы

разрабатываются в различных модификациях

в зависимости от назначения:

по

бизнес-линиям (продукция, работы,

услуги);по

предприятию в целом (новому или уже

действующему).

Бизнес-план

может быть нацелен как на развитие

предприятия, так и на его финансовое

оздоровление. Также может планироваться

деятельность всего предприятия или его

отдельного подразделения.

Назначение

бизнес-плана инвестиционного проекта

состоит в том, чтобы помочь предпринимателям

и экономистам решить четыре основные

задачи:

Изучить

емкость и перспективы будущего рынка

сбыта.Оценить

затраты необходимые для изготовления

и сбыта продукции, и соизмерить их с

ценами, по которым можно будет продавать

свои товары, чтобы определить потенциальную

прибыльность.Обнаружить

«подводные камни», подстерегающие

новое дело в первые годы его существования.Определить

те показатели, по которым можно будет

регулярно определять – идет ли дело

на подъем или катиться к развалу.

Каждый

предприниматель, начиная свою деятельность,

должен ясно представлять потребность

на перспективу в финансовых, материальных,

трудовых и интеллектуальных ресурсах,

источники их получения, а также уметь

четко рассчитать эффективность

использования ресурсов в процессе

работы фирмы. В рыночной экономике

предприниматели не смогут добиться

стабильного успеха, если не будут четко

и эффективно планировать свою деятельность,

постоянно собирать и аккумулировать

информацию как о состоянии целевых

рынков.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Бизнес-планы разрабатываются для реализации отдельных проектов. Поэтому перед тем как рассмотреть виды бизнес планов, необходимо рассмотреть классификацию проектов. Проект — это ограниченное по времени, целенаправленное изменение отдельной системы, с установленными требованиями к качеству результатов, возможными рамками расходов средств и специфической организацией.

Проекты различаются по:

- — длительности: краткосрочные, среднесрочные, долгосрочные;

- — по направленности (генеральной цели): проекты технологического и материально-технического обоснования торговли, замены основных средств, модернизации оборудования в целях повышения качества обслуживания и роста эффективности торговли. Проекты увеличения объемов деятельности, номенклатуры реализуемой продукции данного вида в целях более полного удовлетворения запросов, расширения рынков сбыта, повышения дохода. Проекты освоения нового рынка классифицируются:

по масштабности: мелкие, средние, крупные, очень крупные, глобальные (международные), крупномасштабные (национальные), региональные и проекты городского и отраслевого масштаба, локальные.

по степени сложности: простые, сложные, сверхсложные.

по характеру предметной области (по виду): учебно-образовательные, проекты исследования и развития, инновационные, инвестиционные, комбинированные.

по составу, структуре и предметной области (по классу): монопроект, мультипроект, мегапроект.

Бизнес-планы в свою очередь имеют и другие особенности.

Бизнес-план для получения кредита.

Банк, выдавая кредит, должен быть уверен, что торговое предприятие правильно оценило возможности по погашению кредита. Бизнес-план наглядно показывает, что Вы делали расчеты и представляете реальную картину своего бизнеса. Поэтому каждый заемщик составляет бизнес-план для получения кредита, что является обязательным условием банка. Бизнес-план для получения кредита отличается от бизнес-плана для инвестора: бизнес-план для получения кредита должен показать потребность предприятия в финансировании в определенный момент и на точно определенный срок; должен доказать выгодность для предприятия использования заемных оборотных средств; бизнес-план для получения кредита ориентирован на то, чтобы показать банку или другому кредитору высокий уровень платежеспособности предприятия, а значит — возможность погасить кредит и проценты за его использование. Банк, как правило, не будет интересоваться деталями бизнес-плана, не имеющими прямого отношения к платежеспособности и уровню ликвидности предприятия. Его заинтересует, в первую очередь, наличие у предприятия серьезного залога или поручителя. Банк проверит, кому и сколько должно предприятие, имеется ли просроченная кредиторская задолженность и как давно она образовалась, тенденция к росту или к снижению задолженности.

Следующий вопрос эксперта банка будет о дебиторской задолженности предприятия. Иногда служба безопасности банка будет наводить справки и пытаться узнать какая часть из дебиторской задолженности является сомнительной к возвращению. Получение кредита под бизнес-план — это довольно длительная процедура, требующая подготовки целого пакета документов. Банк требует множество документов, и требования к нужным документам могут меняться даже в процессе оформления сделки. Если банк относит кредит к категории крупных, то придется иметь дело даже с руководством банка. Сумма выдаваемого банком кредита обычно составляет не более 50% от стоимости залога, которая определяется экспертной оценкой. Рекламные условия получения кредита обычно сильно отличаются от реальных. Часто случается так, что в процессе получения кредита банк предлагает предприятию погасить еще некоторые платежи и дополнительные сборы за получение банковского кредита. Не афишируемые банком сборы за получение кредита могут составить 5-10% от суммы кредита. Банк может не согласиться с предоставленными результатами экспертной оценки и попросить предприятие обратиться к рекомендованному им самим эксперту-оценщику, стоимость услуг которого, как правило в 1,5-3 раза выше среднерыночной. Кроме затрат на экспертную оценку придется понести затраты и на страхование сделки, что является обязательным требованием со стороны банка. Для страхования сделки также справедливо сказанное выше относительно эксперта-оценщика. Таким образом, бизнес-планы могут быть любой сложности и всех отраслей хозяйствующих субъектов: торговых организаций и предприятий, оказывающих услуги, строительных организаций и промышленных предприятий.[14]

Бизнес план финансового оздоровления предприятия.

В торговой деятельности иногда наступает момент так называемой «усталости» бизнеса. Фирма находится в периоде застоя или убытков и ну никак не хочет двигаться дальше — к новым прибылям и горизонтам. Самое время здесь задуматься о финансовом оздоровлении предприятия. На сегодняшний день наиболее остро стоит проблема возникновения финансовой неустойчивости предприятий основными причинами, которой являются:

- — не выгодное и неустойчивое положение предприятия на рынке торговли;

- — продажу дорогой, не пользующейся спросом продукции;

- — высокая степень зависимости от внешних кредиторов и инвесторов;

- — наличие неплатежеспособности дебиторов;

- — не эффективность хозяйственных и финансовых операций и т.п.

Выходом из кризисного состояния предприятия может быть разработка мероприятий, в частности бизнес плана финансового оздоровления торгового предприятия. Бизнес план финансового оздоровления направлен на восстановление платежеспособности и поддержание эффективной деятельности с учетом предоставления государственной финансовой поддержки для проведения санационных мероприятий. С чего начать. Самое важно в бизнес плане финансового оздоровления — это, бесспорно, анализ. Именно по результатам финансового анализа составляется бизнес план финансового оздоровления предприятия. Он должен включать описание наиболее полного набора мер по финансовому оздоровлению и обоснование наиболее эффективного варианта. Меры финансового оздоровления. Начать лучше всего с анализа материальных активов. С целью выявления возможностей их дальнейшего использования. По каждому элементу основных средств, фондов, незавершенному капитальному строительству, материалам и иным запасам необходимо принять одно из следующих решений: оставить торговое предприятие в неизменном виде; отремонтировать, модернизировать для собственного использования; сдать в аренду; продать; обменять; утилизировать.

В процессе оздоровления предприятия необходимо учитывать и наличие непроизводственных основных фондов. Эти фонды отягощают расходы предприятия, но могут послужить зародышем новых видов деятельности.

Далее, анализ нематериальных активов может стать базой формирования нового ассортимента и/или источником ресурсов при их реализации. Возможно, имеющиеся нематериальные активы можно использовать иным образом, отличным от текущего. В бизнес плане финансового оздоровления обычно уделяют очень малое внимание этим активам. Мы же с вами постараемся не делать этого. Так же необходимо проанализировать виды товаров реализуемых торговым предприятием с целью принятия решения об увеличении товарооборота, сохранении объемов, модернизации или же вообще прекращения торговой деятельности. Анализ реализуемой продукции проводится с целью установить спрос на разные виды продукции и реализовывать самые востребованные товары, а реализацию ненужных прекратить с целью экономии. Анализ финансовых активов (долгосрочных и краткосрочных) в бизнес плане финансового оздоровления должен дать ответ на вопрос: что более выгодно с точки зрения доходов предприятия — сохранение или продажа. Дочерние фирмы предприятия-банкрота могут стать основой возрождения материнской фирмы за счет своих ресурсов.

Анализ товаропроводящей сети. Посреднические структуры могут служить источником полезной информации и дополнительного финансирования для предприятия-банкрота. Реорганизация предприятия — изменение структуры торгового предприятия и структуры управления предприятием — может стать главным условием финансовой стабильности. Анализ дебиторов и кредиторов, источников целевого финансирования. Постоянные поставщики и покупатели, банки и различные федеральные ведомства входят технологическую цепочку и стремятся к стабильности производственной системы в целом, могут оказать консультационную и финансовую помощь. Квалификация кадров, прежде всего менеджеров высшего и среднего уровня, требует своего повышения. Это связано, прежде всего, с отсутствием переподготовки экономистов и финансистов, с уходом многих квалифицированных специалистов в банки, сферу управления и иные структуры. К разработке путей выхода из кризиса следует привлечь как можно больше специалистов. Формирование разумной маркетинговой политики, которая должна включать ассортиментную политику, обновление ассортимента, оптимальную ценовую политику, политику продвижения товара и стимулирования сбыта. Маркетинговая политика обычно более излагается в маркетинговой части бизнес плана. Система управления предприятием, система учета и контроля, внутренние хозяйственные отношения, методы и формы принятия управленческих решений. В ряду первоочередных мер принято централизовать управленческие функции на предприятии, установить жесткую систему контроля затрат. Антикризисные инвестиционные проекты. бизнес план предприятие конкуренция

Наиболее результативным способом финансового оздоровления, применяемым в совокупности с обозначенными выше, служит реализация антикризисных инвестиционных проектов и программ. Формирование портфеля инвестиционных проектов основывается на следующих принципах:

- — инвестиционные проекты направлены на развитие реализации товаров, обоснованных маркетинговой стратегией;

- — условия предоставления инвестиционных ресурсов соответствуют платежеспособности санируемого предприятия;

- — риск инвестиционных проектов относительно низок;

- — финансовая состоятельность и экономическая эффективность;

- — инвестиционных проектов подтверждены тщательной проработкой бизнес-планов;

- — денежные потоки по инвестиционным проектам согласованы с результатами других антикризисных мер. При выборе проектов наряду с оценкой окупаемости в расчет принимается ряд условий, обеспечивающих надежность реализации бизнес-плана, его социальную правомерность, экологическую чистоту и вероятные приоритеты предприятия, его инвесторов, региональных и федеральных органов власти.

Инвестиционный бизнес план.

Инвестиционный бизнес-план — это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно — сметная документация, разработанная в соответствии с законодательством Российской Федерации и утверждёнными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес — план). Инвестиционным проектом называется план или программа мероприятий, связанных с осуществлением капитальных вложений и их последующим возмещением и получением прибыли. Термин «инвестиционный проект» можно понимать в двух смыслах:

- — как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение;

- — как сам этот комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели.

Правильно составленный инвестиционный проект в конечном счёте отвечает на вопрос: стоит ли вкладывать деньги в торговое предприятие и принесет ли оно доходы, которые окупят все затраты сил и средств. Очень важно составить инвестиционный проект на бумаге в соответствии с определенными требованиями и провести специальные расчеты — это помогает заранее увидеть будущие проблемы и понять, преодолимы ли они и где надо заранее подстраховаться.

Назначение инвестиционного проекта состоит в том, чтобы помочь предпринимателям и экономистам решить четыре основные задачи:

- — изучить емкость и перспективы будущего рынка сбыта;

- — оценить те затраты, которые будут необходимы для сбыта необходимой этому рынку продукции, и соизмерить их с теми ценами, по которым можно будет реализовывать свой товар, чтобы определить потенциальную прибыльность задуманного дела

- — обнаружить все возможные неудачи которые могут помешать открытию новое торгового предприятия.

Бизнес-планы разрабатываются для реализации отдельных проектов. Поэтому перед тем как рассмотреть виды бизнес планов, необходимо рассмотреть классификацию проектов. Проект — это ограниченное по времени, целенаправленное изменение отдельной системы, с установленными требованиями к качеству результатов, возможными рамками расходов средств и специфической организацией.

Проекты различаются по:

· длительности: краткосрочные, среднесрочные, долгосрочные

· по направленности (генеральной цели): проекты технологического и материально-технического обоснования торговли, замены основных средств, модернизации оборудования в целях повышения качества обслуживания и роста эффективности торговли,. Проекты увеличения объемов деятельности, номенклатуры реализуемой продукции данного вида в целях более полного удовлетворения запросов, расширения рынков сбыта, повышения дохода,. Проекты освоения нового рынка.

· по масштабности: мелкие, средние, крупные, очень крупные, глобальные (международные), крупномасштабные (национальные), региональные и проекты городского и отраслевого масштаба, локальные.

· по степени сложности: простые, сложные, сверхсложные.

· по характеру предметной области (по виду): учебно-образовательные, проекты исследования и развития, инновационные, инвестиционные, комбинированные.

· по составу, структуре и предметной области (по классу): монопроект, мультипроект, мегапроект.[4]

Бизнес-планы в свою очередь подразделяются на:

Бизнес-план для получения кредита.

Банк, выдавая кредит, должен быть уверен, что торговое предприятие правильно оценило возможности по погашению кредита. Бизнес-план наглядно показывает, что Вы делали расчеты и представляете реальную картину своего бизнеса. Поэтому каждый заемщик составляет бизнес-план для получения кредита, что является обязательным условием банка. Бизнес-план для получения кредита отличается от бизнес-плана для инвестора: бизнес-план для получения кредита должен показать потребность предприятия в финансировании в определенный момент и на точно определенный срок; должен доказать выгодность для предприятия использования заемных оборотных средств; бизнес-план для получения кредита ориентирован на то, чтобы показать банку или другому кредитору высокий уровень платежеспособности предприятия, а значит — возможность погасить кредит и проценты за его использование. Банк, как правило, не будет интересоваться деталями бизнес-плана, не имеющими прямого отношения к платежеспособности и уровню ликвидности предприятия. Его заинтересует, в первую очередь, наличие у предприятия серьезного залога или поручителя. Банк проверит, кому и сколько должно предприятие, имеется ли просроченная кредиторская задолженность и как давно она образовалась, тенденция к росту или к снижению задолженности.

Следующий вопрос эксперта банка будет о дебиторской задолженности предприятия. Иногда служба безопасности банка будет наводить справки и пытаться узнать какая часть из дебиторской задолженности является сомнительной к возвращению. Получение кредита под бизнес-план — это довольно длительная процедура, требующая подготовки целого пакета документов. Банк требует множество документов, и требования к нужным документам могут меняться даже в процессе оформления сделки. Если банк относит кредит к категории крупных, то придется иметь дело даже с руководством банка. Сумма выдаваемого банком кредита обычно составляет не более 50% от стоимости залога, которая определяется экспертной оценкой. Рекламные условия получения кредита обычно сильно отличаются от реальных. Часто случается так, что в процессе получения кредита банк предлагает предприятию погасить еще некоторые платежи и дополнительные сборы за получение банковского кредита. Не афишируемые банком сборы за получение кредита могут составить 5-10% от суммы кредита. Банк может не согласиться с предоставленными результатами экспертной оценки и попросить предприятие обратиться к рекомендованному им самим эксперту-оценщику, стоимость услуг которого, как правило в 1,5-3 раза выше среднерыночной. Кроме затрат на экспертную оценку придется понести затраты и на страхование сделки, что является обязательным требованием со стороны банка. Для страхования сделки также справедливо сказанное выше относительно эксперта-оценщика. Таким образом, бизнес-планы могут быть любой сложности и всех отраслей хозяйствующих субъектов: торговых организаций и предприятий, оказывающих услуги, строительных организаций и промышленных предприятий.[14]

Бизнес план финансового оздоровления предприятия.

В торговой деятельности иногда наступает момент так называемой «усталости» бизнеса. Фирма находится в периоде застоя или убытков и ну никак не хочет двигаться дальше — к новым прибылям и горизонтам. Самое время здесь задуматься о финансовом оздоровлении предприятия. На сегодняшний день наиболее остро стоит проблема возникновения финансовой неустойчивости предприятий основными причинами, которой являются:

— не выгодное и неустойчивое положение предприятия на рынке торговли;

— продажу дорогой, не пользующейся спросом продукции;

— высокая степень зависимости от внешних кредиторов и инвесторов;

— наличие неплатежеспособности дебиторов;

— не эффективность хозяйственных и финансовых операций и т.п.

Выходом из кризисного состояния предприятия может быть разработка мероприятий, в частности бизнес плана финансового оздоровления торгового предприятия. Бизнес план финансового оздоровления направлен на восстановление платежеспособности и поддержание эффективной деятельности с учетом предоставления государственной финансовой поддержки для проведения санационных мероприятий. С чего начать. Самое важно в бизнес плане финансового оздоровления — это, бесспорно, анализ. Именно по результатам финансового анализа составляется бизнес план финансового оздоровления предприятия. Он должен включать описание наиболее полного набора мер по финансовому оздоровлению и обоснование наиболее эффективного варианта. Меры финансового оздоровления. Начать лучше всего с анализа материальных активов. С целью выявления возможностей их дальнейшего использования. По каждому элементу основных средств, фондов, незавершенному капитальному строительству, материалам и иным запасам необходимо принять одно из следующих решений:

— оставить торговое предприятие в неизменном виде;

— отремонтировать, модернизировать для собственного использования;

— сдать в аренду;

— продать;

— обменять;

— утилизировать.

В процессе оздоровления предприятия необходимо учитывать и наличие непроизводственных основных фондов. Эти фонды отягощают расходы предприятия, но могут послужить зародышем новых видов деятельности.

Далее, анализ нематериальных активов может стать базой формирования нового ассортимента и/или источником ресурсов при их реализации. Возможно, имеющиеся нематериальные активы можно использовать иным образом, отличным от текущего. В бизнес плане финансового оздоровления обычно уделяют очень малое внимание этим активам. Мы же с вами постараемся не делать этого. Так же необходимо проанализировать виды товаров реализуемых торговым предприятием с целью принятия решения об увеличении товарооборота, сохранении объемов, модернизации или же вообще прекращения торговой деятельности. Анализ реализуемой продукции проводится с целью установить спрос на разные виды продукции и реализовывать самые востребованные товары, а реализацию ненужных прекратить с целью экономии. Анализ финансовых активов (долгосрочных и краткосрочных) в бизнес плане финансового оздоровления должен дать ответ на вопрос: что более выгодно с точки зрения доходов предприятия — сохранение или продажа. Дочерние фирмы предприятия-банкрота могут стать основой возрождения материнской фирмы за счет своих ресурсов.

Анализ товаропроводящей сети. Посреднические структуры могут служить источником полезной информации и дополнительного финансирования для предприятия-банкрота. Реорганизация предприятия — изменение структуры торгового предприятия и структуры управления предприятием — может стать главным условием финансовой стабильности. Анализ дебиторов и кредиторов, источников целевого финансирования. Постоянные поставщики и покупатели, банки и различные федеральные ведомства входят технологическую цепочку и стремятся к стабильности производственной системы в целом, могут оказать консультационную и финансовую помощь. Квалификация кадров, прежде всего менеджеров высшего и среднего уровня, требует своего повышения. Это связано, прежде всего, с отсутствием переподготовки экономистов и финансистов, с уходом многих квалифицированных специалистов в банки, сферу управления и иные структуры. К разработке путей выхода из кризиса следует привлечь как можно больше специалистов. Формирование разумной маркетинговой политики, которая должна включать ассортиментную политику, обновление ассортимента, оптимальную ценовую политику, политику продвижения товара и стимулирования сбыта. Маркетинговая политика обычно более излагается в маркетинговой части бизнес плана. Система управления предприятием, система учета и контроля, внутренние хозяйственные отношения, методы и формы принятия управленческих решений. В ряду первоочередных мер принято централизовать управленческие функции на предприятии, установить жесткую систему контроля затрат. Антикризисные инвестиционные проекты

Наиболее результативным способом финансового оздоровления, применяемым в совокупности с обозначенными выше, служит реализация антикризисных инвестиционных проектов и программ. Формирование портфеля инвестиционных проектов основывается на следующих принципах:

— инвестиционные проекты направлены на развитие реализации товаров, обоснованных маркетинговой стратегией;

— условия предоставления инвестиционных ресурсов соответствуют платежеспособности санируемого предприятия;

— риск инвестиционных проектов относительно низок;

— финансовая состоятельность и экономическая эффективность

— инвестиционных проектов подтверждены тщательной проработкой бизнес-планов;

— денежные потоки по инвестиционным проектам согласованы с результатами других антикризисных мер. При выборе проектов наряду с оценкой окупаемости в расчет принимается ряд условий, обеспечивающих надежность реализации бизнес-плана, его социальную правомерность, экологическую чистоту и вероятные приоритеты предприятия, его инвесторов, региональных и федеральных органов власти.

Инвестиционный бизнес план.

Инвестиционный бизнес-план — это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно — сметная документация, разработанная в соответствии с законодательством Российской Федерации и утверждёнными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес — план). Инвестиционным проектом называется план или программа мероприятий, связанных с осуществлением капитальных вложений и их последующим возмещением и получением прибыли. Термин «инвестиционный проект» можно понимать в двух смыслах:

— как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение;

— как сам этот комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели.

Правильно составленный инвестиционный проект в конечном счёте отвечает на вопрос: стоит ли вкладывать деньги в торговое предприятие и принесет ли оно доходы, которые окупят все затраты сил и средств. Очень важно составить инвестиционный проект на бумаге в соответствии с определенными требованиями и провести специальные расчеты — это помогает заранее увидеть будущие проблемы и понять, преодолимы ли они и где надо заранее подстраховаться.

Назначение инвестиционного проекта состоит в том, чтобы помочь предпринимателям и экономистам решить четыре основные задачи:

— изучить емкость и перспективы будущего рынка сбыта;

— оценить те затраты, которые будут необходимы для сбыта необходимой этому рынку продукции, и соизмерить их с теми ценами, по которым можно будет реализовывать свой товар, чтобы определить потенциальную прибыльность задуманного дела

— обнаружить все возможные неудачи которые могут помешать открытию новое торгового предприятия;