Основные методы оценки бизнес плана

Библиографическое описание:

Тасуева, А. А. Основные принципы и методы оценки качества бизнес-плана на предприятиях / А. А. Тасуева. — Текст : непосредственный, электронный // Молодой ученый. — 2018. — № 42 (228). — С. 226-229. — URL: https://moluch.ru/archive/228/53168/ (дата обращения: 01.05.2020).

Бизнес-план — эффективный инструмент стратегического планирования деятельности предприятия в условиях высокой конкуренции. Стратегическая важность бизнес-планов обуславливает высокое значение изучения методов оценки эффективности процесса бизнес-планирования. В рамках данной работы автором были рассмотрены NPV- и IRR-методы оценки качества бизнес-плана.

Ключевые слова: бизнес-план, бизнес-планирование, предпринимательство, экспертиза бизнес-плана.

В настоящее время российский бизнес находится в условиях высокой степени неопределенности макросреды — среди основных негативных факторов можно отметить нестабильность курса валют, а также ухудшение отношений со странами запада, что в свою очередь осложняет развитие партнерских отношений с иностранными компаниями и обмен научно-техническими разработками и ноу-хау. В сложившейся ситуации особое значение играет роль процессов бизнес-планирования на предприятиях — бизнес-план выступает в качестве инструмента стратегического развития конкурентоспособного бизнеса [1, c. 6], однако, в это же время повышается актуальность вопросов качественной оценки бизнес-планов и их потенциальной эффективности.

Под бизнес-планом следует понимать «структурированный плановый документ, описывающий направления развития бизнеса» [2, c. 1]. Следует отметить, что качественный бизнес-план всегда включает в себя определение необходимых для его реализации ресурсов (финансовых, человеческих, временных и т. д.), а также определение потенциальной эффективности реализации предложенных мероприятий в четко обозначенный период времени. Целевой аудиторией бизнес-плана может выступать как владелец предприятия, так и потенциальные (или текущие инвесторы), кредиторы, бизнес-партнеры фирмы [2, c. 2].

Следует отметить, что значимость бизнес-плана традиционно недооценивается российскими предпринимателями, а сам процесс бизнес-планирования воспринимается ими как ресурсозатратный и малоэффективный. По мнению экспертов, подобное отношение к бизнес-планированию в российской бизнес-среде связано с рядом национальных особенностей этого процесса, а именно:

– отсутствие эффективных механизмов бизнес-планирования и оценки качества бизнес-планов, учитывающих специфику российского рынка;

– высокий уровень неопределенности внешней среды, усложняющий процессы долгосрочного планирования;

– игнорирование необходимости проведения экспертизы разработанного бизнес-плана.

– дефицит специалистов, обладающих необходимыми компетенциями в области долгосрочного планирования и оценки качества бизнес-планов;

– неразвитость сферы российского бизнес-образования, ведущая к снижению уровня профессионализма российских предпринимателей и преобладанию «интуитивного» подхода в планировании деятельности российских предприятий;

– приоритет краткосрочных целей над долгосрочными в деятельности российского бизнеса;

– несовершенство законодательной базы в вопросах бизнес-планирования [3, c. 242], [5, c. 90–91].

Процесс эффективного бизнес-планирования на предприятии невозможен без проведения экспертизы бизнес-плана −проверки финансовой модели и пояснительной записки к бизнес-плану на предмет достижения поставленных перед предприятием стратегических целей, корректности описания проекта и сделанных выводов, наличия ошибок в финансово-экономических расчетах, а также оценки возможности получения желаемого финансирования [9].

Оценка качества бизнес-плана состоит из следующих этапов:

- анализ соответствия разработанного бизнес-плана стратегическим целям предприятия на рынке / требованиям инвестора;

- оценка полноты и качества исходных данных планирования;

- анализ разработанной финансовой модели на предмет корректности используемой методики, качества обработки исходных данных и наличия ошибок в расчетах;

- оценка качества и полноты пояснительной записки, качества источников информации о рынке, корректности сделанных выводов;

- анализ показателей эффективности инвестиционного проекта на предмет целесообразности реализации с рассчитанной эффективностью;

- оценка возможности стороннего финансирования реализации описанных в бизнес-плане мероприятий;

- разработка рекомендаций по повышению качества бизнес-плана [9].

Рассмотрим непосредственно конкретные методы оценки качества бизнес-плана. Анализ актуальной научной литературы в области бизнес-планирования показал, что наиболее популярными методами оценки качества бизнес-плана остаются финансовые методы, в частности:

– метод определения чистой приведенной стоимости инвестиционного проекта (NPV-метод);

– метод определения внутренней нормы прибыльности (IRR-метод) [7], [4, c. 163], [6, c. 71].

Рассмотрим сущность применения каждого из представленных методов оценки.

Коэффициент приведенной чистой стоимости (NPV) определяет доходность от инвестиций, приведенную к дате ее расчета. Он определятся как разница между всеми приведенными инвестициями и приведенными поступления чистого дохода от инвестируемых вложений. Критерием служит 0. Если приведенная чистая стоимость NPV > 0, то бизнес-план подлежит рассмотрению и подвергается дальнейшему анализу с помощью других критериев, если же NPV

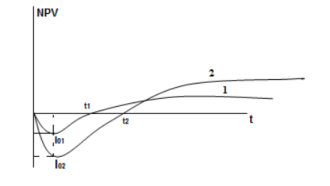

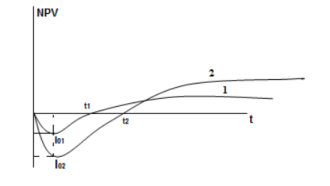

Коэффициент приведенной чистой стоимости (NPV) удобно использовать при анализе сразу нескольких конкурирующих бизнес-планов для отбора и последующей реализации наиболее эффективного [8]. Наиболее наглядно это свойство коэффициента приведенной чистой стоимости демонстрирует его графическое отображение (рис. 1), из которого видно, что проект 2 является более эффективным при более длительном сроке окупаемости, но при этом, он требует больше инвестиционных вложений — выбор оптимального варианта для создания или развития бизнеса должен исходить из критериев, поставленных собственником предприятия/инвесторами.

Рис. 1. Графическое отображение сравнения NPV двух вариантов бизнес-плана

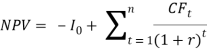

Расчетная формула NPV выглядит следующим образом:

(1)

(1)

Где:

– Io — первоначальные инвестиции;

– СFt — денежный поток t-ого года от реализации инвестиций;

– r — норма дисконтирования денежного потока;

– n — время жизни инвестиций [10].

Внутренняя норма рентабельности бизнес-плана (IRR) — это значение ставки дисконтирования, при котором NPV равен нулю. Другими словами, IRR показывает, какое максимальное требование к годовому доходу на вложенные деньги инвестор может закладывать в свои расчеты, чтобы бизнес-план выглядел привлекательным. Если полученное значение IRR оказывается выше, чем доход на капитал, ожидаемый инвестором, то можно говорить о том, что бизнес-план эффективен [10].

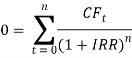

Расчетная формула IRR выглядит следующим образом:

(2)

(2)

Где:

– CFt — денежные потоки от проекта в момент времени t;

– n — количество периодов времени;

– IRR — внутренняя норма доходности [10].

Представленные методы оценки качества бизнес-планов не являются исключительными, однако применяются достаточно часто ввиду их высокой эффективности, наглядности и надежности. К преимуществам представленных в статье методов можно также отнести относительную простоту автоматизации расчетов посредством применения ПО Microsoft Excel.

Литература:

- Аноп М. Ф., Близкий Р. С. Бизнес-план как конкурентоспособный инструмент выживания бизнеса в современной российской экономике // Национальная Ассоциация Ученых. 2015. №. 4–1. С. 6–9.

- Воробьева С. А. Особенности бизнес-планирования на отечественном промышленном предприятии // Современные проблемы науки и образования. 2014. №. 6. С. 1–7.

- Грицук Р. Н. Особенности бизнес-планирования на российских предприятиях // В сборнике: Актуальные проблемы теории и практики развития экономики региона. 2015. С. 240–243.

- Кравец А. Г., Дроботов А. С. Применение имитационного моделирования для оценки качества бизнес-планов инновационных проектов // Научно-технический вестник информационных технологий, механики и оптики. 2011. №. 2 (72). С. 163–165.

- Хабалтуев А. Ю., Авдеева М. А. Проблемы бизнес-планирования в практике российских предприятий на современном этапе // Молодой ученый. 2017. № 44. С. 90–91.

- Шальнева В. В., Кириенкова А. И. Оценка эффективности бизнес-плана на предприятии // Научный вестник: финансы, банки, инвестиции. 2016. №. 2. С. 67–71.

- По каким критериям оценить инвестиционную привлекательность проекта [Электронный ресурс]. — URL: https://kudainvestiruem.ru/proekt/kriterii-ocenki-ehffektivnosti.html#l2 (дата обращения: 20.08.18).

Основные термины (генерируются автоматически): NPV, IRR, приведенная чистая стоимость, денежный поток, долгосрочное планирование, инвестиционный проект, пояснительная записка, расчетная формула, российский бизнес, наличие ошибок.

Виды оценки эффективности бизнес-планирования

Бизнес-план является документом, который содержит сведения о всех перспективах создаваемого бизнеса и методах достижения целей. Для определения целесообразности предпринимательского дела, появляется необходимость в оценке эффективности бизнес-планов. Данный процесс осуществляется в несколько этапов, что позволяет учитывать все риски, возникающие в процессе реализации проекта.

Оценку эффективности бизнес-планирования можно проводить с помощью:

- Маркетингового анализа;

- Технической оценки;

- Финансовой оценки;

- Оценки внешних факторов;

- Оценки рисков.

При маркетинговом анализе оцениваются финансовые возможности для исполнения проекта. Для этого определяются следующие показатели:

- Возможности конкретной компании в реализации своей продукции;

- Возможности конкретной компании получения прибыли от реализации, объемы которой должны покрывать инвестиционные вложения.

Как правило маркетинговый анализ проводится в два этапа:

- На первом этапе анализируется рыночный сегмент, т.е. определяется целевая аудитория, мотивы, побуждающие к приобретению конкретной продукции, оцениваются возможные способы реализации товаров, составляется прогноз спроса;

- На втором этапе анализируется конкурентная среда: определяется перечень прямых конкурентов и побочных, дается оценка вероятности появления на рынке новых конкурентов, исследуется влияние действующего законодательства на конкуренцию.

Готовые работы на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту

Узнать стоимость

При технической оценке бизнес-планирования определяется технология, наиболее приемлемая для реализации проекта, а также влияние на реализацию бизнес-проекта региональных условий, кадрового потенциала, доступности ресурсов и т. д.

Финансовая оценка бизнес-планирования включает расчет и анализ ряда показателей, таких как: внутренняя норма доходности, чистая приведенная стоимость, сроки окупаемости проекта, индекс рентабельности, точка безубыточности, коэффициенты автономии, коммерческого риска, финансовой устойчивости, финансовой зависимости от кредитных средств и др.

При оценке внешних факторов учитываются: инфляция, ставки по кредитам, уровень стабильных и переменных издержек, размер инвестиций, ценообразование, объемы реализации и др. Процесс оценки внешних факторов представляет собой выделение самых проблемных для конкретного бизнеса факторов и определение для них точки безубыточности.

Заключительным этапом оценки бизнес-планирования является оценка самых худших сценариев коммерческой деятельности, т.е. оценка рисков.

Проведение финансовой оценки бизнес-плана

При финансовой оценке бизнес-плана анализируется:

- Финансовое положение компании к течение последних 3-5 лет;

- Окупаемость проекта.

Оценка окупаемости бизнес-плана включает анализ планируемого денежного оборота, данные объемы должны покрывать размеры инвестиций.

Бизнес-план может быть принят в случае, если суммарные финансовые потоки, генерируемые от эмиссии акций, покрывают требуемую норму доходности.

Оценка экономической эффективности капиталовложений может проводится при помощи следующих методов.

Метод оценки сроков окупаемости инвестиционных вложений (1):

$PP = I_0 / CF_t $ (1)

Где $PP$– это период окупаемости проекта, $I_0$ – объем первоначальных инвестиций, $CF_t$ – величина чистых денежных поступлений от реализации проекта.

Метод вычисления среднегодовой прибыли (2):

Рисунок 1. Формула расчета (2). Автор24 — интернет-биржа студенческих работ

Где $T$ – продолжительность периода инвестирования, $P_t$ – количественная оценка прибыли, получаемой от проекта, $З_t$ – объем совокупных затрат по проекту, $m$ – количество интервалов в инвестиционном периоде.

Положительное значение данного параметра говорит об экономической привлекательности бизнес-плана.

Метод чистого дохода (3):

$ЧД = Д – З$

Где $Д$ – общая сумма доходов по проекту, $З$ – общая сумма затрат.

Метод чистого дисконтирования доходов (4):

Рисунок 2. Формула расчета (4). Автор24 — интернет-биржа студенческих работ

Где $E$ – это желаемая прибыль (ставка дисконтирования), $I_0$ – первоначальные инвестиции, $CF_t$ – чистые денежные потоки в конце периода.

Метод оценки рентабельности инвестиционных вложений (5):

Рисунок 3. Формула расчета (5). Автор24 — интернет-биржа студенческих работ

Метод внутренней нормы доходности (6):

Рисунок 4. Формула расчета (6). Автор24 — интернет-биржа студенческих работ

Общими параметрами целесообразности бизнес-плана являются:

- Допустимые значения сроков окупаемости проекта должны быть меньше расчетного периода и сроков возврата инвестиций;

- При $NPV$ > $0$ проект считается эффективным и может быть реализован. Чем выше значение $NPV$, тем выше эффективность бизнес-плана;

- Если индекс прибыльности $P_I$ больше $1$, то это говорит об эффективности проекта;

- При ситуации, когда значение показателя $IRR$ выше нормы дисконта, можно считать проект целесообразным.

Оценка рисков

Как правило, любой вид бизнеса подвержен нескольким рискам:

- Производственному, т.е. исполнитель не имеет возможности исполнить свои обязательства;

- Финансовому – предприниматель при обращении за заемными средствами, не может выполнить перед инвесторами финансовые обязательства;

- Инвестиционному – снижается стоимость финансово-инвестиционного портфеля;

- Рыночному – рыночные проценты варьируются на фондовом рынке, снижается курс валюты;

- Политическому – убыточный результат деятельности на фоне влияния политических изменений.

При оценке отрицательных сценариев развития бизнеса осуществляют:

- Определение возможных видов риска;

- Оценку эффективности бизнес-плана;

- Анализ оптимистического, пессимистического и нормального сценария реализация бизнес-проекта.

Замечание 1

Таким образом, оценка бизнес-плана является логическим завершением всего процесса бизнес-планирования, по результатам которой можно определить рациональность реализации конкретного проекта. Такая оценка необходима в поиске инвесторов, выборе более выгодного варианта кредитования, выработке рентабельного инвестиционного проекта, определении условий страхования различных рисков, а также в других ситуациях, которые связаны с прояснением неопределенности.

Каждая компания – это не только производитель продуктов и услуг, но и рыночный товар. Определить его стоимость позволяют методы оценки бизнеса. Разберемся, какие это методы, и которые из них подойдут именно вам.

Рынок всегда непредсказуем. Даже те отрасли, которые демонстрируют высокие показатели могут внезапно оказаться в подвешенном состоянии. Поэтому предпринимателю важно знать рыночную стоимость своих активов.

Оценка бизнеса бывает принудительной и добровольной. Подробнее о том, что это значит, а также что собой представляет оценка предприятия, можно прочитать здесь.

Чаще всего она нужна, если предприниматель собирается продать фирму или ведет подготовкук процедуре слияния, либо поглощения (сделки M&A). Также ее используют в случае проявления к компании интереса со стороны инвесторов. . Процедура оценкирегулируется федеральным законом № 135-ФЗ «Об оценочной деятельности в РФ». Разработан и федеральный стандарт оценки бизнеса (ФСО №8), где прописаны подходы и общие требования к ее проведению.

Основная проблема при выборе методов оценки бизнеса

По логике при использовании разных подходов, если речь идет об одной и той же компании, результат, то есть стоимость бизнеса, должен быть одинаковым. Однако это не так: во-первых, при разных методах используются разные показатели, во-вторых цифры, которые может предоставлять рынок,не всегда объективны.

Поэтому нужно быть начеку, понимая, что по одним и тем же критериям нельзя оценивать разные бизнесы. Например, невозможно одинаково оценивать недвижимость и интеллектуальный продукт.

Готовясь к финансовой оценке бизнеса, важно заранее поинтересоваться, какой метод выберет оценщик, и сопоставить эту информацию с особенностями бизнеса и своими знаниями. Хотя опытный оценщик всегда определит, что именно подойдет вам и почему.

Известны три общих подхода к оценке бизнеса, каждый из которых предлагает свои методы. Все они помогают определить стоимость компании относительно определенной даты.

Выбирая подход и метод, нужно учитывать многие показатели: размер компании, форму организации бизнеса, цель оценки – для продажи, для оформления процедуры банкротства, для инвестиций. Часто оценка позволяет сделать выводы для дальнейшего развития: о целесообразности тех или иных активов, о возможностях расширения бизнеса и др.

Обратимся к основным методам оценки бизнеса.

Затратный подход к оценке бизнеса (балансовые методы)

Затратный подход предполагает оценку компании с точки зрения издержек. Как правило, балансовая стоимость ее активов может не совпадать с рыночной. Поэтому здесь требуется корректировка баланса.

Этот подход применяют для бизнесов, которые не дают стабильных доходов: если компания образована недавно, либо находится в процессе ликвидации. Такой метод помогает определить рыночную стоимость активов, из которой вычитается величина обязательств компании и выводится суммасобственного капитала.

Затратный подход к оценке бизнеса предлагает следующие методы.

Метод чистых активов

К основным балансовым методам оценки бизнеса относится метод чистых активов.

С его помощью можно подсчитать рыночную стоимость активов компании, а затем вычесть величину ее обязательств. Корректируются не доходы и расходы компании, а статьи бухгалтерского баланса.

Этот метод оценки стоимости бизнеса носит характер основного, первоначального. Затем цифра корректируется еще в зависимости от рынка. Метод чаще используют ООО: аудиторские, консалтинговые, брокерские компании.

Метод ликвидационной стоимости

Этот метод помогает определить сумму, которую удастся выручить, если будет принято решение о продаже всех активов. При расчете внимание уделяется затратам на демонтаж оборудования, учитываются налоги на продажу, комиссионные и прочие возможные расходы. В итоге, цена бизнеса будет равна стоимости активов за вычетом расходов, сопутствующих процедуре банкротства. При этом в стоимости теряют нематериальные активы.

Доходный подход к оценке бизнеса (методы доходов)

Доходный подход к финансовой оценке бизнеса предполагает работу с доходами компании. Цена фирмы или предприятия оказывается напрямую зависимой от выручки. То есть, высчитывается цена дохода, который можно будет получить от компании в дальнейшем.

Методы доходов популярны в тех случаях, когда оценка бизнеса организуется ради запуска новых проектов и каких-то управленческих решений относительно развития в целом. Что касается инвесторов, то их интересуют в первую очередь доходы, а не материальная база компании, то, сколько окажется прибыли в результате инвестирования или покупки компании. Поэтому доходный подход к оценке бизнеса применим в основном для стабильных фирм, работающих по долгосрочным договорам, то есть способных прогнозировать прибыль вперед.

Метод прямой капитализации

Метод прямой капитализации используется для определения стоимости фирмы с помощью следующей формулы:

V=D/R,

где V – рыночная стоимость бизнеса, D — чистый годовой доход фирмы, а R — коэффициент капитализации.

Для расчета необходимо иметь представление о размере прибыли на определенное время вперед. Это метод для тех, кто уверен, что компания сможет сохранить рентабельность в будущем.

Метод дисконтирования предполагаемых денежных потоков

Используя этот метод, эксперты-оценщики обращают внимание на дисконтирование будущего денежного потока по определенной ставке. Что это значит?

Дисконтирование предполагает (вернее, говорит о замеченном в экономике факте), что сама стоимость денег в дальнейшем меняется. Поступления, которые ожидаются через некоторое время, имеют меньшую стоимость, чем те, что есть сегодня. Уменьшение стоимости объясняется тем, что деньги могли бы быть положены в банк под проценты и принести доходы. А так как прибыли еще нет, их стоимость при приведении к сегодняшнему дню уменьшается на величину недополученных процентов.

Ставка дисконтирования – это норма отдачи на вложенные инвестиции, проценты дохода от вложенных средств.

Дисконтирование применяют в ситуациях, когда есть причины думать, что доходы компании через отрезок времени будут отличаться от сегодняшних, или если прибыль имеет сезонный характер. Прогноз делается на период, в течение которого деятельность компании должна оставаться эффективной. Этот период определяется сроками экономической жизни товаров, износом оборудования, актуальностью технологий, сроками аренды, условиями рынка.

Описанный метод оценки бизнеса эффективен для крупных компаний.

Доходные методы используют достаточно часто, но их сложно назвать незаменимыми. Для получения более объективных результатов хорошо иметь представление обо всех методах оценки бизнеса. В идеале эффективнее, когда компания-оценщик принимает решение об использовании нескольких методов и подходов.

Сравнительный подход к оценке бизнеса (рыночные методы)

Сравнительный подход предполагает при расчетах использовать сведения о компаниях, которые похожи на ту, что оценивается. Цена бизнеса определяется в зависимости от того, за какую сумму на рынке продаются похожие компании. Поэтому здесь важна достоверность информации о компаниях-конкурентах.

Компаний-близнецов на рынке очень мало, поэтому сравнительный подход к оценке бизнеса эксперты применяют достаточно редко. Но если принимается такое решение, актуальны следующие методы.

Метод рынка капитала

В основе метода рынка капитала лежит работа с ценами, которые сформировались на фондовом рынке. Проводится анализ мелких операций по открытому фондовому рынку за условный период. Цель этого анализа – оценить миноритарный пакет акций. Информация о ценах на акции, находящиеся в свободной продаже, после некоторых корректировок помогает определиться с ценой акции оцениваемого предприятия.

То есть, разбираясь со стоимостью акций своей компании, оценщик берет в учет стоимость одной акции компании-конкурента. А в документах по оценке чаще всего так и пишется: «Цель оценки – определить стоимость акции компании Х».

Метод сделок

Метод сделок похож на предыдущий метод оценки бизнеса, только в его основе — определение не столько цены одной акции, сколько стоимости всего контрольного пакета.

Метод сделок и метод рынка капитала применяют для компаний с недостаточно ликвидными акциями. Их оценочная стоимость обычно завышена.

Метод отраслевых коэффициентов

При использовании метода отраслевых коэффициентов необходимо провести сравнение с предприятием той же сферы, показатели которого в последнее время демонстрировали стабильный рост. Чтобы рассчитать отраслевые коэффициенты, нужно собрать данные о том, с учетом каких условий продавались компании с определенными финансовыми и производственными характеристиками.

Учитывается специфика бизнеса и отрасли. Поэтому, к примеру, получается, что стоимость АЗС есть смысл сопоставить с размером дохода за 1,5–2 месяца, а цену на агентство рекламы определить, исходя из суммы его дохода за полгода.

Метод отраслевых коэффициентов можно применять с целями оценки стоимости небольших компаний: например, для предприятий общественного питания, розничной торговли, гостиничного бизнеса.

Оценка бизнеса: пример отчета

После получения результатов оценки составляется отчет об оценке бизнеса. В этом многостраничном документе должны быть четко и ясно обоснованы выбранные методы оценки.

Приведем небольшой пример по оценке компании, производящей полиграфическую продукцию. Он показывает, как оценщик принимал решение об используемом методе.

Выбор метода оценки стоимости бизнеса (на примере ОАО «ККК», Казань)

Оценка компании проводилась с целью определения рыночной стоимости именных обыкновенных акций (уставного капитала), для внесения в уставный капитал.

Чтобы выбрать подходящий метод, была проведена экспертиза. Она показала, что состояние имущества компании не подтверждает особой доходности предприятия, но ситуация с компанией далека от необходимости в продаже ликвидации бизнеса.

В результате анализа данных о конкурентах (использовались разные источники, в том числе Национальная котировальная система) по состоянию на 1 октября 2004 года данных о цене акций похожих компаний на внебиржевом рынке не нашлось. Поэтому метод рынка капиталов и метод сделок не подошли.

Учитывая цели оценки, эксперты выбрали в качестве оптимального метод скорректированной балансовой стоимости чистых активов бизнеса.

В итоге, для полной ясности картины с ценой, было решено использовать:

1. Метод дисконтирования денежных потоков;

2. Метод скорректированных балансовых чистых активов.

Оценку делала компания «Арт-эксперт».

Автор: Алина Кудрявцева

Бизнес.ру проводит серию онлайн-встреч с бизнес-экспертами. Записи встреч см. на нашем канале YouTube:

Следите за расписанием новых мероприятий на event.business.ru.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.