Купить бизнес план для кредита

Настоящий бизнес план разработан для инвестирования в посадку яблоневого сада и выращивание яблок. Цель разработки бизнес плана: для получения кредита; Объем работы: 120 страниц; Горизонт бизнес планирования: 5 лет. Бизнес планом предполагается закладка яблоневого сада площадью 25 га на одном …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в строительство предприятия по производству мороженого. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 63 страницы; Горизонт бизнес планирования: 6 лет. Идея проекта состоит в организации на территории региона собственного производства мороженого высокого качества. Для …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в открытие детского бассейна для грудничков. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 27 страниц; Горизонт бизнес планирования: 2 года. Проект направлен на оказание услуг в форме занятий плаванием в бассейне для детей …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в строительство полигона отходов. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 85 страниц; Горизонт бизнес планирования: 5 лет. Проект предполагает строительство полигона ТБО объемом 30 млн. куб.м. Физический объем размещения ТКО на полигоне должен …

Подробнее…

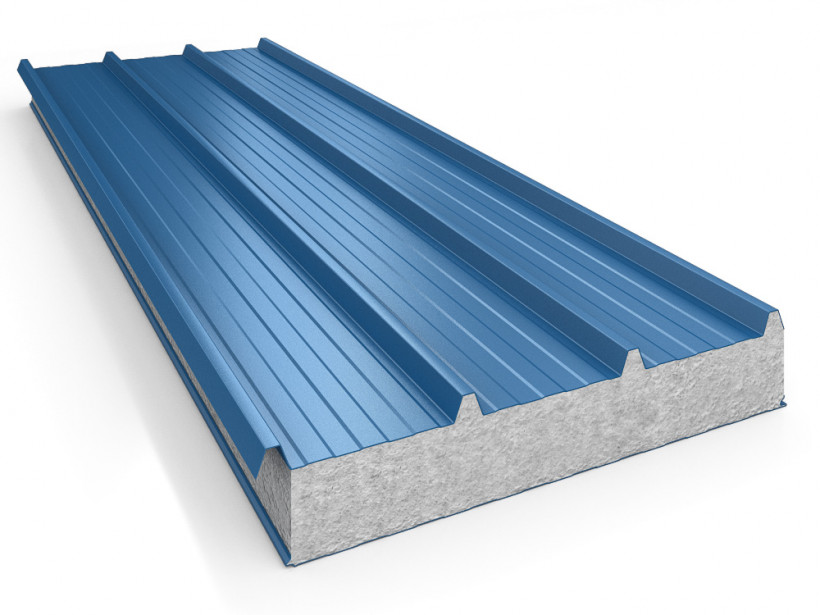

Настоящий бизнес план рассчитан на инвестирование в производство сэндвич-панелей. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 83 страницы; Горизонт бизнес планирования: 5 лет. Приобретаемое технологическое оборудование по производству сэндвич-панелей будет смонтировано на территории имеющейся в распоряжении предприятия производственной базы. Основным сырьем …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в переработку ПЭТ-пластика. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 56 страниц; Горизонт бизнес планирования: 5 лет. В рамках реализации бизнес плана предполагается арендовать теплое помещение под установку перерабатывающей линии, складирования сырья и готовой продукции …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в производство растительного масла. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 47 страниц; Горизонт бизнес планирования: 5 лет. В рамках реализации бизнес плана предполагается организовать производство подсолнечного масла объемом 2 500 тонн в год. …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в строительство котельной. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 79 страниц; Горизонт бизнес планирования: 5 лет. В рамках реализации бизнес плана предполагается построить котельную установленной теплопроизводительностью 36 МВт и оказывать услуги теплоснабжения и …

Подробнее…

Настоящий бизнес план рассчитан на инвестирование в строительство вещевого рынка. Цель разработки бизнес плана: для привлечения кредита; Объем работы: 98 страниц; Горизонт бизнес планирования: 7 лет. В рамках проекта предполагается построить вещевой рынок в непосредственной близости от оживленной трассы, что обеспечит хорошую …

Подробнее…

Настоящий бизнес план рассчитан на создание птицеводческого комплекса по разведению уток. Цель разработки бизнес плана: для получения кредита; Объем работы: 63 страницы; Горизонт бизнес планирования: 4 года. Бизнес планом предусмотрено инвестирование в строительство птицеводческого комплекса замкнутого цикла по производству мяса пекинской утки Стар-53. Строящийся …

Подробнее…

Порой, недостаточно просто разработать хорошую концепцию и двигаться по намеченному плану. Иногда можно просто приобрести готовое дело, с уже известным именем и устоявшейся аудиторией, чтобы вдохнуть новую жизнь в проект и обогатиться. Однако, не всегда у потенциальных бизнесменов в наличии есть необходимая сумма денег. В этом случае актуальным является кредит на покупку бизнеса. Будьте уверены, что воспользовавшись услугами компании Haton Credit, вам удастся получить займ и полностью изменить свою жизнь всего за один день, превратившись из простого обывателя в успешного бизнесмена с большими перспективами.

Разновидности банковских предложений

Начиная изучать кредитные предложения финансовых учреждений, очень легко растеряться. Особенно, если у вас нет опыта, вы не разбираетесь в юридической терминологии и вам чужда финансовая грамотность. Поэтому рекомендовано сразу обратиться к кредитному брокеру. Он вам расскажет, чем именно отличаются различные типы кредитных программ:

- Залоговый кредит на покупку бизнеса. В этом случае вы должны оставить банку собственность, рыночная стоимость которой равносильна или превышает сумму займа. Это может быть квартира, автомобиль, земельный участок и прочее.

- Беззалоговый кредит на покупку бизнеса. В этом случае процентная ставка будет несколько выше, однако, с нашей помощью она будет понижена до минимального уровня.

- Целевой кредит на покупку бизнеса. Он выдается по определенные условия и конкретную задачу. При этом, приобретенное имущество может выступать в роли залога до тех пор, пока займ не будет полностью погашен.

Если вам нужно пополнить оборотный капитал, то можно получить кредит и такого типа. Кредитные деньги должны быть использованы на приобретение новой техники, аренду и покупку помещений, заработную плату сотрудникам и прочие внутренние нужды.

Что нужно учесть

Желая получить кредит на покупку бизнеса, банк будет рассматривать не только вас как заемщика, но и сам бизнес, от которого напрямую зависит, сможете ли вы погашать задолженность.

Помимо этого, желая завладеть бизнесом, нужно определить, по каким именно причинам текущий владелец готов отказаться от него. Если поводом служит невысокая доходность, то нужно внимательно проанализировать рынок в конкретном сегменте и составить бизнес-план, чтобы определить, сможете ли вы вывести бизнес на новый уровень и получить прибыль.

Помимо этого, нужно обязательно учесть каков износ приобретаемых производственных мощностей. Если он высокий, то возможно нужно будет включить в сумму займа и те деньги, которые нужны будут для приобретения нового оборудования и прочего.

Если все пункты вас устраивают, дело остается лишь за оформлением кредита на покупку бизнеса. Мы поможем сделать это даже без первоначального взноса. Мы хорошо понимаем, насколько важно для многих начинающих бизнесменов иметь надежную и полноценную поддержку на финансовом и юридическом уровне. Именно поэтому предлагаем полный комплекс услуг.

Чтобы уточнить детали, вы можете заказать обратный звонок на нашем сайте либо сразу посетить офис. Обратите внимание, что нет смысла что-то скрывать от кредитного брокера. Чем больше он будет знать, тем выше вероятность быстрого одобрения кредита на покупку бизнеса. При правильной интерпретации, даже ваши минусы могут превратиться в плюсы. А значит, вы получите возможность оформить займ на более выгодных условиях, которые недоступны простому обывателю.

В статье мы собрали рекомендации экспертов по составлению бизнес-плана для получение кредита в банке на развитие бизнеса и открытия с нуля. Также в статье есть 5 примеров бизнес-планов.

Что такое бизнес-план

Чтобы получить банковский кредит для нужд фирмы, нужно составить грамотный и экономически обоснованный проект на бумаге.

Бизнес-план для получения кредита — это вид документа, в котором проанализированы и расписаны все возможности начать либо расширить свое дело.

В плане вы должны расписать, каким образом собираетесь использовать полученные средства.

Отличия от обычного бизнес-плана

Существует следующий ряд отличий:

- В бизнес-плане для кредита вы обосновываете свою потребность в финансировании, в конкретный временной период;

- нужно доказать, что заемные средства нужны именно для развития бизнеса;

- разработанный документ должен подтверждать, что его владелец платежеспособен и сможет в установленный срок вносить платежи по кредиту.

План должен демонстрировать специалистам банка, что выделять вам денежные средства в кредит безопасно. Для этого будет проведен его анализ и оценка.

Когда бизнес-план необходим кредитной организации

Документ попросят в кредитной организации, если:

- вы индивидуальный предприниматель;

- кредитные средства нужны на существенный срок (более 3-х лет);

- нет залога в достаточном объеме;

- компания работает менее полугода;

- вы претендуете на льготные условия кредитования.

Образцы бизнес-планов для получения кредита в банке

Ниже представлены типовые образцы бизнес-планов. Но мы настоятельно рекомендуем вам составлять бизнес-план самостоятельно или при помощи специалистов. Примеры просто служат просто для наглядного пособия. Скачать их можно по ссылкам:

- Бизнес-план по оказанию услуг;

- Бизнес-план на строительство;

- Бизнес-план по производству;

- Бизнес-план для сельскохозяйственного бизнеса;

- Бизнес-план по продаже товаров.

Как составить бизнес-план для банка

Общего стандарта для разработки этого документа нет. Банковские организации в РФ могут предъявлять к образцу свои требования. Поэтому, прежде чем начнете разрабатывать документ, определитесь, в какой банк будете подавать заявку на получение кредита.

В бизнес-плане для банка обязательно должны быть следующие разделы:

- резюме;

- юридический статус компании;

- характеристика отрасли, в которой работает фирма;

- аналитика рынка;

- маркетинговый план;

- экономические показатели бизнеса;

- производственный план;

- финансовое планирование;

- аналитика и оценка возможных рисков

- план по возврату кредитных средств;

- заключение.

Далее рассмотрим каждый пункт более подробно.

Также прочитайте: Как получить кредит для малого бизнеса от государства

Резюме

Это краткое содержание бизнес-плана. В нем отразите все положительные стороны проекта, его рентабельность и методики работы на рынке. Хотя этот раздел и идет первым, писать его стоит в последнюю очередь, так как в нем формулируются основные тезисы по всем разделам плана.

Юридический статус

В этом разделе нужно прописать:

- полное наименование и юр. адрес компании;

- структуру органов управления;

- форму собственности;

- организационно-правовую форму;

- ваши контактные данные.

Характеристика отрасли, в которой работает ваша компания

Здесь полностью распишите концепцию своего бизнеса: подробную информацию о компании, какую продукцию или услуги вы предлагаете. Также стоит отметить, сколько времени компания осуществляет деятельность в данной отрасли. Пропишите о наличии складских и офисных помещений, транспорта и так далее.

Аналитика рынка

В этой части проанализируйте, на каких клиентов ориентирован бизнес. Если последний пока нельзя отнести к глобальным, и сумма кредита вам требуется небольшая, то для анализа можете воспользоваться данными опросов и информацией из открытых источников. Если же проект крупный, то придется провести тщательный анализ сегмента рынка.

Маркетинговый план

В этой части нужно рассмотреть планируемые объемы продаж, проанализировать возможный рынок сбыта и наличие конкурентов. Особое внимание уделите именно деятельности последних, поскольку наличие серьезной конкуренции вызывает сложности для реализации проекта.

Также укажите:

- преимущества продукции перед иностранным аналогами;

- средства и методики продвижения производимых товаров.

Экономические показатели вашей компании

Предоставьте расчеты затрат и прибыли фирмы, а также проанализируйте возможность повысить доходность и снизить затраты. Указывайте реальные цифры, не берите их «с потолка», не завышайте и не занижайте показатели.

Производственный план

Этот раздел является одним из главных. Здесь укажите:

- какие современные технологии используете в процессе производства;

- в каком объёме ваша компания обеспечена оборудованием, и сколько оно эксплоатируется;

- нуждается ли производство в модернизации;

- какие мероприятия необходимо провести, чтобы усовершенствовать производственный процесс;

- величину расходов на производство каждого типа продукции.

Финансовое планирование

Данный пункт плана является приоритетным для получения заемных средств. Пример раздела может включать следующие сведения:

- информацию о постоянных и первоначальных расходах;

- рассчитанную себестоимость товаров;

- указание на необходимость финансирования проекта кредитными средствами;

- планируемую окупаемость бизнеса в реальном, оптимистичном и пессимистичном сценариях;

- описание каждого этапа погашения кредита;

- прогноз ликвидности бизнеса;

- расходы на зарплату сотрудников и рекламу.

Заключение

Опишите результаты деятельности компании, которые вы ожидаете получить. Важно, чтобы последние были реалистичными, в чём необходимо убедить сотрудников банка.

Советы экспертов

Бизнес-план любой компании — единственный в своем роде, уникальный документ, объем которого кредитную организацию мало интересует. Главное, четко отразить перспективы развития бизнеса и прописать пункты, из которых станет ясно, что выплачивать кредит вы сможете.

Эксперты советуют при разработке бизнес-плана для получения кредита обратить внимание на несколько важных моментов:

1. Обязательно учитывайте самый пессимистичный сценарий развития событий.

Проанализируйте, как будет развиваться бизнес, если повысятся налоги, на продукцию упадет спрос, уволится одновременно большое количество сотрудников и так далее. Банковские работники будут проверять не только то, как вы осуществили расчеты, но и насколько план соответствует реалиям. Поэтому не стоит рисовать излишне оптимистичную картину.

2. Следите за состоянием своей кредитной истории.

Если вы допускали просрочки по кредитам, полученным ранее, даже идеально составленный бизнес-план не поможет вам получить одобрение нового займа. Скрывать эту информацию не имеет смысла, так как в процессе проверки она все равно откроется.

3. Обосновывайте каждую цифру.

Расписывайте детально первые месяцы работы вашей компании. Специалисты считают самой распространенной ошибкой при составлении бизнес-плана завышенные ожидания предпринимателя. Причем это касается дохода, который вы планируете получить.

Чтобы повысить шансы принятия плана банком, выполните следующие действия:

- составьте финансовую модель грамотно и профессионально;

- расчеты производите на основании только реальных данных;

- тщательно проанализируйте все риски;

- оформляйте документ по стандартам, принятым в конкретной банковской организации.

Составляйте бизнес-план так, чтобы все показатели деятельности фирмы были рассмотрены в максимальном объеме, а кредитор, даже не знакомясь с бизнесом, мог составить впечатление о надежности вашей компании и вас, как заемщика.

В статье собраны условия получения кредита на покупку бизнеса. Мы собрали 7 банков, подготовили список всех необходимых документов для ИП и юридических лиц и подготовили инструкцию по получению займа.

7 банков, выдающих кредит на покупку бизнеса

| Банк | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Сбербанк | 14 — 16,5 | от 70 тыс. до 25 млн | 12 — 240 |

| ВТБ 24 | 13 — 15 | от 50 тыс. до 20 млн | 18 — 180 |

| Альфа-Банк | 14 — 16,5 | от 65 тыс. до 35 млн | 24 — 120 |

| Россельхозбанк | 14 — 18 | от 55 тыс. до 19 млн | 36 — 84 |

| Росбанк | 12,22 — 16,26 | до 60 млн | 36 |

| Юникредит Банк | устанавливается индивидуально | до 47 млн | 120 |

| ВТБ Банк Москвы | устанавливается индивидуально | до 150 млн | 84 |

Сбербанк

Покупка готового бизнеса стала доступной за счет кредитования Сбербанка. Со стороны учреждения разработано несколько программ, воспользовавшись которыми можно получить необходимую сумму и развить собственный малый бизнес.

| Кредитная программа | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Бизнес-Старт | не менее 18,5 | не более 7 млн | до 60 |

| Потребительское беззалоговое кредитование | не менее 14,9 | в пределах 1,5 млн | до 60 |

| Потребительское кредитование с оформлением поручительства | не менее 13,9 | ограничено 3 млн | до 60 |

| С предоставление залога в виде недвижимости | 15,5 | до 10 млн | до 240 |

Шанс на то, что покупка действующего бизнеса за счет кредитных средств состоится, увеличивается в тех случаях, когда у клиента имеются намерения заняться предпринимательством в рамках договора франчайзинга или при наличии типового проекта, разработанного самим кредитором, но без использования известного бренда.

ВТБ 24

Возможность получить средства, необходимые для приобретения уже функционирующего предпринимательского субъекта, предусмотрена со стороны ВТБ 24. В рамках кредитного соглашения можно получить сумму, размер которой находится в границах 50 тыс. руб. — 20 000 тыс. руб. Установление процентной ставки и подготовка окончательного графика осуществляется после индивидуального изучения документации и финансового положения будущего заемщика.

Альфа-Банк

Оформляя заявку на предоставление займа, целевое назначение которого связано с приобретением фирмы, необходимо помнить о том, что обязательным условием является внесение первоначального взноса. Его размер определяется индивидуально. Кроме того, потребуются документальные доказательства того, что приобретаемая фирма является рентабельной и будет развиваться по предложенному бизнес-плану.

Наиболее крупные проекты, имеющие необходимое финансовое и экономическое обоснование, могут претендовать на финансирование за счет заемных средств в общей сумме до 35 000 000 руб. Длительный срок возврата, достигающий 10 лет, позволяет осуществить погашение займа планомерно.

Россельхозбанк

Учитывая тот фактор, что основное направление деятельности Россельхозбанка связано с кредитованием предприятий, функционирующих в сфере сельского хозяйства, обязательно наличие целевого назначения кредита.

В связи с этим возникают два дополнительных условия:

- приобретаемая компания должна быть «рабочей»;

- клиент должен предоставить бизнес-план, на основании которого приобретаемый субъект будет осуществлять дальнейшее развитие.

Росбанк

Кредит на покупку бизнеса предоставляется в Росбанке в рамках программы «Кредит предприятию». Указанная программа позволяет оформить займ в 60 000 000 руб., со сроком возврата в 3 года. В индивидуальном порядке может быть рассмотрена возможность предоставления отсрочки возврата полученных средств. Банк предоставляет отсрочку в пределах 6 мес. Средства предоставляются под залог бизнеса.

Юникредит Банк

Корпоративные клиенты банка могут оформить финансирование по программе «Инвестиционный» займ на те сделки, которые связаны с реорганизацией компаний, выраженной в слиянии и поглощении. Сотрудники учреждения готовы к предоставлению консультаций по вопросам указанных сделок. В качестве заемщиков готовы рассматривать малый и средний бизнес.

ВТБ Банк Москвы

Клиентами банка могут стать субъекты хозяйствования с расположением в пределах 200 км. от банка. Обязательное условие выдачи согласованной суммы связано со сроком ведения собственного дела, который не может быть менее 9 мес. График, по которому сумма заемных средств и начисленных на нее процентов должна быть возвращена, устанавливается на срок до 84 мес., исходя из сведений, представленных клиентом.

Выдача займа возможна только при условии заключения договора поручительства. Поручителем за возврат денег может выступать как иное (связанное) предприятие, так и физическое лицо.

Какой кредит можно оформить

Среди всего разнообразия банковских продуктов можно выделить ряд программ, способствующих появлению и развитию сферы предпринимательства, вне зависимости от статуса субъектов.

Наиболее подходящими для малых фирм выступает потребительское кредитование, не требующее залогового обеспечения. По данным программам можно получить до 3 млн руб., с граничным сроком погашения в 60 — 84 месяцев.

При необходимости привлечения средств в более крупных размерах стоит обратиться к залоговому кредитованию. В этом случае можно рассчитывать на установление более низкой ставки. Данные виды кредитов могут оформляться как мелкими предпринимателями, так и субъектами, работающими в среднем сегменте.

Наиболее крупные кредиты выдаются с обязательным предоставлением залогового обеспечения, в виде которого выступает недвижимость, автотранспорт или оборудование. В зависимости от объема займа, размера первоначального взноса или его отсутствия, возврат такого кредита может выполняться в течение 240 мес.

Хозяйствующие субъекты могут получить инвестиционный кредит, средства которого будут затрачены на выполнение ранее подготовленных программ. Банки готовы финансировать такие программы в размере 60-80 % их общей стоимости.

Условия

Среди наиболее важных условий, соблюдение которых позволяет оформить кредитный договор, выделяют: обеспечение займа, размер первоначального взноса и сумму самого кредита.

В качестве имущества, способного обеспечить получаемый кредит рассматривают:

- недвижимость;

- оборудование производственного типа и автотранспорт;

- спецтехника, используемая в сельском хозяйстве;

- права имущественного типа;

- депозиты;

- ценные бумаги.

Требования о внесении первоначального взноса предъявляются со стороны многих банков, однако и без него кредит может быть оформлен. Рассмотрение вопроса о размере такого вноса возложено на банковских сотрудников, которые делают соответствующие выводы из представленной клиентами документации. Как правило, он составляет от 10 до 30 % той суммы, на которую претендует клиент.

Размер общей суммы кредитования, в большинстве случаев, требует документального подтверждения. В качестве документа, подтверждающего необходимый объем средств, рассматриваются бизнес-план, инвестиционный проект и пр. Сегодня банки готовы предложить займы от 50 тыс. руб. до 150 млн руб.

Требования к заемщику и бизнесу

Кредитор предъявляет определенные требования к будущим заемщикам, среди таковых:

- ведение будущим клиентам собственного дела не менее 6 — 12 мес.;

- наличие в собственности заемщика имущественных благ, которые могут выступить залогом;

- нахождение клиента в определенной территориальной близости с кредитной организацией;

- отсутствие у клиента неисполненных обязательств;

- положительная история по ранее оформляемым займам.

На юр. лицо или физ. лицо

В качестве банковского клиента, имеющего намерения приобрести фирму, может выступать юридическое лицо, имеющее любую форму собственности. Такая возможность предоставлена и физическим лицам, прошедшим регистрационные процедуры и получившим статус индивидуальных предпринимателей.

Каждый из заемщиков должен подтвердить собственную платежеспособность, иметь определенный опыт в ведении предпринимательства и положительную историю возврата ранее оформленных кредитных обязательств.

На покупку готового бизнеса

Ускорить рост собственного дела можно за счет приобретения уже готового предприятия, ведущего свою деятельность и имеющего для дальнейшего развития необходимое оборудование. Данный вид кредитования имеет существенные риски для банка, в результате чего, заемщику могут быть выставлены условия, обязывающие его передать в залог не только приобретаемую компанию, но и собственные активы. Залог должен быть настолько ликвидным, чтобы обеспечить возврат всей суммы выдаваемого займа.

Пытаясь обезопасить себя, банк может ограничивать срок кредитования и предусматривать в условиях договора возможность ежегодного пересмотра процентной ставки. Такие условия не всегда являются благоприятными для финансового оборота хозяйствующего субъекта в связи с невозможностью планирования затрат, даже на краткие сроки.

С большей охотой банки кредитуют предприятия, приобретающие компанию по договору франчайзинга. Это связано с тем, что франчайзер способствует ведению приобретаемой фирмы и предоставляет заемщику собственный бизнес-план, имеющий опыт успешного развития компании.

На покупку бизнеса с нуля

Только некоторые банки готовы финансировать бизнес-проекты с нуля. Это связано с большими рисками банкротства компаний. Статистические данные свидетельствуют о том, что более половины вновь создаваемых субъектов претерпевают банкротство уже в течение первых пяти лет работы.

Для одобрения кредита потребуется предоставление подробного и обоснованного бизнес-плана, а также залог, полностью покрываемый сумму средств, подлежащих уплате по займу.

Документы

Чтобы банком был рассмотрен вопрос о возможности выдачи кредита, целью которого выступает приобретение существующей компании, необходимо предоставить:

- анкету, форма которой подготовлена банком;

- паспорта лиц, являющихся заемщиком и поручителем;

- финансовую отчетность, способную подтвердить наличие у хозяйствующего субъекта признаков платежеспособности;

- уставную документацию, полученную предприятием при регистрации;

- документы, имеющиеся в отношении имущества, которое будет передано в залог.

В том случае, если в лице заемщика будет представлен индивидуальный предприниматель, ему также потребуется наличие бумаг, раскрывающих его деятельность. Одним из наиболее существенных документов выступает бизнес-план или проект, в рамках которого планируется развитие на определенном этапе времени.

Как оформить кредит на покупку бизнеса

Как только будущий заемщик выбрал функционирующую компанию, проанализировал её прибыльность и подготовил бизнес-план, можно перейти к выбору наиболее подходящей кредитной программы. На её условиях и будут получены заемные средства. Для осуществления поставленного плана необходимо:

- подготовить документы, обозначенные банком и необходимые ему с целью рассмотрения будущей заявки;

- предъявить заявку и собранную документацию;

- обеспечить возможность посещения места ведения предпринимательства представителям банка (при необходимости);

- дождаться решения кредитного комитета о рассмотрении заявки;

- подписать подготовленный договор кредитования, график возврата средств;

- оформить залоговую документацию;

- внести первоначальный взнос (при наличии данного условия).

Что важно учесть

Даже небольшие деньги, полученные в рамках потребительского кредитования, могут быть истрачены заемщиком на открытие собственного дела. Задуматься о получении кредита и оформить его лучше еще в тот момент, когда имеется место официального трудоустройства. Работающие клиенты могут претендовать на более выгодные условия кредитования.

Приняв решение о покупке уже существующего объекта предпринимательства, необходимо выяснить причины его продажи прежним собственником. Если поводом для этого служит низкая доходность, стоит провести анализ рынка, сопоставить свои возможности с существующими реалиями, рассмотреть перспективы новой маркетинговой стратегии. Наибольший интерес вызывают те компании, которые продаются в связи с переездом хозяев или иной невозможностью продолжения осуществления предпринимательства.

Особое внимание стоит уделить определению износа приобретаемых производственных мощностей. Высокий уровень данного показателя обяжет клиента банка предоставлять последнему дополнительное залоговое имущество, стоимость которого будет покрывать займ.

Важно, еще до момента оформления сделки, проверить приобретаемую компанию на наличие задолженностей, в том числе по обязательствам налогового характера, оплате труда и пр.

Весомый первоначальный взнос является залогом одобрения займа. Представители крупных фирм, намеренные расширить собственную деятельность, могут приобретать готовые компании, что выгоднее вывода из оборота имеющихся средств.