Как защитить бизнес план в банке

После разработки и тщательной проверки бизнес-план необходимо представить инвесторам или кредитному комитету банка. Часто подготовке этой презентации уделяют мало времени и внимания. Удачная защита может стать решающим аргументом «за» при принятии решения о выдаче кредита или инвестировании старта проекта.

После разработки и тщательной проверки бизнес-план необходимо представить инвесторам или кредитному комитету банка. Часто подготовке этой презентации уделяют мало времени и внимания. Удачная защита может стать решающим аргументом «за» при принятии решения о выдаче кредита или инвестировании старта проекта.

Специалисты NOST Group предлагают своим клиентам оперативную разработку качественных и актуальных бизнес-проектов, а также услуги по подготовке презентаций и их защите непосредственно перед кредиторами.

Цены на защиту бизнес-плана

Услуга | Цена |

Защита бизнес-планов | 10 000 руб. |

Как происходит защита?

Обычно общение инициаторов нового бизнес-проекта с кредиторами занимает не больше 10–15 минут. За это время необходимо представить идею, убедить слушателей в ее актуальности и перспективности, рассказать о сильных и слабых сторонах (лучше представить их сразу с необходимыми комментариями). Чтобы добиться успеха на защите, нужно не только досконально знать проект и уметь моментально отвечать на все вопросы, но и подготовить:

- раздаточный материал с цифрами, графиками, выкладками и статистическими данными;

- резюме проекта и таблицу с технико-экономическими показателями будущего предприятия;

- презентацию, которая будет демонстрироваться с помощью проектора (при наличии технической возможности).

Непосредственно в ходе презентации нужно продемонстрировать хорошие ораторские способности, знание проекта и уверенность в успехе. В большинстве случаев стоит придерживаться следующего плана:

- описание идеи — новизна, актуальность, история возникновения;

- основная цель;

- аргументация в пользу того, что услуга или продукт будут иметь спрос среди потребителей. Плюсы по сравнению с конкурентами;

- описание целевой аудитории и главных соперников на рынке. План маркетинговой политики нового предприятия;

- планируемые источники финансирования, экономические выкладки, подтверждение эффективности;

- доказательства жизнеспособности идеи. Здесь необходимо описать возможности и личные способности предпринимателя, убедить комиссию, что он сможет реализовать идею нового бизнеса.

Главное требование к презентации — краткость. Она должна быть лаконичной, но при этом доходчивой и подробной. От обилия терминологии и специальной лексики лучше отказаться.

Главное требование к презентации — краткость. Она должна быть лаконичной, но при этом доходчивой и подробной. От обилия терминологии и специальной лексики лучше отказаться.

Второй основной этап защиты — это вопросы слушателей. Потенциальные инвесторы или члены кредитного комитета имеют полное право уточнять данные. Их задача — убедиться в том, что проект соответствует их требованиям, а начинающий предприниматель хорошо разбирается в теме и понимает все риски, связанные с новым начинанием. Именно поэтому важно тщательно подготовиться к ответам.

Специалисты NOST Group, имеющие большой опыт общения такого рода, смогут кратко и в то же время понятно дать пояснения, прокомментировать все разделы бизнес-плана, предоставить дополнительную информацию или описать этапы разработки. Наша квалификация и опыт — это залог успешного прохождения данной стадии защиты.

Третий, завершающий этап, — это составление экспертных мнений. Каждый член комиссии комментирует проект, делится своими соображениями и опасениями. Председатель подводит итоги работы и принимает решение. На основании высказанных мнений и замечаний можно корректировать имеющийся бизнес-план или разрабатывать документы такого рода в дальнейшем.

Сделать заказ

Поля, отмеченные * обязательны для заполнения

Наши преимущества

Наши специалисты строго соблюдают сроки

Разрабатываем бизнес-планы с учетом требований крупнейших банков

Наличие персонального менеджера

Наличие гарантийного срока

БАЗОВЫЕ ПРИНЦИПЫ.

1. С вами будут общаться, и будут общаться предметно.

2. Защита бизнес-плана — это не формальная процедура. Это очень ответственный этап, от которого зависит: сможете вы убедить Банк в том, что ваш проект инвестиционно эффективный или нет…

3. Вам будут задавать точечные вопросы, которые будут касаться самой сути вашего бизнеса.

Все вопросы делятся на 4 группы:

1. Вопросы касательно финансов;

2. Вопросы касательно опыта организаторов проекта;

3. Вопросы касательно Маркетинга и Плана сбыта продукции;

4. Вопросы касательно организации и организационных моментов;

ЧТО ВАЖНО БАНКУ?

ВСЕ требования Банков к своим заемщикам сводятся только к тому, что бы понять: «Сможет компания вернуть кредит и проценты или нет…»

Поэтому на собеседовании в банках можно часто услышать такие вопросы, как:

• Кто поставщик оборудования;

• А вы уже делали что-то подобное;

• У вас есть опыт строительства и организации подобных бизнесов;

• А как вы сможете организовать продажи в таком бизнесе?

Это значит следующее:

• нужно подготовиться к таким вопросам.

• не стоит пугаться таких вопросов.

• если задают такие вопросы – значит, банку проект интересен, и он хочет поглубже его понять.

Вопросы касательно финансов

• Сколько нужно вложить денег;

• На что должны пойти денежные средства;

• Каковы будут источники финансирования проекта;

• На что пойдут кредитные средства;

• За счет каких средств будут покрываться другие потребности в финансировании

• Все вопросы касательно плана доходов/расходов/финансового анализа/ОДДС/ОПИУ/Инвестиционного анализа;

Вопросы касательно Маркетинга и Плана сбыта продукции

• Кому вы будете продавать продукцию;

• Подтвердите потенциальные объемы продаж маркетинговыми исследованиями;

• Почему именно такие объемы продаж, почему именно такие цены

• Почему именно такой ассортимент?

Вопросы касательно организационных моментов

• Какова этапность запуска бизнеса

• Кто будет поставщиками оборудования / Сырья — какой у них опыт

• Кто будет подрядчиками / Кто будет строить / Кто прокладывать коммуникации

• Где наймете высоко квалифицированный персонал

• Есть ли у вас опыт организации именно таких бизнесов с точки зрения технологии?

КАК ПОДГОТОВИТЬСЯ К ПЕРЕГОВОРАМ С БАНКОМ?

• Разработка бизнес плана служит не формальным этапом. Это этап подготовки к переговорам и защите проекта.

• При разработке бизнес плана важно проработать проект во всех нюансах. И честно дать ответы на все важные вопросы бизнеса. Под важными вопросами мы подразумеваем такие вопросы, которые непосредственно влияют на сам проект.

ВЫВОДЫ:

• Первое – процесс получения кредита – это не формальный процесс. К нему нужно серьезно подготовиться.

• Второе – в рамках подготовки к получению кредита нужно во всех деталях и нюансах проработать инвестиционный проект.

• Третье — Банки очень серьезно относятся к проверке заемщиков. Внимательно читают бизнес план. Обращают внимание на все тонкости и нюансы.

• Четвертое – В рамках проработки инвестиционного проекта нужно составить детальный бизнес план, в котором даны ответы на все вопросы этого бизнеса. А так же следует подготовить краткую презентацию инвестиционного проекта. Отдельно нужно подготовить финансовую модель в эксель.

• Пятое – Нужно подготовиться к предметному собеседованию (защите проекта) в Банке. Нужно быть готовым ответить на 4 группы вопросов: по финансам, по вашему опыту, по организационным моментам, по рынку и продажам. Ответы на эти вопросы должны быть отражены в бизнес-плане.

Программа самозанятости населения становится все более популярной среди начинающих предпринимателей, желающих начать свое дело и получить безвозмездную субсидию, финансируемую за счет бюджета. В материале Самозанятость населения – как получить государственную субсидию, было описано кто, как и на каких условиях может рассчитывать на получение такой субсидии. Так вот если вы подходите по всем требованиям, предъявляемым законодательством по программе самозанятости, вам будет предложено разработать предпринимательский проект, состоящий из бизнес плана, и затем защитить его на специальной комиссии при Центре занятости.

Здесь хочу как раз рассказать о том, как проходит такая защита, какой состав комиссии и какие обычно вопросы возникают у комиссии при защите предпринимательского проекта. Пройдя защиту предпринимательского проекта, вам будет выдана субсидия на организацию собственного дела.

Итак, разработав предпринимательский проект, состоящий из бизнес плана, выполненного с учетом требований, предъявляемых Центром занятости и обязательно с использованием специального бланка бизнес плана, будущего предпринимателя приглашают на комиссию для его защиты.

Стандартный состав комиссии состоит из пяти человек, редко шести. Основной состав комиссии составляют сотрудники Центра занятости – три – четыре человека. Остальные члены комиссии – это приглашенные специалисты со стороны. Как правило, это представители из бизнес-инкубаторов либо сотрудники мэрии.

Комиссии проводят обычно один раз в неделю. На комиссию приглашают 10 – 15 человек – претендентов на получение субсидии.

На защиту проекта претенденты приглашаются по очереди. Если проект представляет один претендент то защиту проходит он один, если проект разработан несколькими участниками, как правило, они собираются организовать юридическое лицо, и участвуют в проекте совместно, то в этом случае на защиту приглашают всю группу единомышленников.

Самое главное требование, предъявляемое к предпринимательскому проекту – это то, что бизнес план должен быть выполнен строго на бланке, который требует Центр занятости. Если бизнес план выполнен не на бланке, то его даже не допустят к рассмотрению.

Для успеха прохождения комиссии также важна сама идея намечаемого бизнеса. Однозначно не принимаются к рассмотрению:

– любые идеи, связанные с игрой на бирже (валюта, акции, товарные биржи);

– любые идеи, где присутствует МЛМ;

– идеи, связанные с алкоголем;

– субсидию также не выдадут, если предприниматель решил открыть ломбард.

Длительность защиты составляет примерно 5-7 минут. Комиссия уже подготовлена и изучила все бизнес планы претендентов, приглашенных для защиты своих проектов. Поэтому защита представляет из себя ответы на несколько вопросов, задаваемых комиссией. Все вопросы связаны только с нюансами задуманного бизнес проекта. Члены комиссии должны убедиться в том, что претендент действительно разбирается в нюансах планируемого бизнеса. Обязательно комиссия смотрит на то, имеет ли претендент знания или опыт в планируемой деятельности. Очень положительно члены комиссии относятся к кандидатам, которые имеют образование и опыт работы в той деятельности, в которой планируется открытие нового дела. Это гарантия 100%, что такой проект одобрят. Комиссию не интересуют профессиональные знания терминов и нюансов экономики у претендента. Их интересует только полное и глубокое понимание того бизнеса, который задумал кандидат.

Так был случай, когда одна девушка принесла проект, который был связан с оказаниями услуг по установке видео наблюдения и сигнализации. Ей начали задавать различные технические вопросы, на которые она не смогла ответить. У нее не было ни опыта работы в этой области ни профильного образования. Естественно ей дали отказ.

Процент выбраковки идей примерно следующий – 1-2 человека (проекта) из одной группы (10-15 человек), приглашенных на комиссию. Естественно это те проекты, в которых претенденты просто не имеют опыта или знаний.

Вообще процесс получения субсидии по программе самозанятости не такая уж и страшная и сложная процедура. Все достаточно реально, если вы действительно планируете заниматься бизнесом, а не просто решили получить легкие деньги. Важно помнить также о том, что эта субсидия облагается налогами, после получения субсидии вам придется принести отчет о потраченных средствах, а также продержаться в намеченном бизнесе минимум год с момента получения субсидии по программе самозанятости.

Удачи Вам.

Сайт: pro-biznes.com

Автор: Михайлов Артём

Вам нужен грамотный бизнес план? Нужна квалифицированная консультация по вопросам ведения бизнеса? Профессиональная помощь в составлении бизнес планов, бизнес консультирование.

Расширение или создание бизнеса с нуля требуют дополнительных источников финансирования, одним из которых может стать банковский кредит под бизнес-план. Рассмотрим порядок и условия получения такой ссуды кредитора юр. лицами, индивидуальными предпринимателями, содержание бизнес-плана, стратегию его защиты.

Основные отличия кредитного бизнес-плана от других видов бизнес-плана

Бизнес-план является обоснованием любого коммерческого проекта, по своей структуре он является документом финансового планирования деятельности по достижению конкретных целей предпринимательской деятельности. Наряду с конкретными мероприятиями бизнес-план основывается на анализе маркетинговой ситуации, прогнозных сценариях развития предприятия, включает всестороннюю оценку эффективности запланированных решений. Качественно подготовленный и развернутый коммерческий план позволяет оценить перспективы бизнеса, минимизирует риски и повышает шансы получить денежные средства от банка в займ под конкретный проект.

В отличие от инвестиционного проекта кредитный бизнес-план подробно описывает перспективы развития предприятия в определенный временной промежуток и включает детально разработанный финансовый блок, позволяющий видеть возможности для погашения выданного кредита в течение установленного срока.

Бизнес-план для получения кредита должен содержать информацию:

о планируемых доходах компании и тенденциях их получения;

о перспективах роста производственных мощностей;

о финансовых обременениях (долговых обязательствах) клиента;

- Купить бизнес-план

об оценке рисков проекта;

сведения о скорости товарооборота, видах и объемах затрат;

сведения о путях снижения затрат, сохранении финансов;

данные о наличии поручителей;

сведения налоговых органов об имуществе предпринимателя, организации (учреждения), находящемся в собственности, так как банку важно обеспечить защиту средств, предоставляемых в займ.

Важно! В отличие от инвестиционных бизнес-проектов бизнес-план для получения ссуды в банке должен содержать тщательный финансовый анализ, а именно выводы о точке окупаемости проекта, т.е. банк должен видеть, когда наступит положительный финансовый поток, и инвестиции будут окупаться. Многим банкам достаточно расчетной рентабельности, которая представляется в финансовой части бизнес-плана (на эту часть плана отводится, как правило, 30 % от всего объема плана по стратегическому развитию предприятия).

Как получить кредит под бизнес-план

В первую очередь следует подготовить пакет обязательных документов организации и предоставить их в банк:

стратегию развития предприятия в форме бизнес-плана;

информацию о целесообразности коммерческого проекта на основе анализа затрат на производство продукта иди услуги (технико-экономическое обоснование);

справку налоговых органов об оформлении предпринимательской деятельности;

реквизиты счета для перечисления заемных средств.

При получении кредита под бизнес-план с нуля банк может потребовать дополнительные гарантии и установить повышенную процентную ставку. От начинающих предпринимателей кредитные организации, как правило, требуют предоставить информацию о поручителях и оформить в качестве залога недвижимое имущество или автотранспортное средство, находящееся в собственности заемщика.

Внимание! Малый бизнес, успешно работающий несколько лет, имеющий стабильные финансовые результаты, может рассчитывать на банковские преференции: пониженную процентную ставку и ссуду без обеспечения.

Кредит индивидуальным предпринимателям и юридическим лицам

Основным условием предоставления банковской организацией ссуды юридическому лицу или индивидуальному предпринимателю является недостаточность собственных финансовых ресурсов заемщика для дальнейшего ведения бизнеса (или его открытия). Дополнительные средства требуются для приобретения оборудования, обновления технико-производственной базы или на увеличение суммы капитала компании, определенного учредительными документами.

Как получить необходимый кредит по бизнес-плану? Для этого важно произвести расчет потребности в финансировании, изучить предложения банков и соотнести эти параметры со своими возможностями.

Условия кредитования ИП и юридических лиц могут отличаться. К стандартным условиям любого вида кредитования относятся:

пределы одобренного банком финансирования бизнес-плана;

ставки по займу в зависимости от вида кредитной программы;

сроки кредитования (3-5 лет для организаций, для индивидуальных предпринимателей овердрафт устанавливается на срок до 1 года с условием непрерывного использования в течение месяца).

Важно! В зависимости от финансово-экономической стабильности компании клиент может самостоятельно выбрать вариант погашения ссуды под бизнес-план (аннуитетами, или четко фиксированными платежами, либо дифференцированно). Для ИП и ООО с сезонным графиком работы возможен индивидуальный график погашения кредита. ИП для получения ссуды должен предоставить сведения о поручителях, которые наравне с заемщиком несут бремя погашения кредитной задолженности.

Кредит физлицу

Для физических лиц, ведущих предпринимательскую деятельность и не имеющих статуса юридического лица, банки предоставляют широкую линейку инвестиционных кредитных продуктов. На выделенные кредитной организацией деньги можно осуществить ремонт помещения, приобрести недвижимое имущество, начать коммерческую деятельность в какой-либо сфере.

Физическим лицами банки выдают следующие виды кредитов на основе представленного бизнес-плана:

экспресс-займы (под высокую процентную ставку);

- Стоимость бизнес-плана

кредит наличными (в том числе овердрафт);

потребительские кредиты для ИП на крупные суммы (при условии наличия поручителей и залога имущества).

Важно! Частные физические лица и индивидуальные предприниматели, продвигающие малый бизнес, рассматриваются банками как категория с повышенным риском возвратности денежных средств. Поэтому существенный заем на организацию своего дела физическим лицам получить труднее, чем компаниям. Единственной гарантией получения ссуды является залог ценного имущества заемщика.

Банки, предоставляющие кредит

Важным условием получения выгодной ссуды для реализации бизнес-проекта является выбор оптимальной кредитной программы. Займы для инвестиций в бизнес всегда отличаются повышенными ставками. Большие объемы банковской ссуды требуют залога, а это значит, что предприниматель рискует своим имуществом. Перед тем, как формировать пакет документов и направлять в банк заявку о финансировании плана развития компании, рекомендуется тщательно взвесить все «за» и «против». Необходимо оценить все риски, окупаемость проекта, проанализировать все действующие банковские предложения, чтобы избежать дополнительных проблем в будущем. Возможная убыточность производства, невозможность своевременно вносить платежи за кредитные средства могут привести к потере залогового имущества.

Топ-5 лучших банков с программами кредитования бизнеса:

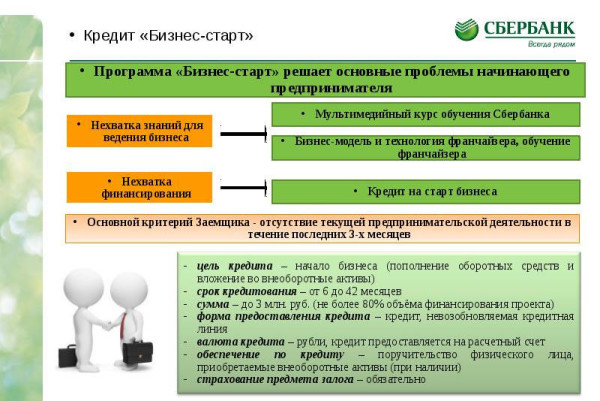

Сбербанк (до 3 млн. руб., от 11,8%).

Альфа-банк (до 6 млн. руб., от 12,5%).

ВТБ-24 (от 850 тыс. руб., от 10,9%).

Россельхозбанк (до 1 млрд. руб., 10,6 %).

Московский индустриальный банк (до 130 млн. руб., от 11%).

Важно! Бизнес в сфере экологии, науки и инноваций предусматривает государственные меры поддержки. Поэтому предприниматели, планирующие бизнес в этой сфере, могут получить субсидию на развитие дела на льготных условиях.

Кредит под бизнес-план в Сбербанке

ПАО «Сбербанк» предлагает выгодные кредитные продукты для индивидуальных предпринимателей и юр лиц. Ссуды оформляются дифференцированно, с учетом масштаба предпринимательской деятельности и специфики бизнеса. Дополнительные возможности предоставляются для быстрого роста любых предприятий. Денежные средства могут быть направлены на:

текущие расходы;

обновление материальной базы;

приобретение современного оборудования;

покупку объектов недвижимости и транспортных средств;

финансовое обеспечение контрактов.

Преимуществом кредитования бизнеса в Сбербанке является удобный режим оформления заявки, быстрота ее рассмотрения, значительные кредитные суммы, гибкий график погашения, возможность оперативно совершать финансовые операции на онлайн платформе банка. Решение о предоставлении кредита направляется клиенту при помощи электронной почты или в форме смс сообщений.

Необходимый перечень документов

Помимо бизнес-плана для получения кредита в банке понадобятся следующие документы:

заявка по установленной банком форме;

паспорт гражданина РФ;

регистрационные документы на ИН или ООО;

справка налоговой инспекции о постановке на учет;

выписка из расчетного счета предприятия;

бухгалтерские документы (баланс, отчетность по доходам и расходам);

лицензии и разрешительные документы (на определенные виды деятельности);

документы, подтверждающие право собственности на залоговое имущество.

Индивидуальные предприниматели предоставляют в банк копию ИНН, ЕГРИПП, справку о доходах, военный билет. Юр лица в пакет документации включают актуальную версию Устава, приказ о назначении руководителя, выписку из протокола собрания учредителей (кооператива).

Требования банков к заемщику

Кредитные организации предоставляют следующие требования к заемщикам, направившим заявку на предоставления кредита для развития бизнеса:

ИП должен быть гражданином РФ.

В уставном капитале юр лиц доля резидентов РФ не менее 80%.

Ведение хозяйственной деятельности не менее трех месяцев с момента регистрации (в зависимости от вида деятельности и типа кредита).

Требования к документации на ссуду и условиям предоставления займа, образец кредитного плана можно скачать на сайте банка кредитора и получить комментарии на горячей линии.

Содержание бизнес-плана для кредита

Кредитный бизнес-план может иметь следующую структуру:

Блок статистической информации (описывается предприятие, численность сотрудников, указываются цели и задачи деятельности, способ образования фирмы, информация о руководстве и др.).

Описание текущего финансового состояния компании по показателям коэффициента ликвидности, платежеспособности, эффективности, рентабельности.

Содержательная часть проекта (суть коммерческой идеи, план мероприятий, сроки выполнения, анализ рисков, маркетинговые исследования).

Финансовое обоснование проекта (сведения о расходах, планируемых доходах, собственных средствах компании, привлекаемых ресурсах, сроки окупаемости, риски).

Важно! Некоторые банки устанавливают свои требования к документации, которые необходимо учитывать при разработке инвестиционного проекта. Чтобы учесть все моменты и требования целесообразно заказывать бизнес-план в специализированных организациях.

Основные моменты, на которые обращает внимание банк

Практика кредитования бизнеса показывает, что от грамотно разработанного кредитного плана, сбалансированности его финансовой составляющей зависит решение банковской организации о выдаче кредита заемщику. Поэтому в структуре стратегического плана необходимо тщательно раскрывать финансовые аспекты реализации проекта.

Финансово-кредитная организация рассматривает глубоко вопросы, гарантирующие возврат заемщиком денежных средств банку:

наличие в собственности ценного имущества;

структуру доходов и расходов;

темпы роста производства;

рентабельность предприятия;

наличие дополнительных инвестиций;

сроки окупаемости и др.

При доле финансирования проекта банком в размере 50%, как правило, финансовые учреждения принимают положительные решения по кредитным заявкам на развитие бизнеса.

Таким образом, квалифицированно составленный бизнес-план наверняка заинтересует банковскую организацию и потенциальному заемщику будет предложено заполнить унифицированную форму заявки, дополнить ее интересующими банк сведениями и с высокой долей вероятности получить одобрение по кредиту на развитие коммерческой деятельности.