Как оценить вложения в бизнес

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Начнем разбираться..

Как не было бы странно, но начнем мы не с выбора финансового инструмента, а с вашего возраста. Да – да. Вы правильно прочитали. С возраста.

Лично я придерживаюсь такой философии, что инструменты, находящиеся в вашем портфеле должны напрямую зависеть от вашего возраста.

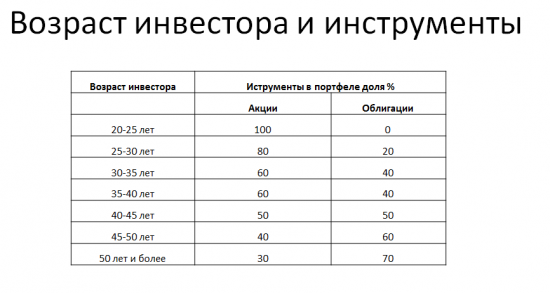

Посмотрим на картинку ниже:

Данная таблица содержит в себе общий смысл риска и доходностей инструментов.

Нужно понимать, что чем больше акций у вас в портфеле, тем выше потенциальная доходность такого портфеля, также высок и риск. Доли выбраны не случайно. Чем вы моложе, тем больше вы склонны к риску, а также больше времени на то, чтобы восстановить портфель.

После того, как мы определились с % инструментов в портфеле… переходим к выбору инструментов.

Я рекомендую приобретать бумаги, которые входят в индекс Московской Биржи. Они более надежные в долгосрочной перспективе.

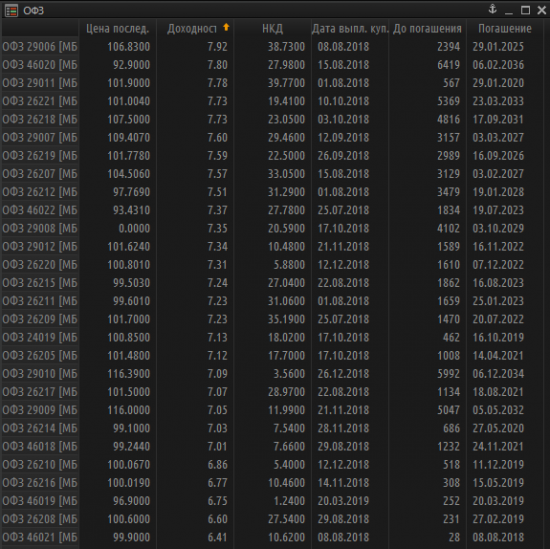

Мы будем рассматривать вариант инвестирования, где у нас в портфеле акции, так как с облигациями определиться легче. Можно в портфель добавить ОФЗ, на текущий день они в среднем дают порядка 7%.

Корпоративные облигации дают чуть больше %, но и нужно понимать, что ОФЗ будут надежнее (если их сравнивать с коммерческими облигациями).

Перейдем к акциям..

Безусловно, всего в статье я не смогу передать, но постараюсь..

Что нужно знать о компании, чьи акции обращаются на бирже? Ну во-первых это надежность компании, а именно на сколько ее бизнес стабилен.

Тут перед нами встает огромный выбор акций. Их правда очень много. Я бы рекомендовал иметь в портфеле несколько секторов экономики для лучше устойчивости вашего портфеля. Это нужно для того, чтобы снизить риск потери стоимости портфеля. Одно дело, когда у вас в портфеле только одна акция и другое, когда их 7-10, а то и больше..

Ниже я подготовил наглядную информацию по секторам, из которых уже можно выбрать несколько инструментов для инвестирования. В действительности их гораздо больше..

Хорошим показателем сбалансированного портфеля будет служить ориентир на индекс ММВБ. Что это означает? Например, индекс ММВБ вырос на 1%, а ваш портфель, например, из 7 акций вырос на 1,3%. Это очень хороший показатель. Работает и обратное… Если индекс ММВБ падает на 0.5%, а ваш портфель на 0.3% значит ваш портфель эффективен. Но бывает и обратное. Зацикливаться на этом нет необходимости. Просто можете понаблюдать за этим. Но нужно понимать, что чем больше у вас бумаг из индекса ММВБ, тем больше вероятность, что портфель будет повторять колебания самого индекса.

Какие показатели нам говорят о стабильности бизнеса? Ниже пойдут показатели бизнеса, о которых в дальнейшем пойдет речь (постараюсь описать их простыми словами):

Первое и самое приятное… Чистая прибыль компании – Это все те деньги, которые остались у компании после уплаты налогов, сборов, отчислений и обязательных отчислений в бюджет. Именно из чистой прибыли выплачиваются дивиденды акционерам компаний, а также происходит реинвестирование денег на дальнейшее развитие бизнеса компании.

Далее поговорим о Выручке – это та денежная масса, которую получила компания от реализации товаров, услуг, работ и материальных ценностей.

Не самый приятный для инвестора показатель..)) Долги или иногда их называют Обязательства – это та сумма денежных средств, которая компания должна оплатить кому-то за что-то. Есть долгосрочные обязательства – долговые обязательства компании, которые превышают один год. Также есть краткосрочные обязательства – те долги, которая компания обязана погасить в течении одного года (до одного года).

Далее… Капитал – простыми словами это деньги и имущество, которые принадлежат компании. Собственный капитал компании рассчитывается как Активы – Обязательства.

Появилось новое слово. Активы – это совокупность имущества и денежных средств, которые принадлежат компании, иначе это сумма собственного капитала и обязательств компании.

Когда мы познакомились с основными определениями, можно потихоньку переходить к выбору компаний.

В данной статье я покажу, как по основным показателям оценить компанию, в которую вы планируете инвестировать. Ранее я делал подобную статью на примере Распадской. Она многим понравилась. В этой статье я где-то повторюсь с обзором Распадской, но будут более точные разъяснения каждого пункта.

Необходимо отметить, что фундаментальный анализ компании на основании отчета МСФО, описанный ниже лучше применять к компаниям одного сектора. Точнее… вы оцениваете Распадскую, например, с Алросой или Полюсом. Да, компании добывают разные продукты, но это будет вернее, нежели сравнивать Распадскую и Сбербанк.

Также необходимо понимать, что полученные результаты – это не сигнал к покупке. Помимо сухих цифр нужно оценивать историю бизнеса (показатели за последние 3-5 лет), стабильность, а также перспективы развития, так как мы покупаем компанию не на 1 день.

Итак, перейдем к Распадской.

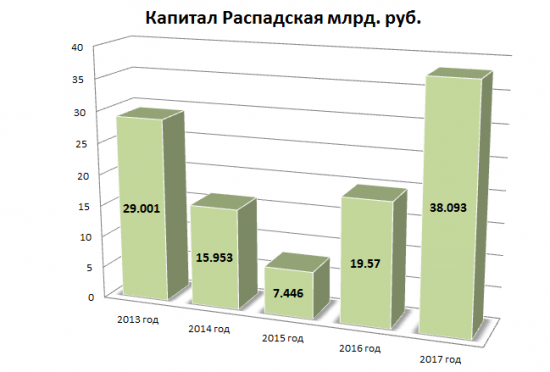

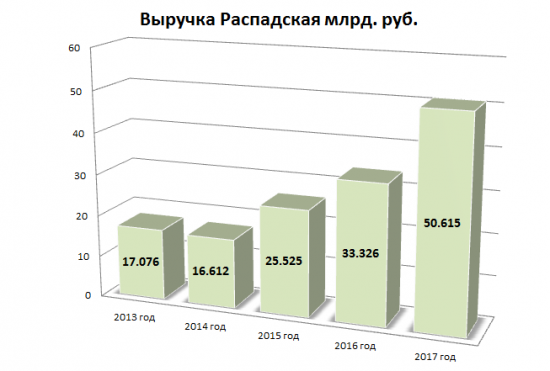

Для начала давайте посмотрим динамику основных показателей бизнеса компании:

Необходимо выбирать компании, у которых есть:

1) Стабильная выручка и ее рост

2) Чистая прибыль (ее наличие). Если есть рост – это превосходно!

3) Не высокая закредитованность. Если есть спад долгов – это хорошо!

В случае с Распадской в целом все не плохо. Есть только одно НО. Авария, которая унесла всю прибыль компании. У добывающих компаний всегда есть риск… “травма на производстве”… Это собственно основной риск компании (краткосрочный). Но если авария крупная, то он превращается в долгосрочный. Я тут имею ввиду не показатели продаж и объема добычи, а реальные затраты на восстановление/моментальную реакцию рынка на новость о трагедиях.

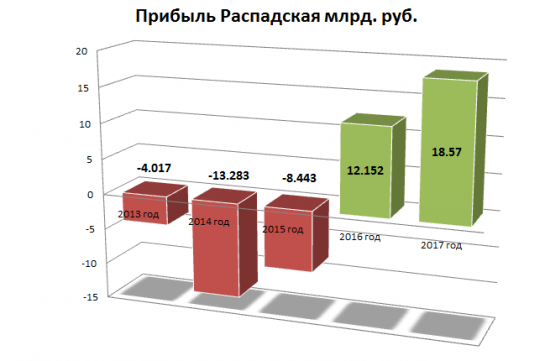

Ярким примером классной компании для инвестиций является Лукойл, обзор на нее делал недавно, можете посмотреть в профиле. Она символизирует мои рассуждения по поводу стабильности компании. Есть и другие примеры, но Лукойл один из ярких примеров.

Превосходный рост, не так ли?

Теперь перейдем непосредственно к оценке показателей компании. Повторюсь, выбор акции для покупки дело не простое, нельзя просто покупать компанию, если у нее, например, низкий P/B и P/E. Да, вероятность того, что ее цена будет справедливой рано или поздно есть. Ведь не зря Нобелевскую премию по экономике за 2013 г. присудили американцам Роберту Шиллеру из Йельского университета, Юджину Фаме и Ларсу Петеру Хансену из Чикагского университета. Как говорится в пресс-релизе Нобелевского комитета, премия присуждена за «эмпирический анализ цен на активы», который считается важным компонентом в выявлении долгосрочных трендов на рынках.

Лауреаты заложили основы нынешнего понимания цен активов. Оно основано частично на колебаниях уровня риска и отношения к нему, а частично — на изъянах в поведении и несовершенстве рынков. Если кому-то интересно, почитайте.

Ярким примером на Российском рынке по недооцененности показателей, но при этом при неадекватном поведении цены на акцию является компания Газпром. Опять же… сложно сказать, что неадекватное… Компания постоянно инвестирует денежные средства и не сильно таки заботится о своих акционерах.

Я уверен, что нам дано это время для того, чтобы покупать их бумаги, потому что потом будет тоже самое, что произошло и со сбербанком (это мое мнение, я лично стабильно покупаю бумаги Газпрома в надежде, что лет через 5-10 они покажут отличный рост. Поверьте… их время еще не наступило).

Отвлеклись. Теперь перейдем к расчетам.

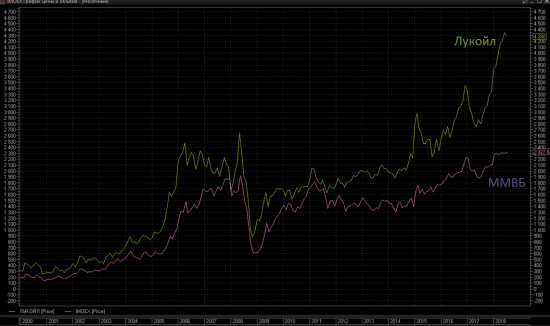

Первым, что мы посчитаем, будет Коэффициент Левериджа. Данный коэффициент показывает, на какой процент компания финансируется за счет заемных денежных средств.

Если коэффициент принимает значение меньше 0,5/50% (что хорошо), значит, компания финансируется в большей степени за счет собственного капитала.

Пометка: у банковского сектора данный показатель, скорее всего, будет стремиться к 100%, так как банки по большей части финансируются на заемные денежные средства.

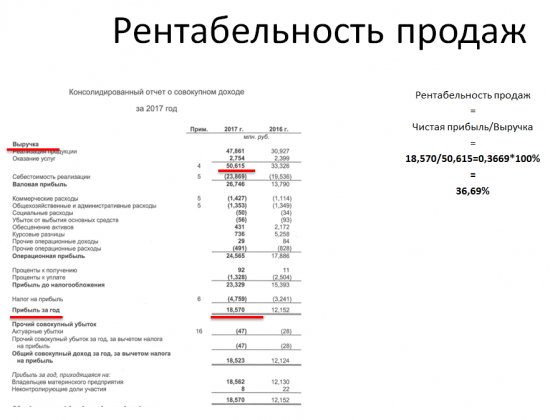

Следующий показатель – рентабельность продаж. Показывает долю прибыль в каждом заработанном рубле компании. Чем показатель выше, тем лучше.

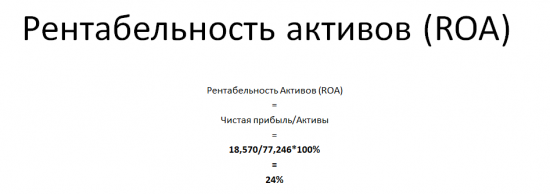

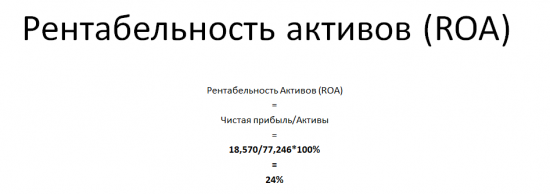

Следующий показатель. Рентабельность активов. Он показывает, сколько приходится прибыли на каждый рубль, который вы вложили в имущество компании. В данном случае 24 копейки.

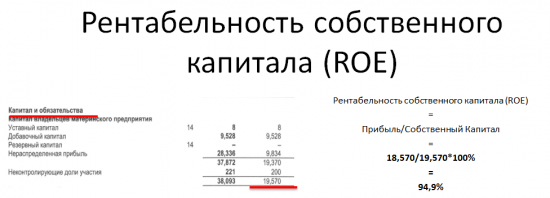

Далее рассмотрим не менее важный показатель – ROE. Он показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли. Обратите внимание, что капитал мы смотрим за предыдущий отчетный период. В данном случае за 2016 год. Превосходный результат! 94 копейки! Мало компаний могут похвастаться таким результатом.

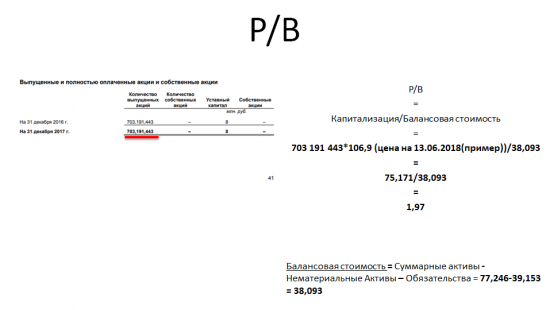

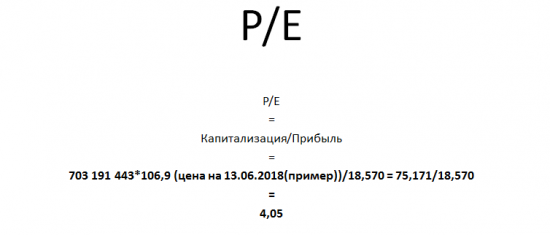

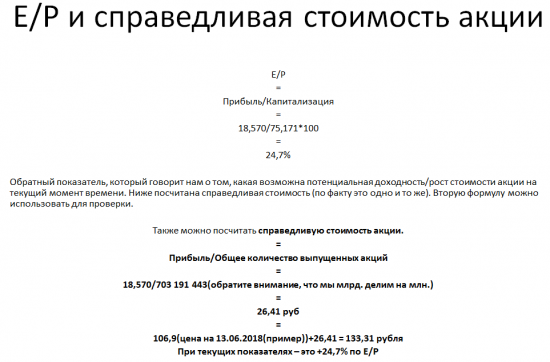

Далее поговорим о наверное… на мой взгляд… о самых популярных показателях среди инвесторов. P/B и P/E. Что они обозначают? Простыми словами P/B – это то сколько инвестор платит за 1 рубль компании, а P/E – это то, за сколько лет окупятся ваши инвестиции в компанию при условии, что показатели остануться неизменными.

Посчитаем данные показатели для Распадской. P/B говорит нам о том, что мы платим почти 2 рубля за 1 рубль компании, то есть получается переплата. Такое бывает, особенно у активно развивающихся компаний. Тут нужно учитывать средние показатели по отрасли и выбирать лучшее.

P/E = 4.05, т. е. мы предполагаем, что наши инвестиции окупятся за 4 года. В случае с Распадской – это вполне реально, при условии, если показатели компании будут улучшаться и она все –таки начнет платить дивиденды. Если в следующем году, такое произойдет, то котивки подлетят существенно. На текущий момент она дает мне доходность в 4.3%. Брал по 99.5 рубля за бумагу.

В расчетах используется такой показатель, как Капитализация – это рыночная оценка компании (сколько стоит компания по мнению участников рынка). Считается как цена акции*общее количество выпущенных акций. В примере расчет капитализации расчитывался относительно цены в июне, а именно на 13.06.2018. Сейчас капитализация ниже.

Последним показателем будет E/P – через него можно посчитать потенциальную доходность по акции (на сколько % компания может вырасти на бирже).

Спасибо, что уделили время на изучение статьи. Мне очень приятно, что мой труд оценивается и особенно, если информация будет полезной!

Удачных Вам инвестиций! А я на 2 недельки пойду в отпуск… =)

До новых встреч!!!

Наша компания сопровождает инвестиционные проекты на всех этапах жизненного цикла. Сегодня — об оценке бизнеса как инструменте подготовки компромисса между позициями сторон по поводу цены. Вот наиболее часто применимые методы оценки рыночной стоимости, с которыми может столкнуться предприниматель-продавец.

По понесенным затратам

Основа этого подхода — вера, что такой же бизнес может быть создан другими людьми за сравнимые сроки и с сопоставимыми затратами. Если предприниматель соглашается на это, возникает вопрос: во сколько обошлось создание и развитие компании до сегодняшнего дня. Наиболее характерные темы для обсуждения:

- Сколько вы уже вложили?

- Какие задачи удалось решить?

- Сколько человек вы наняли и какой у вас ФОТ (фонд оплаты труда)?

- Сколько денег вложили в аренду и покупку приборов, лицензий и прочих активов, пригодных для дальнейшего использования?

- Какая бы у вас была зарплата, если бы вы делали то же самое в большой компании?

- Кто оказывал вам «условно бесплатные» услуги?

Подтекстом обсуждения является стремление просуммировать все затраты «на круг» и предложить считать их оценкой бизнеса «до денег» (это означает, что добавленные инвестором средства будут считаться стоимостью его, инвестора, дополнительной доли). Например, все ваши заявленные затраты признаны инвестором и составили $2 млн. В таком случае, $1 млн от инвестора поднимет стоимость бизнеса до $3 млн, а его доля составит одну треть от бизнеса, возникающего в результате инвестиций («после денег»). Очевидно, такой подход основан на оценке минимально возможных затрат на проект и, поэтому для продавца невыгоден — он не позволяет учесть гудвил компании (созданные вами и вашим бизнесом нематериальные активы в виде идей, изобретений, полезных моделей и пр.).

На нашей практике оценку по затратам чаще всего предлагают бизнес-ангелы, желающие снизить для себя порог вхождения в стартапы. Предприниматель должен сам решать, насколько остро ему нужно получить инвестиции, чтобы согласиться с заведомо низким уровнем оценки. Иногда живой и растущий бизнес, оцененный низко, лучше, чем высоко оцененный бизнес, который пришлось закрыть из-за недостатка оборотных средств.

По суммарной стоимости активов

Метод особенно хорош для владельцев крупных материальных активов: недвижимости, шахт, тоннелей, скважин и производств. В то же время этот метод часто дает искаженные или необоснованные оценки стоимости бизнесов, активно работающих с нематериальными активами или занятых в инновационной сфере.

Как и в предыдущем случае, есть риск серьезной недооценки гудвила, заведомо невозможно учесть компетенции, качество и потенциал персонала в бизнесах, основанных на труде (labor intensive). Для таких бизнесов оценка по суммарной стоимости активов, как правило, тоже дает заниженные значения.

В нашей практике был предприниматель, который предложил новый способ проведения химических реакций между веществами в жидкой и газообразной фазе. Он утверждал, что его патент стоит €120 млн. К сожалению, это мнение не было подтверждено независимыми оценщиками и, как следствие, подтвердить высокую оценку его бизнеса ссылкой на патент не удалось. Через некоторое время проект получил необходимую финансовую поддержку, но совсем другими механизмами привлечения ресурсов и по гораздо более низкой оценке.

По отраслевым аналогам

В этом методе используются сведения о покупке/продаже близких по профилю компаний. Метод простой и в целом логичный: если похожие компании (или доли в них) продавались по таким-то ценам, то почему не взять их среднее значение за справедливую оценку, адаптировав эту оценку к данному конкретному бизнесу с помощью нехитрых коэффициентов, учитывающих масштаб и специфику. При подготовке оценки по отраслевым аналогам предприниматель должен задать себе, в частности, примерно такие вопросы:

- Кто ваши конкуренты? Чем вы от них отличаетесь?

- Какие сделки в России и мире проходили с похожими компаниями?

- Насколько ваша компания уступает лидерам отрасли по качеству управления?

- Насколько ваш географический рынок отличается от рынка, на котором действуют компании с известной ценой?

- Следует ли при оценке вашей компании применять отношение стоимости к обороту, или к показателю EBITDA, или к чистой прибыли?

- Если в вашем проекте важна аудитория, то какое отношение цены сделки к объему аудитории было в похожих сделках, а главное, следует ли его учитывать для вашего проекта?

Метод дает возможность получить практически мгновенную оценку. Но любые мультипликаторы принципиально показывают усредненные свойства отрасли (и то, если верно подобраны аналоги!) и не зависят от вашего бизнеса — они могут измениться по абсолютно не зависящим от компании причинам (например, экономический кризис в той стране, откуда взято большинство аналогов) и тем самым заведомо неточно соответствуют свойствам объекта оценки. Если вы интенсивно развиваете бизнес, активно используете реинвестирование прибыли, то оценка по аналогам может оказаться для вас прямо невыгодной: на такой стадии жизненного цикла компании ее EBITDA может быть отрицательной, прибыль — отсутствовать, а оборот еще весьма далек от запланированного уровня!

В России стала распространенной версия о существовании мифических «отраслевых правил», например: «никакой бизнес такого типа не может стоить больше 5 EBITDA». Это не так, все бизнесы обладают уникальными чертами, которые необходимо учесть при оценке.

По прогнозу денежного потока

Этот способ в наибольшей степени пригоден для оценки компании с учетом будущих перспектив ее развития. Для построения оценки по данному методу необходимо иметь обоснованный, вызывающий доверие финансовый прогноз на 5 лет вперед. Обсуждение с потенциальным инвестором включает себя в этом случае следующие вопросы:

- Сколько вы сейчас зарабатываете?

- Когда планируете достигнуть точки безубыточности?

- Когда будет достигнута окупаемость?

- Какие у вас планы по доходности/прибыльности на следующие 5 лет?

- Каковы ваши оптимистические прогнозы?

- …а теперь объясните разницу между консервативным и оптимистическим прогнозами!

Идея метода проста: бизнес стоит столько, сколько он принесет денег в будущем, но текущая оценка определяется с дисконтированием, так как деньги за долю в бизнесе будут заплачены уже сегодня (discounted cash flow — DCF). Практика оценки выработала несколько подходов к определению коэффициента дисконтирования. Все они, однако, основаны на сопоставлениях с общими рыночными факторами и экспертных оценках. А раз так, то получается, что инвестор должен принять на веру прогноз предпринимателя, а предприниматель — поверить в корректность экспертизы инвестора. Дискуссии, возникающие по этому поводу, могут быть более плодотворны, если предприниматель знает основы финансовой математики (IRR, NPV, CAPM, beta и пр.) Это в принципе несложно, но требует практики.

Вот, например, ситуация: наш клиент (предприниматель) претендовал на оценку в $40 млн, но все наши расчеты по его же прогнозам показывали значение оценки в два раза более низкое. Мы отказались привлекать инвестиции по сильно завышенной, на наш взгляд, оценке. Клиент начал работу по привлечению самостоятельно и через 10 месяцев заключил инвестиционный договор по оценке $22 млн. Но за эти 10 месяцев появились конкуренты-заменители, которые доставляют предпринимателю массу проблем и поныне, но это уже совсем другая история…

Ускользающий оптимум

Получается, что справедливой оценки не бывает? Вовсе нет, справедливой является оценка рыночной стоимости, построенная по любой общепризнанной методике, вы можете спорить и добиваться своего. Других ориентиров просто не существует. Нужно точно понимать, что каждый подход к оценке обладает своими достоинствами и недостатками:

- Оценка исключительно по финансовым показателям может основываться на несбыточных планах, приобретатель может всегда подвергнуть сомнению и вашу стратегию, и вытекающий из нее прогноз

- Ставка дисконтирования — произвол эксперта, подкрепленный отраслевой эмпирикой

- Метод отраслевых аналогов не позволяет справедливо оценить перспективы развития

- Мультипликаторы не связаны со структурой бизнеса и не отражают его специфику

- Оценка по стоимости активов не всегда применима для отраслей с высоким «человеческим фактором» и большим объемом объектов интеллектуальной собственности

Необходимо учитывать, что оценка является необходимым предварительным ориентиром, только в результате переговоров можно перейти к окончательной цене. Цена — продукт компромиссов и атрибут конкретной сделки. Если приобретатель доли в вашем бизнесе заинтересован очень сильно, то цена может превысить оценку. Однако важно понимать, ПОЧЕМУ ваш бизнес нужен ему так сильно и верно прогнозировать развитие событий после того, как у вас появится новый акционер и начнут работать новые, коллегиальные органы управления.

Вместе с тем любому предпринимателю, который планирует привлечение инвестиций или продажу доли (или всего) бизнеса, можно порекомендовать шесть несложных тактик работы с инвестором/приобретателем, которые помогают в достижении компромисса:

- Оценка — обоюдоострое оружие. Приобретайте полезные компетенции до встречи с инвестором

- Любой метод оценки обладает недостатками: применяйте несколько методов параллельно для взаимной проверки и достижения справедливых значений (ищите оптимум)

- Используйте наиболее адекватные для вашего бизнеса методы оценки, настаивайте на своем мнении (вы — лучший эксперт в своей области!)

- Помогайте инвестору провести экспертизу бизнеса компании, будьте готовы обосновать свою стратегию в любой момент, днем и ночью

- Оценка — полезный инструмент ведения переговоров о цене инвестиционной сделки. Знайте и учитывайте свои оценки, но активно торгуйтесь по цене.

- Цена одного и того же бизнеса отличается для каждого «покупателя» — правильно выбирайте инвесторов.

Использование этих тактик не гарантирует высокой цены, но по крайней мере позволит избежать необоснованно низких оценок.