Экономический анализ основных показателей бизнес плана

Анализ бизнес плана выполняется для того, чтобы оценить эффективность инвестиций на основании информации, представленной в документе. Заинтересованными лицами в данном случае являются инвесторы и партнеры (действующие или потенциальные). Если проект составляется сторонними организациями, оценка бизнес плана необходима и для руководителей предприятия.

Необходимые составляющие анализа бизнес плана

Анализ бизнес плана организации позволяет инвесторам определить, соответствует ли проект главному показателю — возможности получения максимальной прибыли от вложения инвестиций при минимальном риске. Затем проводится оценка экономической эффективности предлагаемого вида деятельности. Анализируются возможности фирмы, необходимые для осуществления целей организации. Для этого предприятие оценивается по следующим показателям:

- результаты работы за 3 года;

- состояние производства;

- номенклатура и объем выпускаемой продукции;

- системы снабжения сырьем и сбыта готовой продукции;

- система управления;

- оценка трудовых ресурсов;

- экономическое положение предприятия.

Особое внимание уделяется оценке объема привлекаемого капитала, производственных мощностей, которые потребуются для реализации проекта.

Порядок анализа бизнес плана

Анализ инвестиционного бизнес плана выполняется в определенном порядке:

- Проверяются исходные данные, качество предоставления.

- Оцениваются организационная схема реализации проекта и схема финансирования.

- Проводятся маркетинговый анализ, анализ экономических показателей.

- В заключение оценивается возможность достижения целей, представленных в бизнес плане организации.

При проверке исходных данных особое внимание обращается на статьи расходов, уровень цен. Важную часть оценки проекта составляет маркетинговый анализ. Оцениваются следующие параметры: конъюнктура сегмента рынка, участие государства, схема продвижения готовой продукции, схема ценообразования.

Анализ организационной схемы заключается в том, что определяется форма участия инвесторов в реализации проекта. В частности, они могут входить в топ-менеджмент, владеть пакетом акций или участвовать в проекте путем предоставления инвестиций.

Особенности экономического анализа бизнес плана

Главной частью экономического анализа бизнес плана организации является оценка финансирования с точки зрения привлекательности для инвесторов. Она проводится путем создания модели движения финансовых потоков. При конструировании учитываются следующие параметры: используемые методики бухгалтерского учета и налогообложения, варианты амортизационного учета, график погашения кредита. Затем осуществляется проверка эффективности модели при различных вводных.

Для экономического анализа используются следующие виды цен: текущие (либо постоянные) с учетом НДС, текущие (постоянные) без учета НДС и др. Для сравнения инвестиционных проектов рассчитываются показатели экономической эффективности организации:

- прибыль;

- рентабельность;

- срок окупаемости;

- внутренняя норма доходности;

- эффективность капитальных вложений.

При оценке бизнес плана особое внимание следует обратить на тот факт, что процент за кредит не должен быть больше, чем ставка рефинансирования ЦБ + 5-10%. Если он намного превышает эту цифру, то кредитор был выбран неудачно. Внимательно проверяют данные и в том случае, если показатель внутренней нормы доходности (ВНД) будет значительно выше ставки по кредиту. Если ВНД будет больше 100%, этот означает, что завышены цены реализации, либо в проекте не учтены какие-либо затраты.

Экономический анализ бизнес плана организации также предусматривает расчет границ безубыточности. Если при уменьшении уровня продаж на 20% деятельность перестанет приносить прибыль, то вложение инвестиций в проект малоэффективно.

Анализ рисков

Анализ бизнес плана организации включает оценку следующих видов рисков: инвестиционный, рыночный, производственный, финансовый. Инвестиционный риск зависит от колебания стоимости инвестиционно-финансовых портфелей, рыночный — от колебаний цен, курсов валют, кредитных ставок. Производственный риск вязан с возможностями невыполнения обязательств перед потребителями продукции, финансовый — с возможностями невыполнения кредитных обязательств.

При оценке бизнес плана анализируются такие возможные проблемы: уменьшение объема продаж, повышение себестоимости единицы товара, снижение цены реализации. Итогом является составление описания возможных рисков. На основании данных анализа бизнес плана составляется заключение, которое должно быть представлено в форме, понятной для инвесторов и партнеров.

Экономический анализ как основа планирования. Оценка и анализ достигнутых результатов, выявление резервов и их учет при планировании. Основные показатели финансового плана и их анализ. Анализ как средство мониторинга бизнес-планов.

Бизнес-план невозможно обосновать без использ-я аналитических способов и приемов.

Бизнес-план − одно из основных средств управления организацией.

В отечественной экономической литературе принято считать, что он составляется в случаях:

• обоснования и осуществления инвестиционных проектов;

• реализации отдельных крупных хозяйственных операций;

• эмиссии ценных бумаг;

• определения перспектив развития фирмы;

• проведения реорганизационных мероприятий;

• финансового оздоровления организации.

Пользователями бизнес-плана являются учредители-собственники, партнеры и смежные организации, потенциальные инвесторы, банки, государственные органы.

Название раздела бизнес-плана | Содержание раздела | Задача анализа и оценка |

Финансовый план | Прогноз объемов реализации Денежные расходы и поступления Смета прибыли и убытков Прогнозный баланс активов и пассивов График достижения безубыточности | Финансовый анализ деятельности п/п-тия Анализ движения денежных средств Анализ безубыточности Анализ доходов и затрат |

Основой бизнес-плана по становлению и развитию бизнеса является финансовый анализ отчетности организации, а главным инструментом формирования − сметное планирование.

Финансовое планирование — составная часть планирования финансово-хозяйственной деятельности организации, оно направлено на реализацию стратегии и оперативных задач организации.

Финансовый план — важнейший элемент бизнес-планов, составляемых как для обоснования конкретных инвестиционных проектов и программ, так и для управления текущей и стратегической финансовой деятельностью. Этот раздел обеспечивает взаимоувязку показателей развития организации с имеющимися ресурсами.

Основные задачи финансового планирования:

— обеспечение производственной и инвестиционной деятельности необходимыми финансовыми ресурсами;

— достижение экономического компромисса между доходностью, ликвидностью и риском в определении необходимого количества финансовых ресурсов в рамках оптимальной структуры капитала;

— установление рациональных финансовых отношений с хозяйствующими субъектами, банками, бюджетом, страховыми компаниями и др.; гарантия выполнения обязательств перед перечисленными субъектами;

— выявление путей эффективного вложения капитала, оценка степени рационального его использования;

— выявление и мобилизация резервов увеличения, прибыли за счет экономного использования денежных средств; контроль рублем за финансовым состоянием, платежеспособностью и кредитоспособностью организации;

— контроль за формированием и расходованием платежных средств;

— соблюдение интересов акционеров и других инвесторов.

Исходные данные для составления финансового плана содержатся в бизнес-плане организации, а также бюджете капитальных вложений. Стержневыми разделами финансового плана являются:

• смета объема реализации продукции;

• баланс денежных поступлений и расходов;

• план прибылей и убытков;

• плановый бухгалтерский баланс; • расчет точки безубыточности продажи товаров.

В этом разделе приводятся расчеты всех затрат и доходов, оговоренных в предыдущих разделах бизнес-плана, а также делаются выводы о прибыльности или убыточности предлагаемого проекта. Большая часть имеющихся программных продуктов по бизнес планированию помогает в построении именно финансового плана как наиболее сложного и важного раздела бизнес-плана.

Написание этого раздела начинается с определения нормативов для финансово-экономических расчетов (цен), затем определяются постоянные и переменные затраты на производство продукции, затраты на персонал, проводится калькуляция себестоимости, составляется смета затрат проект, уточняются источники финансирования и, наконец, составляются основные финансовые документы:

— отчет о движении денежных средств;

— отчет о прибыли и убытков;

— прогнозный баланс.

Составление отчета о движении денежных средств — завершающая стадия в финансовых расчетах по проекту. Данный отчет показывает обеспеченность финансовыми ресурсами процесса реализации проекта на каждом этапе.

Отчет о движении денежных средств — основной документ, предназначенный для определения потребности в капитале, выработки стратегии финансирования предприятия, а также оценки эффективности использования капитала. Он состоит из трех частей: потока реальных денег от операционной, инвестиционной и финансовой деятельности.

Все денежные поступления и платежи отражаются в отчете о движении денежных средств в периоды, соответствующие фактическим датам осуществления этих выплат, с учетом времени издержки этих платежей за поставки материалов и комплектующих изделий, условий реализации продукции, а также условии формирования производственных запасов.

Остаток денежных средств на счете (баланс наличности) используется предприятием на обеспечение производственной деятельности последующих периодов, на инвестиции, погашение займов, выплаты налогов и личное потребление.

Следует помнить: для финансовой реализуемости проекта необходимо, чтобы сальдо реальных денег на каждом шаге расчетного периода было бы неотрицательным.

Отчет о прибылях и убытках отражает операционную деятельность предприятия и показывает покрытие производственных затрат доходами от реализации произведенной продукции или услуг, полученную прибыль.

Для построения таблицы отчет о прибылях и убытках требуются следующие данные:

— плана продаж — выручка от реализации продукции и услуг, потери при продажах по годам;

— плана переменных издержек — сумма переменных затрат с учетом плана производства за расчетный период;

— плана постоянных издержек — сумма постоянных за отчетный период. При этом следует помнить, что данный вид затрат включает в себя амортизационные отчисления и начисленные проценты по кредитам.

Прогнозный баланс отражает финансовое состояние предприятия в определенный момент времени и состоит из двух частей: актива и пассива, суммарные значения которых должны быть равны между собой.

На основании данных приведенных финансовых отчетов необходимо рассчитать финансовые коэффициенты, которые характеризуют надежность и прибыльность будущего проекта. В практике финансового анализа широкое распространение имеют показатели, играющие роль индикаторов ликвидности, устойчивости, рентабельности, деловой активности компании. Анализ всей совокупности финансовых показателей в динамике и сравнение их с аналогичными оценками деятельности других предприятий, действующих в сопоставимых условиях, позволяет сделать обоснованные выводы о финансовом положении компании и перспективах ее развития.

I. Показатели ликвидности

(Liquidity Ratios) характеризуют способность компании погашать краткосрочные обязательства.

Коэффициент текущей ликвидности (Current Ratio) рассчитывается как отношение оборотных средств к краткосрочным обязательствам (в процентах).

При расчете используются средние значения балансовых показателей за расчетный период. Этот коэффициент показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. В международной практике, нормальным значением коэффициента ликвидности считается величина от 100 до 200% (иногда до 300) процентов. Нижняя граница обусловлена тем, что оборотных средств должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов.

Коэффициент срочной (быстрой) ликвидности (Quick ratio) определяется как отношение наиболее ликвидной части оборотных активов (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам (в процентах). При расчете используются средние значения балансовых показателей за расчетный период. Нормальное значение коэффициента должно превышать 100%. Однако в практике российских предприятий, оптимальными значениями принято считать 70-80%.

II. Показатели структуры капитала, называемые также показателями финансовой устойчивости, характеризуют возможности предприятия обеспечивать погашение долгосрочных обязательств, сохраняя свои долгосрочные активы. Достаточный уровень платежеспособности предприятия обеспечивает защищенность его от банкротства. Для расчета показателей этой группы используются средние значения данных баланса за период.

Коэффициент финансовой независимости характеризует зависимость фирмы от внешних займов. Чем выше значение коэффициента, тем больше величина кредиторской задолженности компании, тем выше риск неплатежеспособности. Высокое значение коэффициента указывает на потенциальную опасность возникновения у предприятия дефицита денежных средств. Для интерпретации этого показателя нужно учитывать его средний уровень в других отраслях, а также доступ компании к дополнительным источникам финансирования.

III. Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании.

Рентабельность оборотных активов. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства. (Если период расчета равен году, при вычислении коэффициента используется годовая величина прибыли и среднегодовая сумма активов. Для расчета за период месяц, квартал или полугодие сумма прибыли умножается, соответственно, на 12, 4 или 2. При этом используется средняя за расчетный период величина оборотных активов).

Рентабельность внеоборотных активов. Чем выше значение данного коэффициента, тем эффективнее используются основные средства. (-//- внеоборотных активов).

Рентабельность активов (рентабельность инвестиций) показывает, сколько денежных единиц стоимости активов потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности. (-//-активов).

Рентабельность собственного капитала позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли приходится на единицу вложений акционеров компании. (-//- собственного капитала).

Норма | Наименование | Формула |

Показатели рентабельности | ||

30-50 | Рентабельность продукции, работ, услуг (окупаемость затрат) | чистая прибыль/ себестоимость |

30-50 | Рентабельность продаж | балансовая прибыль/ выручка от реализации |

30-50 | Рентабельность активов | балансовая прибыль/ валюта баланса |

30-50 | Рентабельность оборотных средств | чистая прибыль/ оборотные средства |

30-50 | Рентабельность основных средств | чистая прибыль/ стоимость основных средств |

30-50 | Рентабельность собственного капитала | чистая прибыль/ собственный капитал |

Показатели структуры капитала | ||

>0,5 | Коэффициент финансовой независимости | собственный капитал/ валюта баланса |

<0,5 | Коэффициент финансовой зависимости | заемный капитал/ валюта баланса |

0,2-0,5 | Коэффициент маневренности собственного капитала | (собственный капитал — внеоборотные активы)/ собственный капитал |

<1 | Коэффициент финансового левериджа (рычага) | заемный капитал/ собственный капитал |

>1 | Коэффициент покрытия долгов собственным капиталом (платежеспособности) | собственный капитал/ заемный капитал |

Коэффициенты деловой активности (кол-во оборотов) | ||

Оборачиваемость активов | выручка от продаж/ средняя величина активов | |

Оборачиваемость основных средств | выручка от продаж/ средняя величина ОС | |

Оборачиваемость запасов | себестоимость продаж/ средняя величина активов | |

Оборачиваемость оборотных активов | выручка от продаж/ средняя величина ОА | |

Оборачиваемость собственного капитала | выручка от продаж/ средняя величина СК | |

Оборачиваемость заемного капитала | выручка от продаж/ средняя величина ЗК |

IV. Показатели, характеризующие экономическую эффективность бизнес-проекта.

Дисконтирование. При расчете показателей эффективности денежные потоки дисконтируются. Тем самым учитывается изменение стоимости денег с течением времени. Ставка дисконтирования играет роль фактора, обобщенно характеризующего влияние макроэкономической среды и конъюнктуру финансового рынка.

Ставка дисконтирования оказывает влияние только на расчет показателей эффективности. Содержание Кэш-фло и других фин. отчетов не зависит от ставки дисконтирования.

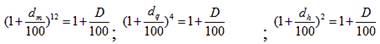

При выборе шага (месяц, квартал, полугодие, год) дисконтирования менее одного года, годовую ставку (D) пересчитывают в месячную (dm), квартальную (dq) или полугодовую (dh). Эти величины связаны следующими соотношениями:

![]()

Период окупаемости, PB (Payback period) − это время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, от проектной деятельности. Обязательное условие реализации проекта: период окупаемости должен быть меньше длительности проекта. Для расчета периода окупаемости используется следующее соотношение:

Inverments =

где:

Investments — начальные инвестиции,

CFt — чистый денежный поток месяца t.

Дисконтированный период окупаемости, DPB (Discounted payback period) рассчитывается аналогично PB, однако, в этом случае чистый денежный поток дисконтируется. Этот показатель дает более реалистичную оценку периода окупаемости, чем РВ, при условии корректного выбора ставки дисконтирования. Используемое для расчета соотношение выглядит следующим образом:

Inverments =

где:

Investments — начальные инвестиции,

CFt — чистый денежный поток месяца t.

r — месячная ставка дисконтирования.

Рассчитаем дисконтированный период окупаемости.

Обозн. | Показатель | 30.11.2010 | 31.12.2010 |

I | Инвестиции | 1 000 000 | |

CF | Дисконтированная чистая прибыль, руб. | ||

I/CF | Соотношение инвестиций и чистой прибыли | 1,12 | 0,93 |

Изменение соотношения за месяц | 0,93 − 1,12 = -0,19 | ||

-0,19 за 31 день -0,12 за х дней | дней ≈ 20 дней |

31 день − 1 19,6 дней − х | месяца |

То есть, проект окупит себя через 11,6 месяцев или 20 ноября 2010 года.

Чистый доход (дисконтированный) (Net Present Value, NРV) представляет абсолютную величину дохода от реализации проекта с учетом ожидаемого изменения стоимости денег. Обязательное условие реализации проекта: чистый приведенный доход должен быть неотрицательным. ЧДД может быть вычислен по следующей формуле:

![]()

где Investments — начальные инвестиции,

CFt — чистый денежный поток месяца t,

N — длительность проекта в месяцах,

r — месячная ставка дисконтирования.

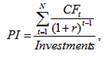

Индекс доходности (дисконтированный) (Profitabiliti Index, PI) − это показатель эффективности инвестиций. Показатель PI демонстрирует относительную величину доходности проекта. Он характеризует отдачу проекта на вложенные в него средства − количество рублей прибыли, полученное на 1 рубль вложенных инвестиций, т.е. он определяет сумму прибыли на единицу инвестированных средств. Обязательное условие

реализации проекта: индекс прибыльности должен быть больше 1. Рассчитывается по формуле:

где Investments — начальные инвестиции,

CFt — чистый денежный поток месяца t,

N — длительность проекта в месяцах,

r — месячная ставка дисконтирования.

Внутренняя норма доходности,ВНД (Internal Rate оf Return, IRR) технически представляет собой ставку дисконтирования, при которой достигается безубыточность проекта, означающая, что чистая дисконтированная величина потока затрат равна чистой дисконтированной величине потока доходов, т.е.

NPV (r = IRR) = 0.

Внутренняя норма доходности − это такое положительное число, при котором NPV:

1) при r = IRR обращается в ноль, т.е. выполняется следующее соотношение:

![]()

где Investments — начальные инвестиции,

CFt — чистый денежный поток месяца t,

N — длительность проекта в месяцах,

IRR — внутренняя норма рентабельности.

2) при всех r > IRR отрицателен; 3) при всех г < IRR положителен.

Проект считается приемлемым, если рассчитанное значение IRR не ниже требуемой нормы рентабельности, которая определяется инвестиционной политикой компании.

Для оценки эффективности инвестиционного проекта сравним значение внутренней нормы доходности с нормой дисконтирования.

г = 10% < IRR = 137,6 %

Именно поэтому NPV > 0, т.е. положительный и поэтому данный проект эффективен.

Оценка степени устойчивости проекта вычисляется по формуле:

IRR − r = 137,6 % − 10% = 127,6%

Полученное значение говорит о высокой устойчивости проекта.

V. Для одного вида продукции безубыточный объем выпуска/продаж можно определить в натуральном выражении:

где Зпост. − сумма условно-постоянных затрат, руб.

Зперем. − сумма условно-переменных затрат на 1 изделие, руб.

Ц − цена за 1 изделие, руб.

На основе формы №2 проводят анализ безубыточности и запаса финансовой прочности − показывает, на сколько можно сократить реализацию (производство) продукции, не неся при этом убытков:

, ЗФП = В − Т.б.

Ф №2 | Показатели | Формула |

010 | Выручка (нетто) от реализации, тыс. руб. | В |

020 | С/сть проданных товаров − это Перем. расх. | Зпер. |

029 | Валовая прибыль − это Валовая маржа | ВМ = В − Зпер. |

К-т валовой маржи − это доля валовой маржи в выручке (5 знаков после запятой) | d = ВМ / В | |

030+040 | Коммерческие + Управленческие расходы − это Постоянные расходы | Зпост. |

Точка безубыточности, тыс. руб. | Т.б. = Зпост. / d | |

Запас финансовой прочности, тыс. руб. | ЗФП = В − Т.б. | |

Запас финансовой прочности, % (норма − 60%) | ЗФП (%) = | |

050 | Проверка: Прибыль от продаж (стр. 050) = ЗФП (тыс. руб.) ´ d | |