Irr это в бизнес плане

Внутренняя норма доходности проекта (IRR) — показатель, при котором дисконтированный чистый денежный поток (NPV) проекта равен нулю. То есть эта та ставка дисконтирования при которой NPV равен нулю (на этом далее будет основываться формула расчета IRR).

Данный показатель говорит о том, какую доходность показывает проект с учетом текущего срока построения инвестиционной модели (если модель построена на 7 лет, то за эти семь лет, если на 10 — то за десять лет, дело в том, что один и тот же проект показывает разный уровень доходности при разных сроках построения модели).

Этот показатель можно сравнить с банковской процентной ставкой, только по инвестиционному проекту. То есть, если IRR по проекту за 5 лет равен 30%, то можно утверждать, что если вы вложите в проект сумму, то за 5 лет получите сумму эквивалентную доходу, который бы вы получили положив эту же сумму в банк под 30% годовых.

Нюансы расчета ставки

При расчете и анализе ставки нужно учитывать некоторые особенности ее расчета, так, например:

- как было уже сказано ранее, для одного и того же проекта но при расчете за разное количество времени ставка меняется. Норма доходности проекта за 5 лет никогда не будет равна ставке доходности проета за 7 лет.

- внутренняя норма доходности не может быть расчитана для периода меньшего периоду срока окупаемости проекта (так, если простой срок окупаемости проекта составляет 7 лет, то вы не можете рассчитать IRR за 6 лет);

- если вы расчитываете внутреннюю норму доходности на каком то произвольном периоде (например, 7 лет), то вы должны понимать, что данная ставка показывает процент доходности именно за 7 лет, но бизнес работает далее и приносит доход (или генерит убыток) и, соответственно, она как было сказано ранее будет меняться. Для этого рассчитывается примерная стоимость проекта на момент окончания срока построения модели и в модели ставится сумма его реализации (как будто бы мы продаем наш бизнес) и IRR расчитывается уже с учетом этой продажи.

Для чего нужна внутренняя норма доходности

Этот показатель нужен для определения доходности инвестиционных проектов и он показывает какую доходность обеспечивает проект по сравнению с другими вариантами инвестиций на аналогичный срок. Для инвестора этот показатель позволяет сравнить по доходности как несколько инвестиционных проектов, так и альтернативные методы вложений.

Но, хотелось бы отметить, что анализировать внутреннюю норму доходности отдельно от остальных показателей эффективности проета, таких как NPV, простой и дисконтированный срок окупаемости нельзя.

Формула расчета ставки

Для расчета показателя внутренней нормы доходности исполь

Расчет в Excel

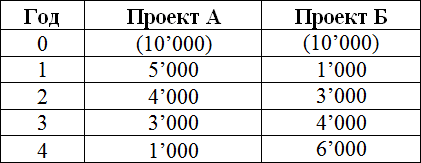

Чтобы рассказать как показатель рассчитывается в Excel приведем исходные данные задачи. Например, поступления и расход денежных средств по проекту выглядит следующим образом (тыс. руб.):

| Статья поступлений/расхода | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции | 1 000 | ||||

| Выручка по операционной деятельности | 2 000 | 2 200 | 2 400 | 2 600 | 2 800 |

| Расходы по операционной деятельности | 1 800 | 1 950 | 2 100 | 2 250 | 2 400 |

| Чистый денежный поток за период | — 800 | 250 | 300 | 350 | 400 |

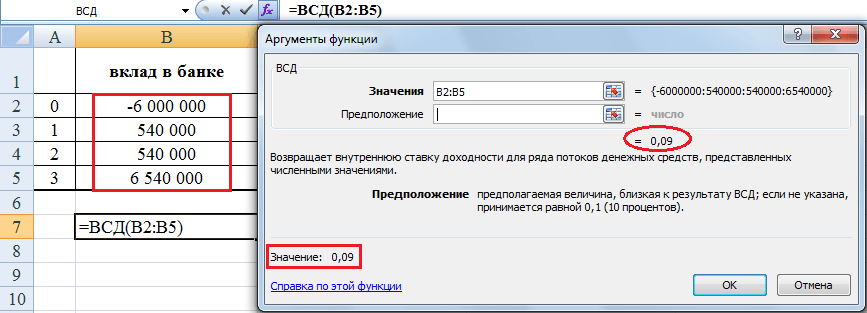

Для расчета внутренней нормы доходности в Excel используется функция ВСД (диапазон). В качестве диапазона выбирается динамика чистого денежного потока. Расчет IRR представлен ниже на рисунке:

Как мы видим, внутренняя норма доходности в данном примере равна 21%.

Другие примеры расчета

Увидет как рассчитан IRR на примере конкретного расчета бизнес-плана вы можете перейдя по ссылке или с помощь формы поиска.

Внутренняя норма доходности (внутренняя норма рентабельности, внутренняя ставка доходности англ. internal rate of return, IRR) — процентная ставка, при которой уравнивается приведённая стоимость будущих денежных поступлений и стоимость исходных инвестиций, чистая приведённая стоимость (NPV) равна 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Определение[править | править код]

Согласно американскому профессору Энтони Аткинсону внутренняя норма рентабельности — значение фактической нормы прибыли, ожидаемой от инвестиции[1].

Для потока платежей CF, где — платёж через лет () и начальной инвестиции в размере внутренняя норма доходности рассчитывается из выражения:

или

В табличных процессорах в состав финансовых функций входит функция для вычисления внутренней нормы доходности. В OpenOffice.org Calc для вычисления внутренней нормы доходности применяется функция IRR. Можно определить IRR с помощью опции «Подбор параметров» Microsoft Excel или OpenOffice.org Calc.

Пример:

Год Поток платежей

0 -100

1 +120

Расчёт NPV:

i = процентная ставка

NPV = -100 +120/[(1+i/100)^1]

Расчёт IRR (в процентах):

NPV = 0

-100 +120/[(1+IRR/100)^1] = 0

IRR = 20

При принятии инвестиционных решений ВНД используется для расчёта ставки альтернативных вложений. При выборе из нескольких проектов с разными ВНД, выбирается проект с максимальным значением ВНД. Данный критерий не используется, если денежные потоки несколько раз за рассматриваемый период меняют знак.

Внутренняя норма доходности финансовых инструментов[править | править код]

Внутренней доходностью для финансовых инструментов называют процентную ставку, при которой дисконтированная стоимость будущего потока платежей по данному финансовому инструменту совпадает с его рыночной ценой. Определённая таким образом внутренняя доходность равна внутренней норме доходности инвестиции в данный финансовый момент времени.

Для определения внутренней нормы доходности облигации часто используют приближённую «купеческую» формулу:

,

где

Связь способа расчёта внутренней нормы доходности с показателем дисконтированной стоимости состоит в том, что показатель внутренней нормы доходности отражает тот уровень ставки дисконтирования, при которой дисконтированная стоимость полученных доходов за вычетом суммы первоначальной инвестиции (чистая дисконтированная стоимость) будет равна нулю. Чем выше должна быть ставка дисконтирования для приведения чистой дисконтированной стоимости полученных доходов к нулю, тем предпочтительнее данная инвестиция.

Показатель внутренней нормы доходности основывается на допущении, что денежные потоки, полученные до погашения инвестиции (истечения срока её действия), будут реинвестированы по ставке, равной внутренней норме доходности, и что она останется неизменной.

Инвестиция считается приемлемой, если внутренняя норма доходности выше, чем минимальный приемлемый показатель окупаемости инвестиций в финансовый инструмент.

Показатель внутренней нормы доходности для облигаций называется доходностью к погашению. Доходность к погашению облигации может отличаться от купонной ставки, если облигация продаётся по цене, отличающейся от номинальной стоимости.

Применение в ссудном проценте и использование эффективной процентной ставки потребителем[править | править код]

По требованиям ЦБ, банки обязаны указывать ЭПС — эффективную процентную ставку (рассчитанную по формуле, приведённой в статье первой). Данная ставка может быть самостоятельно рассчитана заёмщиком с помощью редактора электронных таблиц и формулы IRR (в Microsoft Excel ВСД). Из-за особенности формулы нужно результат в той же ячейке умножить на период платежей (при ежемесячных платежах — 12, при дневных платежах или нестандартном графике — 365) без округления. Например, по кредиту «10-10-10» записывается

−9000 (то есть −10000+1000 стоимость товара минус сумма, уплаченная в кассу, на которую не предоставляется кредит)

1000 (в ячейках A2-A11, то есть 10 раз)

=IRR(A1:A11*12)

Для большей точности, используя формулу XIRR (openoffice)

−9000 15.01.2011

1000 15.02.2011

1000 15.03.2011

… (10 раз)

XIRR(A1:A11;B1:B11)=26.44 %

То есть использование аннуитетного платежа (в каждое число периода) повысило эффективную ставку в 1,13 раз.

Данная формула может быть использована и для других целей (например, приобретение проездного билета на год по сравнению с ежемесячными выплатами).

См. также[править | править код]

- Чистая приведённая стоимость

- Доходность к погашению

- Срок окупаемости

- Индекс рентабельности

- Окупаемость инвестиций

Ссылки[править | править код]

- IRR — внутренняя норма доходности пример расчёта, определение, характеристика, формула, условия сравнения, критерий приемлемости, недостатки.

- IRR или NPV какой показатель когда использовать?

Примечания[править | править код]

- ↑ Аткинсон Э.А., Банкер Р.Д., Каплан Р.С., Юнг М.С. Управленческий учёт. — СПб.: ООО «Диалектика», 2019. — С. 507—508. — 880 с. — ISBN 978-5-907144-70-5.

IRR — это Internal Rate of Return, что переводится на русский язык как «внутренняя норма доходности». Так называется один из двух основных методов оценки инвестиционных проектов. В интернете немало статей, представляющих собой краткое изложение данной темы по учебникам финансового анализа. Их общий минус в том, что в них слишком много математики и слишком мало объяснений.

IRR — это Internal Rate of Return, что переводится на русский язык как «внутренняя норма доходности». Так называется один из двух основных методов оценки инвестиционных проектов. В интернете немало статей, представляющих собой краткое изложение данной темы по учебникам финансового анализа. Их общий минус в том, что в них слишком много математики и слишком мало объяснений.

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя и интерпретации полученных результатов.

1. Как пользоваться программой Excel для расчета внутренней нормы доходности?

2. Как пользоваться показателем IRR для оценки инвестиционных проектов?

IRR — что это такое? Формула IRR.

IRR или внутренняя норма доходности — это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта (т.е. NPV) равна нулю. Это означает, что при такой ставке процента инвестор сможет возместить свою первоначальную инвестицию, но не более того. О том, как пользоваться показателем IRR для одобрения инвестиционных проектов рассказывается чуть дальше в этой статье. Для начала надо научиться рассчитывать величину внутренней нормы доходности IRR, или, как ее еще называют, внутренней нормы рентабельности.

Математика расчета IRR довольно простая. Лучше всего рассмотреть ее на элементарных примерах. Для расчета показателя NPV инвестиционного проекта в одной из более ранних статей на этом сайте были использованы проекты А и Б с одинаковой суммой первоначальной инвестиции (10,000), но с разными по величине притоками денежных средств в последующие 4 года. Удобно будет воспользоваться этими примерами и для изучения формулы расчета показателя IRR.

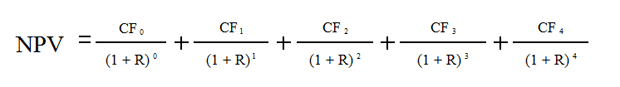

Приведенная (к сегодняшнему моменту) стоимость всех денежных потоков для четырехлетних проектов будет вычисляться по формуле:

где NPV — чистая приведенная стоимость, CF — денежные потоки (Cash Flows), R — % ставка, стоимость капитала, 0,1,2,3,4 — количество периодов времени от сегодняшнего момента.

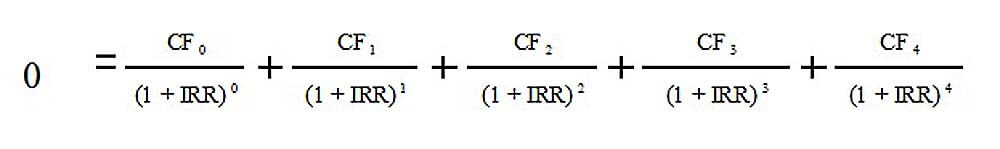

Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнении останется одна переменная R. Ставка процента, которая будет решением данного уравнения, т.е. при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности.

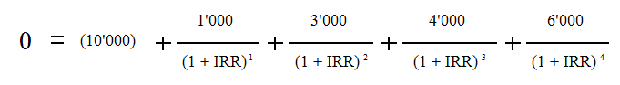

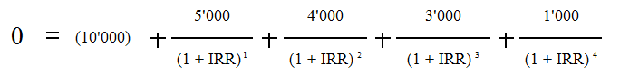

Для проекта А уравнение примет вид:

Для проекта Б можно написать аналогичную формулу для расчета IRR, только денежные потоки будут другими:

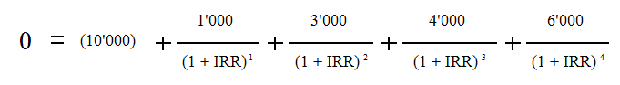

Чтобы было еще понятнее, можно нанести денежные потоки от проекта на шкалу времени и представить дисконтирование наглядно. Скажем, для проекта А расчет внутренней нормы доходности можно представить в таком виде:

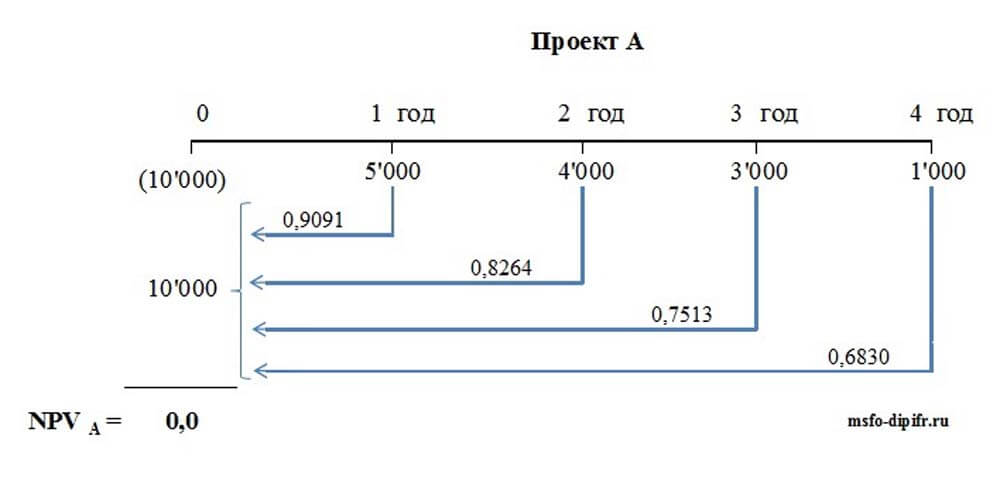

В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:

где CF t — денежные потоки от проекта в момент времени t , n — количество периодов времени, IRR — внутренняя норма доходности. Обратите внимание, что понятие IRR в отличие от NPV имеет смысл только для инвестиционного проекта, т.е. когда один из денежных потоков (обычно самый первый) является отрицательным. Этот отрицательный денежный поток и будет являться первоначальной инвестицией. В противном случае мы никогда не получим NPV, равную нулю.

где CF t — денежные потоки от проекта в момент времени t , n — количество периодов времени, IRR — внутренняя норма доходности. Обратите внимание, что понятие IRR в отличие от NPV имеет смысл только для инвестиционного проекта, т.е. когда один из денежных потоков (обычно самый первый) является отрицательным. Этот отрицательный денежный поток и будет являться первоначальной инвестицией. В противном случае мы никогда не получим NPV, равную нулю.

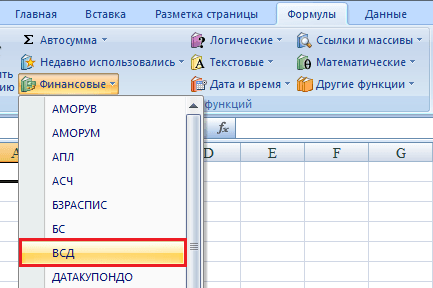

Расчет внутренней нормы доходности с помощью программы Excel — примеры

Вручную с помощью обычного калькулятора найти значение IRR для проектов А и Б невозможно, потому что в данном случае получается уравнение 4-й степени (в нем будет множитель IRR4 — ставка процента в четвертой степени). Проблему решения такого уравнения n-ой степени можно устранить или с помощью финансового калькулятора, или, что проще, можно воспользоваться встроенной функцией в программе Excel. Эта функция находится в разделе Формулы —> Финансовые, и называется она ВСД (внутренняя ставка доходности).

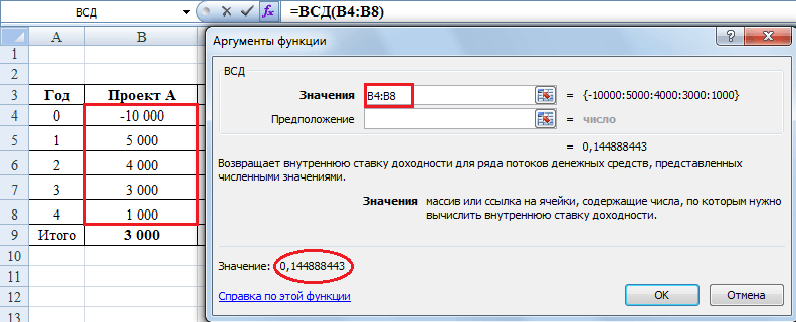

Для проекта А значение IRR, как видно из рисунка ниже, составит 14,48%.

Чтобы воспользоваться функцией ВСД, в строку «значения» нужно поставить ссылки на ячейки таблицы с суммами денежных потоков. Ячейку «предположение» можно не заполнять, этот аргумент, является необязательным. Выводимое значение 0,144888443 — это и будет искомая IRR, т.е. внутренняя норма доходности данного проекта. Если перевести эту величину в проценты, то она равна 14,48% с точностью до двух знаков после запятой.

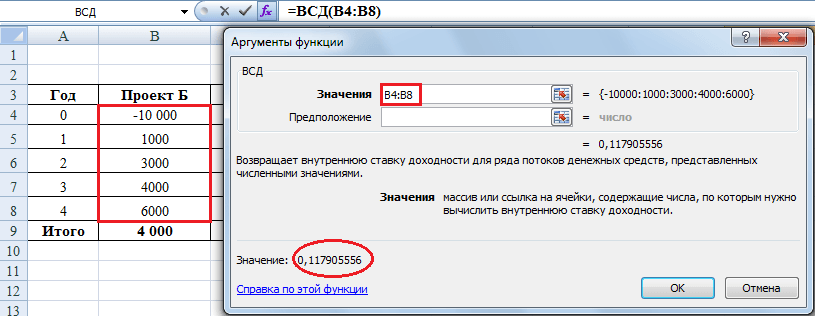

Для проекта Б значение IRR согласно Excel равно 11,79%.

Приведу важные пояснения по этой функции из раздела «справка» с моими дополнениями:

- Значения должны содержать по крайней мере одну положительную и одну отрицательную величину. В противном случае функция ВСД возвращает значение ошибки #ЧИСЛО!. Действительно, если нет отрицательного денежного потока, то NPV не может быть равно нулю, а в этом случае IRR не существует.

- Для расчета функции ВСД важен порядок поступлений денежных средств. Поэтому если потоки денежных средств отличаются по величине в разные периоды, что обычно и бывает, то их необходимо внести в таблицу в соответствии со временем их возникновения.

- В Microsoft Excel для вычисления ВСД используется метод итераций. Функцией ВСД выполняются циклические вычисления начиная со значения аргумента «предположение», пока не будет получен результат с точностью 0,00001%. В большинстве случаев для вычислений с помощью функции ВСД нет необходимости задавать аргумент «предположение». Если он опущен, предполагается значение 0,1 (10%).

Другими словами функция ВСД программы Excel будет искать значение IRR подбором, последовательно подставляя в формулу различные величины % ставки, начиная со значения в ячейке «предположение» или с 10%. Если функция ВСД не сможет получить результат после 20 попыток, выдается значение ошибки #ЧИСЛО! Поэтому в некоторых случаях, например, если вы будете считать IRR для ежемесячных потоков за несколько лет, лучше поставить в ячейку «предположение» ожидаемую вами величину ежемесячной процентной ставки. Иначе Excel может не справиться с расчетом за 20 попыток.

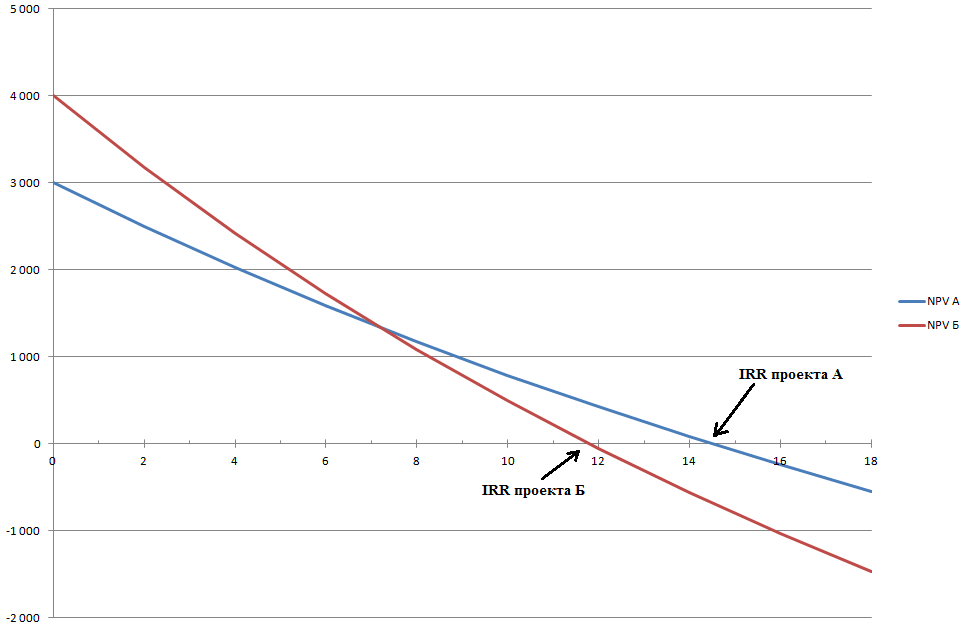

Графический метод расчета IRR

До появления персональных компьютеров обычно использовался графический метод определения IRR. Ниже представлены графики изменения NPV для проектов А и Б в зависимости от ставки процента. Для построения графиков нужно найти значение NPV, подставляя в формулу NPV различные значения ставки дисконтирования. Что такое дисконтирование и как дисконтировать денежные потоки, можно прочитать в одной из моих предыдущих статей.

На рисунке выше синий график — проект А, красный график — проект Б. Пересечение графиков с осью X (в этой точке NPV проекта равно нулю) как раз и даст значение IRR для этих проектов. Нетрудно видеть, что графический метод дает величину IRR, аналогичную найденным в Excel значениям внутренней нормы доходности для проектов А — 14,5% и Б — 11,8%.

На рисунке выше синий график — проект А, красный график — проект Б. Пересечение графиков с осью X (в этой точке NPV проекта равно нулю) как раз и даст значение IRR для этих проектов. Нетрудно видеть, что графический метод дает величину IRR, аналогичную найденным в Excel значениям внутренней нормы доходности для проектов А — 14,5% и Б — 11,8%.

Как пользоваться показателем IRR для оценки инвестиционных проектов?

Любой инвестиционный проект предполагает наличие первоначальной инвестиции (оттока денежных средств), которая приведет к поступлениям денежных средств в будущем (в идеальном случае). Что же показывает внутренняя норма доходности инвестиционного проекта? Она показывает ставку кредита, при которой мы не получим убытка от нашей инвестиции, т.е. результатом всех денежных притоков и оттоков в сумме будет ноль — ни прибыли, ни убытка. В этом случае наша инвестиция в проект окупится будущими поступлениями денежных средств от проекта, но в конечном итоге мы ничего не заработаем.

Правило оценки инвестиционных проектов:

Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять.

Другими словами, если ставка кредита меньше ставки инвестирования (внутренней нормы доходности проекта), то заемные деньги принесут добавочную стоимость. Потому что такой инвестиционный проект заработает больший процент дохода, чем стоимость капитала, которая необходима для первоначальной инвестиции.

Например, если вы берете кредит в банке под 14% годовых для того, чтобы вложить средства в бизнес-проект, который принесет вам 20% годовых дохода, то вы на этом проекте заработаете. Если же ваши расчеты окажутся неверны, и внутренняя норма доходности вашего проекта будет ниже 14%, то вам придется отдать банку больше денежных средств, чем вы получите от проекта. То есть вы понесете убыток.

Сам банк поступает точно так же. Он привлекает деньги от населения, скажем, под 10% годовых (ставка по депозиту), а выдает кредиты под 20% годовых (цифра взята «с потолка»). До тех пор, пока ставка по принимаемым банком депозитам будет меньше, чем ставка по выдаваемым банком кредитам, банк будет жить на эту разницу.

Рассчитав показатель IRR, мы узнаем верхний допустимый уровень стоимости заемного капитала, который предполагается инвестировать. Если стоимость капитала (по которой компания может привлечь финансовые ресурсы) выше, чем внутренняя доходность проекта (IRR), то проект принесет убытки. Если стоимость капитала для компании ниже, чем IRR проекта, то компания в каком-то смысле будет работать как банк — жить на разницу между процентными ставками банковского кредитования и рентабельности инвестиции.

Чтобы логика расчета IRR стала еще понятнее, приведу несколько примеров из жизни, с которыми может столкнуться (и сталкивается) обычный человек.

Пример 1 — срочный вклад в Сбербанке

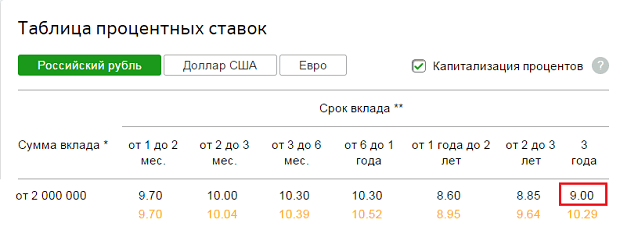

Допустим, у вас есть в наличии 6,000,000 рублей. Прямо сейчас можно сделать срочный вклад в Сбербанк, скажем, на три года. Сумма большая, поэтому нужен самый надежный банк в России. Сбербанк в данный момент предлагает ставку для вкладов свыше 2 млн. рублей на три года в размере 9,0 % годовых без капитализации и 10,29% годовых с ежемесячной капитализацией. Что такое капитализация вклада можно прочитать по ссылке.

Поскольку мы будем снимать проценты в конце каждого года, это будет вклад без капитализации процентов, и ставка составит 9% годовых. В конце каждого года можно будет снимать сумму, равную 6,000,000*0,09 = 540,000 рублей. В конце третьего года депозит можно будет закрыть, сняв проценты за третий год и основную сумму в размере 6 миллионов рублей.

Поскольку мы будем снимать проценты в конце каждого года, это будет вклад без капитализации процентов, и ставка составит 9% годовых. В конце каждого года можно будет снимать сумму, равную 6,000,000*0,09 = 540,000 рублей. В конце третьего года депозит можно будет закрыть, сняв проценты за третий год и основную сумму в размере 6 миллионов рублей.

Вклад в банке — это тоже инвестиционный проект, поскольку сначала делается первоначальная инвестиция (отрицательный денежный поток), а потом собираются денежные притоки от нашего проекта. Банковский депозит — это финансовый инструмент, и самый простой способ инвестирования, доступный для обычного человека. Раз это инвестиционный проект, то можно рассчитать его внутреннюю норму доходности. Наверное, многие уже догадались, чему она будет равна.

Внутренняя норма доходности (IRR инвестиции) в банковский депозит равна процентной ставке по этому депозиту, т.е. 9%. Если 6,000,000 рублей достались вам в наследство после уплаты налогов, то это означает, что стоимость капитала для вас равна нулю. Поэтому такой инвестиционный проект будет выгоден при любой депозитной ставке. Но взять кредит на 6 миллионов в одном банке и положить эти деньги на депозит в другой банк с прибылью не получится: ставка кредита всегда будет заведомо выше ставки инвестирования. Это принцип работы банковской системы.

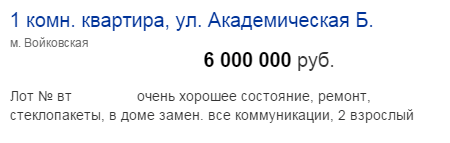

Пример 2 — покупка квартиры с целью заработка на сдаче ее в аренду

Свободные денежные средства можно использовать и по-другому, а именно купить квартиру в Москве, сдавать ее в аренду три года, а в конце третьего года продать эту квартиру, чтобы вернуть основной капитал. Денежные потоки от такого проекта будут очень похожи на потоки денежных средств от срочного вклада в банке: примем, что арендная плата для простоты расчета уплачивается арендатором квартиры сразу за год в конце каждого года, а стоимость квартиры в рублях через три года останется такой же, как и сейчас. Я намеренно упрощаю ситуацию, более сложные расчеты вы сможете сделать самостоятельно.

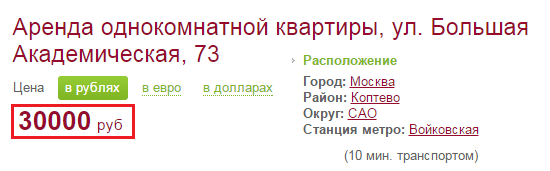

Я выбрала в Интернете первую же попавшуюся квартиру за 6 млн. рублей на СЗ Москвы. Аренда подобной однокомнатной квартиры стоит 30,000 рублей в месяц. Налоговые последствия данных сделок для простоты не учитываются.

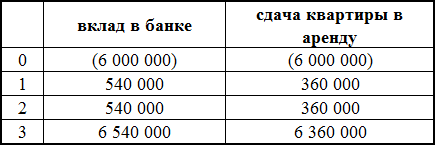

Итак, арендная плата за год составит 30,000*12 = 360,000 рублей. Чтобы было нагляднее, денежные потоки от обоих проектов — вклад в Сбербанке и сдача 1-комнатной квартиры в аренду на северо-западе Москвы — показаны вместе в таблице ниже:

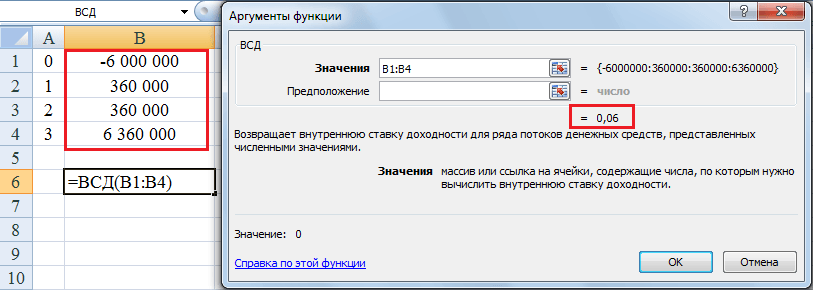

Даже без вычисления IRR видно, что сейчас банковский депозит является более доходным вариантом. Легко доказать это, если рассчитать внутреннюю норму доходности для второго проекта — она будет ниже, чем IRR по депозиту. При сдаче данной однокомнатной московской квартиры в течение трех лет при условии ее продажи в конце третьего года IRR инвестиции составит 6,0% годовых.

Если у вас нет наследства в сумме 6 млн рублей, то брать эти деньги в кредит, чтобы сдавать квартиру в аренду неразумно, так как ставка кредитования сейчас заведомо выше, чем 6,0% внутренней доходности данного проекта. Причем IRR не зависит от количества лет сдачи квартиры в аренду — внутренняя норма доходности останется такой же, если вместо трех лет сдавать ее в аренду 10 лет или 15.

Если учесть ежегодное подорожание квартиры в результате инфляции, IRR данного проекта будет выше, Например, если в первый год (2015) рублевая стоимость квартиры вырастет на 10%, во второй (2016) на 9%, а в третий (2017) на 8%, то к концу третьего года ее можно будет продать за 6,000,000*1,10*1,09*1,08 = 7,769,520 рублей. Такое увеличение денежного потока в третий год проекта даст IRR, равную 14,53%. Поэтому если бы мы могли предсказать будущие рублевые цены на квартиры с большой точностью, то наш проект стал бы более реальным. Но все равно невыгодным в нынешней ситуации, когда ставка рефинансирования ЦБ равна 17%, и, соответственно, все банковские кредиты слишком дороги.

Расчет IRR при ежемесячных потоках денежных средств

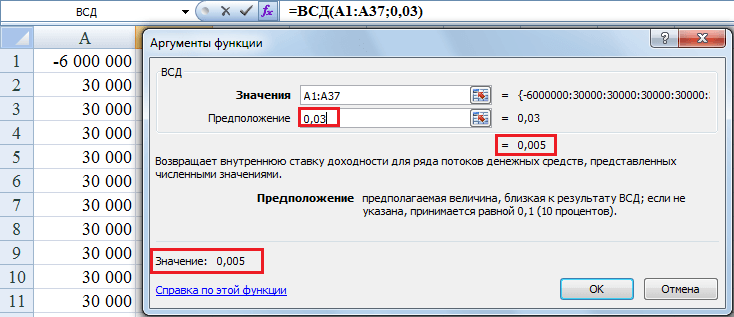

С помощью функции ВСД можно рассчитать IRR инвестиционного проекта при равных промежутках времени между денежными потоками. Результатом вычислений будет процентная ставка за период — год, квартал, месяц. Например, если бы мы считали, что платежи за аренду квартиры приходят в конце каждого месяца (а не года), то надо было бы сделать таблицу Excel с 36-ю платежами по 30,000 рублей. В этом случае функция ВСД выдала бы значение внутренней нормы доходности проекта за месяц. Для нашего проекта IRR получилась равной 0,5% в месяц. Это соответствует годовой % ставке в размере 6,17% (рассчитывается как (1+0,005)12-1), что ненамного больше, чем 6,0%, рассчитанных ранее.

Если вы захотите получить этот результат самостоятельно, обязательно заполните ячейку «предположение» — поставьте туда 0,03, иначе вы получите на выходе ошибку #ЧИСЛО!, потому что Excel не хватит 20 попыток, чтобы рассчитать IRR.

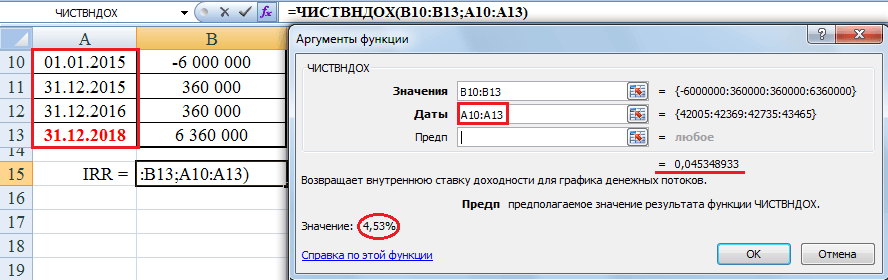

Расчет IRR при неравных промежутках времени между денежными потоками

Excel предоставляет возможность рассчитать внутреннюю норму доходности проекта и в том случае, если денежные потоки от проекта поступают через неравные промежутки времени. Для расчета IRR такого проекта надо использовать функцию ЧИСТВНДОХ и в качестве аргумента указать не только ячейки с денежными потоками, но и ячейки с датами их поступлений. Например, если мы перенесем срок продажи квартиры вместе с последней арендной платой на конец четвертого года (с 31.12.17 на 31.12.18), а в конце третьего года у нас не будет поступлений денежных средств, то IRR упадет с 6% до 4,53% годовых. Обратите внимание, что рассчитать внутреннюю норму доходности в данном случае можно будет только с помощью функции ЧИСТВНДОХ, потому что фукция ВСД даст тот же результат, который и был — 6%, т.е. изменение периода времени ВСД не учтет.

«Куда идем мы с Пятачком, большой, большой секрет…»

(Мнение автора может не совпадать с мнением правительства)

Нынешняя ставка рефинансирования, равная 17%, убивает и бизнес, и банки. Потому что трудно найти инвестиционные проекты, которые бы окупались при таких ставках кредитования. Как развивать бизнес в подобных условиях? Торговля оружием и наркотиками, конечно, будут прибыльны и в этом случае, но большая часть бизнесов будут в лучшем случае выживать, а в худшем разорятся.

И как будут зарабатывать банки, если инвестиционных проектов с такой высокой доходностью просто не существует? А чтобы платить нам выросшие проценты по вкладам, банки должны где-то зарабатывать средства для этого.

Россия смогла бы выдержать и более низкий курс рубля по отношению к основным валютам, но справиться еще и с высокой процентной ставкой в экономике — это уже перебор.

В 2014 году мы неоднократно слышали, что ЦБ РФ занимается таргетированием инфляции. И делалось это с благими намерениями — чем ниже инфляция, тем легче добиться окупаемости инвестиций. Но получается, что хотели «как лучше», а получилось «как всегда». При дорогой валюте, как сейчас, в России могло бы успешно развиваться собственное производство, импортозамещение стало бы реальностью. Но нет, мы не ищем легких путей, а что хуже всего, мы не учимся на своих ошибках. И живем, как в том анекдоте:

«В прошлом году посеяли 100 га пшеницы. Все поел хомяк…В этом году собираемся засеять 200 га пшеницы. Нехай хомяк подавится!»

Не вписались в рынок — небольшая заметка о том, к чему привели высокие ставки по кредитам в 2014-15 годах. Хотя, конечно, сложно судить, что было бы лучше: еще более низкий курс рубля, но не такие высокие процентные ставки по кредитам для компаний, или то, что у нас в итоге получилось.

март 2018 «Эксперты не исключают кризиса плохих долгов в ближайшие годы. Об этом, в частности, заявил директор Центра структурных исследований РАНХиГС, экс-замминистра экономического развития Алексей Ведев. По его словам, это может случиться в ближайшие полтора-два года «с большой вероятностью».

Сейчас у банков накоплен портфель кредитов в 11 трлн рублей, размещенных под запредельные 16% годовых, с 2 триллионами рублей процентных платежей ежегодно, отметил Ведев. Это очень тяжелая нагрузка на заемщиков, на экономику. При этом основная задолженность приходится на слабо обеспеченные слои населения. «Ситуация близка к катастрофичной!», — считает он.

Другие статьи на этом сайте из рубрики «Финансы»:

- 1. Сравнение NPV и IRR. Формула MIRR — модифицированная внутренняя норма рентабельности

- 2. Формула расчета NPV инвестиционного проекта. Это просто.

- 3. Фондовые биржи это место, где торгуют ценными бумагами

- 4. Ставка дисконтирования для инвестиционного проекта. Это WACC — средневзвешенная стоимость капитала.

- 5. Капитализация вклада — что это? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно.

- 6. Формула аннуитета. Вечная рента.

Вернуться на главную страницу