Инфляция в структуре бизнес плана

Игорь Бланк, доктор экономических наук, профессор кафедры экономики предпринимательства Киевского торгово-экономического университета

Источник: Elitarium.ru

В бизнес-планировании постоянно приходится считаться с фактором инфляции, которая с течением времени обесценивает стоимость находящихся в обращении денежных средств. Влияние инфляции сказывается на многих аспектах финансовой деятельности предприятия. В процессе инфляции происходит занижение стоимости отдельных материальных активов; снижение реальной стоимости денежных и других финансовых его активов; занижение себестоимости производства продукции и т.п. Особенно сильно фактор инфляции сказывается на проведении долгосрочных финансовых операций предприятия.

В бизнес-планировании постоянно приходится считаться с фактором инфляции, которая с течением времени обесценивает стоимость находящихся в обращении денежных средств.

Влияние инфляции сказывается на многих аспектах финансовой деятельности предприятия. В процессе инфляции происходит относительное занижение стоимости отдельных материальных активов, используемых предприятием (основных средств, запасов товарно-материальных ценностей и т.п.); снижение реальной стоимости денежных и других финансовых его активов (дебиторской задолженности, нераспределенной прибыли, инструментов финансового инвестирования и т.п.); занижение себестоимости производства продукции, вызывающее искусственный рост суммы прибыли и приводящее к росту налоговых отчислений с нее; падение реального уровня предстоящих доходов предприятия и т.п. Особенно сильно фактор инфляции сказывается на проведении долгосрочных финансовых операций предприятия.

Концепция учета влияния фактора инфляции в бизнес-планировании заключается в необходимости реального отражения стоимости его активов и денежных потоков, а также в обеспечении возмещения потерь доходов, вызываемых инфляционными процессами, при осуществлении различных финансовых операций.

Для оценки интенсивности инфляционных процессов в стране используются два основных показателя, учитывающих фактор инфляции в финансовых вычислениях — темп и индекс инфляции:

- Темп инфляции характеризует показатель, отражающий размер обесценения (снижения покупательной способности) денег в определенном периоде, выраженный приростом среднего уровня цен в процентах к их номиналу на начало периода.

- Индекс инфляции характеризует показатель, отражающий общий рост уровня цен в рассматриваемом периоде, определяемый путем суммирования базового их уровня на начало периода (принимаемого за единицу) и темпа инфляции в этом же периоде (выраженного десятичной дробью).

При расчетах, связанных с корректировкой стоимости денег с учетом фактора инфляции принято использовать два понятия — номинальная и реальная сумма денежных средств:

- Номинальная сумма денежных средств отражает оценку размеров денежных активов в соответствующих денежных единицах без учета изменения покупательной стоимости денег в рассматриваемом периоде.

- Реальная сумма денежных средств отражает оценку размеров денежных активов с учетом изменения уровня покупательной стоимости денег в рассматриваемом периоде, вызванного инфляцией.

Для расчета этих сумм денежных средств в процессе наращения или дисконтирования стоимости денег во времени используются соответственно номинальная и реальная ставка процента:

- Номинальная процентная ставка характеризует ставку процента, устанавливаемую без учета изменения покупательной способности денег в связи с инфляцией (или общую процентную ставку, в которой не элиминирована ее инфляционная составляющая).

- Реальная процентная ставка характеризует ставку процента, устанавливаемую с учетом изменения покупательной стоимости в рассматриваемом периоде в связи с инфляцией.

С учетом рассмотренных базовых понятий формируется конкретный методический инструментарий, позволяющий учесть фактор инфляции в процессе бизнес-планирования.

I. Инструментарий прогнозирования годового темпа и индекса инфляции основывается на ожидаемых среднемесячных ее темпах. Такая информация содержится в публикуемых прогнозах экономического и социального развития страны на предстоящий период. Результаты прогнозирования служат основой последующего учета фактора инфляции в финансовой деятельности предприятия.

1. При прогнозировании годового темпа инфляции используется следующая формула:

ТИГ = (1 + ТИМ)12 — 1 ,

где ТИГ — прогнозируемый годовой темп инфляции, выраженный десятичной дробью; ТИМ — ожидаемый среднемесячный темп инфляции в предстоящем периоде, выраженный десятичной дробью.

Пример 1. Необходимо определить годовой темп инфляции, если в соответствии с прогнозом экономического и социального развития страны (или собственными прогнозными расчетами) ожидаемый среднемесячный темп инфляции определен в размере 3%.

Подставляя это значение в формулу, получим: Прогнозируемый годовой темп инфляции составит:

(1 + 0,03)12 — 1 = 14258 -1 = 0,4258 или 42,58%.

По указанной формуле может быть рассчитан не только прогнозируемый годовой темп инфляции, но и значение этого показателя на конец любого месяца предстоящего года.

2. При прогнозировании годового индекса инфляции используются следующие формулы:

ИИГ = 1 + ТИГ или ИИГ = (1 + ТИМ)12 ,

где ИИГ — прогнозируемый годовой индекс инфляции, выраженный десятичной дробью; ТИГ — прогнозируемый годовой темп инфляции, выраженный десятичной дробью (рассчитанный по ранее приведенной формуле); ТИМ — ожидаемый среднемесячный темп инфляции, выраженный десятичной дробью.

Пример 2. Исходя из условий предыдущего примера, необходимо определить прогнозируемый годовой индекс инфляции.

Он равен: 1 + 0,4258 = 1,4258 (ими 142,6%), или (1 + 0,03)12 = 1,4258 (или 142,6%).

II. Инструментарий формирования реальной процентной ставки с учетом фактора инфляции основывается на прогнозируемом номинальном ее уровне на финансовом рынке (результаты такого прогноза отражены обычно в ценах фьючерсных и опционных контрактов, заключаемых на фондовой бирже) и результатах прогноза годовых темпов инфляции. В основе расчета реальной процентной ставки с учетом фактора инфляции лежит Модель Фишера, которая имеет следующий вид:

Ip = ( I — ТИ) / (1 + ТИ)

где Ip — реальная процентная ставка (фактическая или прогнозируемая в определенном периоде), выряженная десятичной дробью; I — номинальная процентная ставка (фактическая или прогнозируемая в определенном периоде), выраженная десятичной дробью; ТИ —темп инфляции (фактический или прогнозируемый в определенном периоде), выраженный десятичной дробью.

Пример 3. Необходимо рассчитать реальную годовую процентную ставку на предстоящий год с учетом следующих данных: номинальная годовая процентная ставка по опционным и фьючерсным операциям на фондовой бирже на предстоящий год сложилась в размере 19%; прогнозируемый годовой темп инфляции составляет 7%. Подставляя эти данные в Модель Фишера получим: реальная годовая процентная ставка прогнозируется в размере:

(0,19 — 0,07) / (1 + 0,07) = 0,112 (или 11,2%).

III. Инструментарий оценки стоимости денежных средств с учетом фактора инфляции позволяет осуществлять расчеты как будущей, так и настоящей их стоимости с соответствующей «инфляционной составляющей». В основе осуществления этих расчетов лежит формируемая реальная процентная ставка.

1. При оценке будущей стоимости денежных средств с учетом фактора инфляции используется следующая формула (представляющая собой модификацию рассмотренной ранее Модели Фишера):

Sн = P x [(1 + Iр) х (1 + ТИ) ]n

где Sн — номинальная будущая стоимость вклада (денежных средств), учитывающая фактор инфляции; Р— первоначальная сумма вклада; Iр — реальная процентная ставка, выраженная десятичной дробью; ТИ — прогнозируемый темп инфляции, выраженный десятичной дробью; n — количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени.

Пример 4. Определить номинальную будущую стоимость вклада с учетом фактора инфляции при следующих условиях: первоначальная сумма вклада составляет 1000 усл. ден. ед.; реальная годовая процентная ставка, используемая для наращения стоимости вклада, составляет 20%; прогнозируемый годовой темп инфляции составляет 12%; общий период размещения вклада составляет 3 года при начислении процента один раз в год.

Подставляя эти показатели в вышеприведенную формулу, получим:

Sн = 1000 x [(1 + 0,20) х (1 + 0,12)]3 = 2428 усл. ден. ед.

2. При оценке настоящей стоимости денежных средств с учетом фактора инфляции используется следующая формула:

Pр = Sн / [(1 + Iр) х (1 + ТИ) ]n

Пример 5. Необходимо определить реальную настоящую стоимость денежных средств при следующих условиях: ожидаемая номинальная будущая стоимость денежных средств составляет 1000 усл. ден. ед. реальная процентная ставка, используемая в процессе дисконтирования стоимости, составляет 20% в год; прогнозируемый годовой темп инфляции составляет 12%; период дисконтирования составляет 3 года, а его интервал — 1 год.

Подставляя эти показатели в вышеприведенную формулу, получим:

Pр = 1000 / [(1 + 0,20) х (1 + 0,12)]3 = 412 усл. ден. ед.

IV. Инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора инфляции, с одной стороны, призван обеспечить расчет суммы и уровня «инфляционной премии», а с другой — расчет общего уровня номинального дохода, обеспечивающего возмещение инфляционных потерь и получение необходимого уровня реальной прибыли.

1. При определении необходимого размера инфляционной премии используется следующая формула:

Пи = Р х ТИ,

где Пи — сумма инфляционной премии в определенном периоде; Р — первоначальная стоимость денежных средств; ТИ — темп инфляции в рассматриваемом периоде, выраженный десятичной дробью.

2. При определении общей суммы необходимого дохода по финансовой операции с учетом фактора инфляции используется следующая формула:

Дн = Др + Пи

где Дн — общая номинальная сумма необходимого дохода по финансовой операции с учетом фактора инфляции в рассматриваемом периоде; Др — реальная сумма необходимого дохода по финансовой операции в рассматриваемом периоде, исчисленная по простым или сложным процентам с использованием реальной процентной ставки; Пи — сумма инфляционной премии в рассматриваемом периоде.

3. При определении необходимого уровня доходности финансовых операций с учетом фактора инфляции используется следующая формула:

УДн = (Дн / Др) — 1

где УДн — необходимый уровень доходности финансовых операций с учетом фактора инфляции, выраженный десятичной дробью; Дн — общая номинальная сумма необходимого дохода по финансовой операции в рассматриваемом периоде; Др — реальная сумма необходимого дохода по финансовой операции в рассматриваемом периоде.

Следует отметить, что прогнозирование темпов инфляции представляет собой довольно сложный и трудоемкий вероятностный процесс, в значительной степени подверженный влиянию субъективных факторов. Поэтому в практике финансового менеджмента может быть использован более простой способ учета фактора инфляции. В этих целях стоимость денежных средств при их последующем наращении или размер необходимого дохода при последующем его дисконтировании пересчитывается заранее из национальной валюты в одну из «сильных» (т.е. в наименьшей степени подверженных инфляции) свободно конвертируемых валют по курсу на момент проведения расчетов. Процесс наращения или дисконтирования стоимости осуществляется затем по реальной процентной ставке (минимальной реальной норме прибыли на капитал). Такой способ оценки настоящей или будущей стоимости необходимого дохода позволяет вообще исключить из ее расчетов фактор инфляции внутри страны.

Как инфляция влияет на бизнес

Инфляция оказывает влияние на все отрасли экономики. Ее уровень (индекс) показывает, как сильно обесценились деньги за прошедший период. Чаще всего инфляцию отражают в годовом выражении. Это делается, чтобы нивелировать влияние временных и сезонных факторов, вызывающих ценовые движения.

Инфляция влияет на покупательскую способность денег. То есть со временем на фиксированную сумму можно приобрести меньше товаров и услуг.

Источники инфляции

Их 2:

- инфляция спроса,

- инфляция издержек.

Обычно когда потребность государства (населения, бизнеса) в чем-либо превышает предложение, и производители (поставщики услуг) не могут его удовлетворить, цены начинают расти. Это инфляция спроса.

Если дорожают энергоносители, повышаются налоги, заработная плата и другие расходы, оказывающие влияние на производство товаров и услуг, цены повышаются. Это инфляция издержек.

На инфляцию может влиять комбинированный фактор. Например, подорожание производства продукции. Соответственно сокращается количество выпускаемых товаров. Результатом становятся дефицит, повышение цен и инфляция.

Как рост инфляции сказывается на бизнесе

В условиях рыночной экономики необоснованно поднимать расценки могут только спекулянты и монополисты. Остальным приходится жить в условиях постоянной конкуренции. Поэтому ни одна компания не будет безосновательно поднимать цены. Иначе уйдут клиенты.

То есть подорожание товаров и продуктов почти всегда обусловлено внешними факторами, и не в последнюю очередь инфляцией. Когда она высокая, падает покупательская способность денег. Предприятиям становится трудно адаптироваться к росту цен. Снижаются реальные процентные ставки.

С недостатком прибыли сталкиваются инвесторы в облигации и кредиторы. При этом заемщики и эмитенты ценных бумаг оказываются в выгодном положении. Потому что их затраты сокращаются.

Высокая инфляция: что приходится делать бизнесу

Либо повышать стоимость продукции, либо снижать ее качество, чтобы урезать издержки и удержать цены на прежнем уровне. Чаще всего происходит и то, и другое одновременно. Качество товаров ухудшается, а цены растут. Бизнес поступает так потому, что ему приходится подстраиваться под изменяющиеся приоритеты потребителей, чья покупательская способность падает.

Население стремится экономить на всем, покупает только необходимые товары. А значит, предприятия сферы развлечений и производители других товаров, не имеющих жизненной необходимости, терпят убытки.

Низкая инфляция — это тоже плохо. В условиях стабильного притока средств большинство предприятий не заинтересовано в том, чтобы привлекать инвестиции и увеличивать производство. В результате:

- снижается заработная плата,

- растет безработица,

- падает спрос.

Все это ведет к сокращению экономики.

При низкой инфляции население не инвестирует, а накапливает капитал. Потому что не ощущает давления со стороны обесценивания. Большинство выбирает безопасные и малодоходные объекты капиталовложения. Например, банковские счета.

В таком случае деньги недополучают бизнес и экономика. Начинается стагнация, которая со временем приводит к росту инфляции. Поэтому оптимальный вариант для любого государства с рыночной экономикой — стабильное и умеренное обесценивание средств. Это подстегивает процессы развития.

Как измеряется инфляция

На формирование ее уровня влияет множество факторов. Ключевыми остаются:

- ИПЦ (индекс потребительских цен). Он основывается на товарах потребительской корзины с учетом их удельного веса. Обычно используется определенный перечень наименований и сравнивается стоимость его пунктов за последние несколько лет.

- ИЦП (индекс цен производителей).

- ИПР (расходы на личное потребление). Этот индекс основывается на динамически изменяющейся корзине. Пересчитывается каждые несколько дней.

Инфляция: кому она на руку, а кому нет

В дамки выходят производители сырьевых товаров, держатели товарных запасов, добытчики драгоценных металлов и те, кто занимаются строительством недвижимости. Страдают облигации, акции, национальная валюта. Потому все это дешевеет.

Как инфляция влияет на разные сферы бизнеса

Больше всего проблем возникает у мелких и средних компаний, фирм. Они сталкиваются с сокращением спроса со стороны населения, которое пересматривает свой бюджет и начинает тратить меньше. Число клиентов падает, начинается демпинг. На фоне растущих затрат это приводит к снижению доходов бизнеса. Наступает дефолт: компании, не имеющие достаточного резерва прочности, массово закрываются, сокращается число рабочих мест.

Крупные предприятия легче переживают обесценивание денег. Равно как и торговые компании с богатыми запасами товара. Они:

- проще адаптируются к изменившимся рыночным условиям;

- получают дополнительную клиентуру на фоне закрытия мелких и средних фирм.

Растущая инфляция сказывается на банковском секторе. Финансовые учреждения несут солидные убытки из-за снижения покупательской способности. В результате дорожают кредиты. Начинается еще одна волна оттока клиентов.

Так как процентная ставка отстает от инфляции, массово закрываются счета, обналичиваются вклады. Банки теряют ликвидность. Многие закрываются.

Êíèãà: Áèçíåñ-ïëàíèðîâàíèå è àíàëèç èíâåñòèöèîííûõ ïðîåêòîâ íà êîìïüþòåðå

5.6.4. Ó÷åò èíôëÿöèè â ðàñ÷åòå ïîêàçàòåëåé áèçíåñ-ïëàíà

5.6.4. Ó÷åò èíôëÿöèè â ðàñ÷åòå ïîêàçàòåëåé áèçíåñ-ïëàíà

Íå ñåêðåò, ÷òî èíôëÿöèÿ ÿâëÿåòñÿ îäíèì èç âàæíåéøèõ ýêîíîìè÷åñêèõ ôàêòîðîâ, êîòîðûå ìîãóò ñåðüåçíî âëèÿòü íà ðåàëèçàöèþ èíâåñòèöèîííîãî ïðîåêòà. Ïîýòîìó ïðè ñîñòàâëåíèè áèçíåñ-ïëàíà âàæíî ó÷åñòü âñå èíôëÿöèîííûå îæèäàíèÿ íà ïåðèîä ðåàëèçàöèè ïðîåêòà.

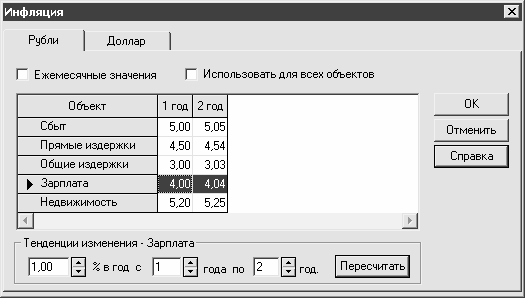

ïðîãðàììå Project Expert ðåàëèçîâàíà âîçìîæíîñòü òîíêîé íàñòðîéêè äàííûõ îá èíôëÿöèè. Äëÿ ïåðåõîäà â ñîîòâåòñòâóþùèé ðåæèì íàæìèòå â ðàçäåëå Îêðóæåíèå (ñì. ðèñ. 4.35) êíîïêó Èíôëÿöèÿ â ðåçóëüòàòå íà ýêðàíå îòêðîåòñÿ îêíî, êîòîðîå ïîêàçàíî íà ðèñ. 4.40.

Ðèñ. 4.40. Ââîä äàííûõ îá èíôëÿöèè

Ýòî îêíî ñîñòîèò èç äâóõ âêëàäîê. Íà ïåðâîé âêëàäêå îñóùåñòâëÿåòñÿ íàñòðîéêà ïàðàìåòðîâ èíôëÿöèè ïðèìåíèòåëüíî ê îñíîâíîé âàëþòå, íà âòîðîé âêëàäêå ïðèìåíèòåëüíî ê äîïîëíèòåëüíîé âàëþòå. Ïîðÿäîê ðàáîòû íà ýòèõ âêëàäêàõ ïîëíîñòüþ èäåíòè÷åí.

Èíôëÿöèÿ ìîæåò äåéñòâîâàòü ïî-ðàçíîìó íà ðàçíûå ãðóïïû òîâàðîâ, óñëóã, òðóäîâûå ðåñóðñû, íåäâèæèìîñòü, ïîýòîìó ïðè ðàçðàáîòêå áèçíåñ-ïëàíà ñëåäóåò ñòðåìèòüñÿ îöåíèòü òåíäåíöèè öåíîîáðàçîâàíèÿ ïî êàæäîé èç ýòèõ ñîñòàâëÿþùèõ. Âîçìîæíîñòè ïðîãðàììû Project Expert ïðåäóñìàòðèâàþò ïîñòðîåíèå îáîáùåííîãî îïèñàíèÿ èíôëÿöèîííîé ñðåäû, â êîòîðîì âûäåëåíû íàèáîëåå êðóïíûå îáúåêòû èíôëÿöèè. Òàêæå â ñëó÷àå íåîáõîäèìîñòè ìîæíî äåòàëèçèðîâàòü îïèñàíèå óñëîâèé èíôëÿöèè äëÿ êàæäîãî ýëåìåíòà õîçÿéñòâåííîé äåÿòåëüíîñòè ïðåäïðèÿòèÿ.

îêíå Èíôëÿöèÿ (ñì. ðèñ. 4.40) ìîæíî ââåñòè ïîêàçàòåëè èíôëÿöèè ïî ïÿòè ãðóïïàì îáúåêòîâ èíôëÿöèè, êîòîðûå íàèáîëåå ïîëíî õàðàêòåðèçóþò èçìåíåíèÿ ñòîèìîñòè äåíåæíûõ ïîñòóïëåíèé è âûïëàò ïî îñíîâíûì ñòàòüÿì áèçíåñ-ïëàíà. Ýòèìè ãðóïïàìè ÿâëÿþòñÿ:

? ñáûò;

? ïðÿìûå èçäåðæêè;

? îáùèå èçäåðæêè;

? çàðïëàòà;

? íåäâèæèìîñòü.

Çíà÷åíèå èíôëÿöèè (ò.å. åå ïðîöåíò) çà êàæäûé ãîä ðåàëèçàöèè ïðîåêòà ââîäèòñÿ â ñîîòâåòñòâóþùèå ÿ÷åéêè òàáëèöû ïî êàæäîìó îáúåêòó èíôëÿöèè. Êîëè÷åñòâî ÿ÷ååê äëÿ êàæäîãî îáúåêòà (èíà÷å ãîâîðÿ, ñòîëáöîâ òàáëèöû) ñîîòâåòñòâóåò êîëè÷åñòâó ëåò ðåàëèçàöèè ïðîåêòà (íàïðèìåð, íà ðèñ. 4.40 ñòîëáöû òàáëèöû íàçûâàþòñÿ 1 ãîä è 2 ãîä).

Ââîä äàííûõ ìîæåò îñóùåñòâëÿòüñÿ êàê âðó÷íóþ (íóæíî äâàæäû ùåëêíóòü ìûøüþ íà ñîîòâåòñòâóþùåé ÿ÷åéêå è ââåñòè ñ êëàâèàòóðû ïðîöåíò èíôëÿöèè), òàê è àâòîìàòè÷åñêè.  ïîñëåäíåì ñëó÷àå â îáëàñòè íàñòðîåê Òåíäåíöèè èçìåíåíèÿ óêàæèòå ñëåäóþùèå ïàðàìåòðû: åæåãîäíûé ïðîöåíò èçìåíåíèÿ èíôëÿöèè è èíòåðâàë âðåìåíè (â ãîäàõ ðåàëèçàöèè ïðîåêòà), â òå÷åíèå êîòîðîãî ýòî èçìåíåíèå áóäåò äåéñòâîâàòü, ïîñëå ÷åãî íàæìèòå êíîïêó Ïåðåñ÷èòàòü.  ðåçóëüòàòå íà îñíîâàíèè ââåäåííûõ äàííûõ áóäóò çàïîëíåíû âñå ÿ÷åéêè òàáëèöû.

Âíèìàíèå. Íàñòðîéêà òåíäåíöèé èçìåíåíèÿ èíôëÿöèè îòíîñèòñÿ òîëüêî ê òîé ïîçèöèè ñïèñêà, íà êîòîðîé óñòàíîâëåí êóðñîð. ×òîáû ýòà íàñòðîéêà ïðèìåíèëàñü êî âñåì ïîçèöèÿì ñïèñêà, óñòàíîâèòå ôëàæîê Èñïîëüçîâàòü äëÿ âñåõ îáúåêòîâ è íàæìèòå êíîïêó Ïåðåñ÷èòàòü.

Ïîìíèòå, ÷òî íà÷àëüíîå çíà÷åíèå èíôëÿöèè (ò.å. òî, íà îñíîâàíèè êîòîðîãî áóäåò îñóùåñòâëÿòüñÿ ïåðåðàñ÷åò), äîëæíî îòëè÷àòüñÿ îò 0.

Åñëè óñòàíîâèòü ôëàæîê Åæåìåñÿ÷íûå çíà÷åíèÿ, êîòîðûé íàõîäèòñÿ â âåðõíåé ÷àñòè îêíà, òî äàííûå â òàáëèöå áóäóò äåòàëèçèðîâàíû ïîìåñÿ÷íî (ò.å. êàæäûé ñòîëáåö òàáëèöû áóäåò ñîîòâåòñòâîâàòü êîíêðåòíîìó ìåñÿöó èç ïåðèîäà ðåàëèçàöèè ïðîåêòà). Ïðè óñòàíîâëåííîì äàííîì ôëàæêå îáëàñòü íàñòðîåê Òåíäåíöèè èçìåíåíèÿ ñòàíîâèòñÿ íåäîñòóïíîé.