Финансовый план как основа бизнес плана

Финансовый план в бизнес-плане отвечает за планирование движения денежных потоков в процессе ведения бизнеса. От того, насколько грамотно и реалистично составлена финансовая часть, во многом зависит успех бизнеса. Об этом читайте в нашей статье.

Что такое финансовая часть бизнес-плана

Финансовый план в бизнес-плане – это часть бизнес-плана, отвечающая за финансовое подкрепление остальных разделов. Финансовый план определяет, на какие средства будет реализован каждый из пунктов бизнес-плана.

Цель финансового плана в бизнес-планировании – рассчитать такой положительный баланс между доходами и расходами, при котором вести данный бизнес будет целесообразно.

Читайте также: Бизнес-план: как составить самостоятельно

Структура финансового раздела бизнес-плана

Каждый компонент структуры служит конечной цели. Если не проработан хотя бы один, нарушится пропорциональность, и весь финансовый план окажется невыполнимым. Финансовую часть нового бизнеса уместно просчитать на 2-3 года вперед.

Прогноз объема продаж

При составлении бизнес-плана нужно обязательно продумать, какую нишу займет новое предприятие. А лучше – подготовить почву заранее: устно договориться с возможными партнерами, заключить договор с клиентами или начинать вести группу в «ВКонтакте» / Instagram, опросить потребителей в тематических группах.

Оценка прибыли и убытков

Этот пункт складывается из следующих показателей:

- доходы от реализации;

- издержки производства;

- суммарная прибыль;

- общепроизводственные расходы;

- чистая прибыль (минус издержки).

В этой части финансового плана главное – отразить, как изменится прибыль и за какой срок.

Анализ движения наличности

Прибыль – главная цель бизнеса. Но нередко предприниматель сталкивается с проблемой, когда при хорошей прибыли нет достаточного количества наличных средств. . Ошибка распространенная: бизнесмен вкладывает в развитие дела большую часть заработанных денег, чем увеличивает долю малоликвидного капитала в общих активах (здание, земля, пристройки, машины на балансе есть, но ими нельзя оплатить счета).

Читайте также: Отражение расходов в следующем отчетном периоде

Годовая балансовая ведомость

Бухгалтерский баланс составляется в конце года. Баланс между активами и пассивами важен не только для банков при просьбе о займе, но и для предпринимателя. Для бизнеса важно вложиться в развитие предприятия (производство, маркетинг), банк же заинтересован в основных фондах, под залог которых выдаст кредит.

Важно! В расчетах учитывайте ориентировочные цены, систему налогообложения, сроки планирования, факторы риска, а также инфляцию и возможные валютные скачки.

Читайте также: Бизнес-план фотостудии

Содержание баланса в бизнес-плане

Как определить «золотую середину» в планировании? Сколько средств из дохода направить производственные мощности? А может, купить еще одну машину или вложиться в рекламу?

Эксперты говорят об оптимальном распределении доходов: 40% — 40% — 20%.

40% доходов оплачивают текущие счета, т.е.:

- постоянные (аренда, бензин, коммунальные платежи);

- переменные (амортизация станков, ремонт и замена оборудования);

- целевые нужды (налоги, зарплата и прочие отчисления).

40% доходов тратятся на активы:

- для развития бизнеса (расширение в офлайне или интернете, другие стартапы, продвижение);

- инвестиционные (покупка недвижимости, земельных участков, построек, акций).

20% доходов – «подушка безопасности» на случай непредвиденных расходов в виде банковских депозитов или наличных.

Очевидно, что в первый год работы в распределении денежных средств будет дисбаланс, однако для комфортного ведения бизнеса нужно стремиться к этой модели .

Финансовые показатели бизнес-плана

Финансовые показатели – количественное выражение производственных и маркетинговых показателей, объективно отражающее положение дел в бизнесе.

Финансовые показатели нужны и для банков, и для предпринимателя, поскольку позволяют рассчитать собственную ликвидность и помочь в управлении предприятием и сотрудниками.

Основные финансовые показатели | Как рассчитать |

Инвестиционные затраты (руб.) | Сумма всех вложенных в проект средств = собственные + заемные средства |

Операционные затраты (руб.) | Сумма ежедневных расходов, постоянные и переменные |

Валовая выручка (руб.) | Общая прибыль минус себестоимость производства |

Собственные средства (руб.) | Личные средства, вложенные в бизнес |

Налоги (руб.) | Налоговая нагрузка с учетом системы налогообложения |

Чистая прибыль (руб.) | Сумма прибыли валовой, прочей операционной и от финансовых операций минус налоги |

Рентабельность продукции, в % | Крп = прибыль до налогообложения/себестоимость реализованной продукции * 100% |

Рентабельность активов | Кра = чистая прибыль/сумма активов |

Рентабельность собственных средств, вложенных в бизнес | Крсс = чистая прибыль/средняя величина собственного капитала * 100% |

Это простые финансовые показатели. Чем сложнее предприятие, тем более глубокий финансовый анализ необходим для объективной картины. Конечно, составление качественного финансового плана требует сил и времени — порой в ущерб другим важным делам. Найти возможность для полноценного анализа поможет передача части рутинных дел на аутсорс.

Читайте также: 10 способов снизить издержки в розничном магазине

Образец финансового плана в бизнес-плане

В интернете есть шаблоны и схемы составления финансового раздела бизнес-плана в помощь предпринимателю.

Пример расчета финансового плана в бизнес-плане. Проект «Котокафе»

Условие: заведений подобного типа в городе нет. Для реализации подбираются кошки из городского приюта для животных. С приютом составляется договор. Зона кафе в 50 кв.м. – помещение с 2-3 столиками (напитки и снеки), помещение для игры с кошками и настольных игр, помещение для отдыха кошек, куда они могут спрятаться, поесть и отдохнуть.

Налоговая система – УСН, ЕНВД

1. Примерный объем продаж.

«Котокафе» — своеобразное антикафе, оплачивается время, проведенное в заведении: первый час – 200 рублей, второй – 150, третий и далее – 100 рублей в час с человека. Из съедобного можно заказать напитки в стаканчиках с крышкой, у барной стойки только миксер, кофе-машина, кулер с водой и снеки. Чтобы не иметь проблем с СЭС и работать без кухни, заключен договор с предприятием общепита на доставку сэндвичей, бургеров. Заведение рассчитано на небольшие компании или семьи: средний чек с компании в 4 человека за три часа – от 2 000 рублей. Ориентировочное число чеков – 10-15, в зависимости от дня недели. Планируемая минимальная выручка за день – 30 000 рублей, в месяц – 900 000 рублей.

2. Оценка прибыли и убытков и анализ движения денежных средств

Приходно-расходные операции | Сумма, 1 месяц, до открытия | Сумма, 2 месяц, после открытия | Сумма, 3 месяц, после открытия | |

Приход | Собственные средства | 500 000 | ||

Заемные средства | 1 000 000, на 3 года под 12% | |||

Прибыль от продаж, 1 месяц | 900 000 | 900 000 | ||

Расход | Расходы на открытие:

| 1 078 000 | ||

Постоянные расходы:

| 215 000 | 482 000 | 482 000 | |

Целевые расходы: налоги, ЕНВД выплата процентов по кредиту | 40 000 | 113 000 | ||

ИТОГО: | Приход – 1 500 000 | Приход – 900 000 | Приход – 900 000 | |

Расход – 1 293 000 | Расход – 522 000 | Расход – 595 000 | ||

«Подушка безопасности» за месяц до открытия в 207 000 – на случай непредвиденных трат. За второй месяц прогнозируемая прибыль составит 378 тысяч, за третий (с учетом налоговых платежей) – 305 000.

3. Расчет рентабельности

Финансовые показатели | Числовое выражение |

Инвестиционные затраты | 1 500 000 |

Операционные затраты (руб.) | 500 000 |

Валовая выручка (руб.) | 300 000 |

Собственные средства (руб.) | 500 000 |

Налоги (руб.) | 73 000 |

Чистая прибыль (руб.) | 227 000 |

Рентабельность активов | Кра = 300 000/300 000 * 100% = 1% |

Рентабельность собственных средств, вложенных в бизнес | Крсс = 300 000/500 000 * 100% = 60% |

Отметим, что рентабельность активов низкая: соотношение чистой выручки к величине собственных активов (составляет все купленное оборудование), т.к недвижимость арендованная. Однако прогноз чистой прибыли неплохой – 30% от выручки. С точки зрения финансовых показателей и при текущих условиях, проект «Котокафе» окупится примерно за 7-8 месяцев.

Проверка финансового плана

Проверить состоятельность цифр на бумаге можно, только реализовав проект.

По итогам квартала грамотную бухгалтерскую помощь в составлении отчетности для контролирующих органов вам окажут специалисты Главбух Ассистент.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

4 500 рублей на рекламу в Яндекс.Директ каждому читателю. Получить ↓

Среди всех разделов бизнес-плана:

- Титульный лист

- Меморандум о конфиденциальности

- Резюме

- Инвестиционный план

- Маркетинговый план

- Производственный план

- Организационный план

- Финансовый план

- Анализ рисков

финансовый раздел отвечает за предоставление сводной денежной информации. В целом, все бизнес-планы могут быть написаны по разным методикам и согласно разным требованиям. Их формат будет во многом зависеть от целей проекта, его масштаба и основных характеристик. Те же различия могут присутствовать и в финансовых разделах подобных планов, однако, как правило, процесс написания данной главы может быть разделен на несколько главных этапов, а именно:

- Расчетные нормативы;

- Общепроизводственные расходы;

- Смета затрат и подсчет себестоимости товара или услуги;

- Отчет о главных финансовых потоках;

- Отчет о прибылях и убытках;

- Ориентировочный финансовый баланс проекта;

- Анализ основных финансовых показателей;

- Описание способа (способов) финансирования.

Структура финансового плана бизнес-плана

1. Расчетные нормативы

В данном пункте необходимо определить и описать следующие моменты:

- Цены, которые будут указаны в бизнес-плане (постоянные, текущие, с учетом или без учета налогов);

- Систему налогообложения, размер суммы налога, сроки его выплаты;

- Сроки, которые охватывает бизнес-план (горизонт планирования). Как правило, данный срок составляет около трех лет: первый год описывается более подробно, разделяется на ежемесячные периоды, тогда как следующие года разделяются на кварталы.

- Указание текущего уровня инфляции, данные об инфляции за последние несколько лет. Учет данного фактора касательно цен на расходные материалы, сырье и т.д. – всего, что необходимо будет закупать для реализации описываемого проекта.

2. Общепроизводственные расходы.

Данные по зарплатам коррелируют с ранее изложенной в организационном и производственном планах информацией.

Переменные, ситуативные расходы зависят от особенностей производства, товаров, услуг. Здесь могут учитываться разные факторы, к примеру, сезонность. Произвести правильные расчеты переменных расходов можно, только проанализировав объемы выпуска товара или оказания услуг и примерные уровни продаж.

Постоянные, регулярные расходы зависят от единственной переменной – времени. Данные расходы включают траты на управление бизнесом, маркетинг, поддержку помещений, обслуживание оборудование и т.д.

3. Смета затрат и подсчет себестоимости товара или услуги

Смета затрат (инвестиционные издержки) – это, по сути, перечень расходов, которые необходимо будет понести, чтобы реализовать проект, изложенный в бизнес-плане. Данный пункт должен быть описан максимально детально, так как он позволяет определить финансовую перспективность и эффективность инвестиций.

Если бизнес-проект предполагает производство определенной продукции, затраты на его организацию и осуществление должны покрываться при помощи начальных оборотных средств, которые тоже являются частью инвестиционных издержек.

Источниками таких средств могут стать инвестиции и, к примеру, кредитные средства.

Себестоимость же продукции рассчитывается исходя из информации о затратах, зарплатах, накладных расходах и т.д. При этом также нужно учитывать общие объемы производства и уровни продаж за конкретный период времени (к примеру, месяц или год).

4. Отчет о главных финансовых потоках

В данный пункт входит описание всех денежных потоков. Несомненно, этот отчет является одной из главных частей финансового плана, так как он призван показать, что проект будет финансово обеспечен на любом этапе его деятельности и что в течение проекта не будут случаться кассовые разрывы.

5. Отчет о прибылях и убытках

В этом пункте проводится финансовая оценка деятельности предприятия, описываются ее доходы, расходы, прибыли и убытки.

6. Финансовый баланс проекта

Для написания этого раздела необходимо составить прогноз баланса на основе всех предыдущих подсчетов или уже имеющихся отчетов (если предприятие уже функционирует). Данный прогноз также делится на месяцы, первый год, кварталы последующих годов и третий год ведения деятельности.

7. Анализ финансовых показателей проекта

После того, как вы составите баланс, вы сможете проанализировать главные финансовые показатели. Подобный анализ делается за весь срок реализации плана, после чего подводятся итоги, касающиеся финансовых характеристик проекта: его устойчивости, платежеспособности, рентабельности, сроков окупаемости, приведенной стоимости проекта.

9. Описания способов финансирования

В данном пункте необходимо описать, на какие средства будет реализовываться проект. Существует несколько видов финансирования, а именно акционерное, лизинговое и долговое. В качестве спонсора может выступать государство в виде субсидирования или кредитования или частные инвесторы, и это обязательно нужно указать в финансовом разделе бизнес-плана.

В этом же пункте нужно описать процесс займа и возврата заемных денег, указав источники, суммы, процентные ставки и график погашения долга.

Следует подчеркнуть, что финансовый план – это наиболее важная и сложная часть бизнес-плана. Любая допущенная ошибка может вылиться в отказ от финансирования, а значит, лучше доверить его составление человеку компетентному. Впрочем, если ваш проект прост и не подразумевает, к примеру, производство больших партий товара и их дальнейшую реализацию, вы можете составить его и самостоятельно.

Другие примеры финансового раздела бизнес-плана

Если вы хотите узнать как должен выглядеть финансовый раздел именно по вашему бизнесу вы можете перейти на соответствующий вашему проекту бизнес-план по ссылке ниже либо воспользоваться поиском:

Финансовое

планирование предприятий осуществляется

посредством составления финансовых

планов разного содержания и назначения

в зависимости от задач и объектов

планирования.

Каждый

менеджер, независимо от своих функциональных

интересов, должен быть знаком с механикой

и смыслом выполнения и контроля финансовых

планов, по крайней мере, настолько,

насколько это касается его деятельности.

Значение

финансового плана на предприятиях, по

мнению Р.Г. Попова, заключается в том,

что он:

—

содержит ориентиры, в соответствии с

которыми предприятие будет действовать;

—

дает возможность определить жизнеспособность

проекта в условиях конкуренции;

—

служит важным инструментом получения

финансовой поддержки от внешних

инвесторов.

Цель

разработки финансового плана — определение

возможных объемов финансовых ресурсов,

капитала и резервов на основе

прогнозирования финансовых показателей

предприятия. Важным моментом финансового

плана является его стратегия, т.е.

определение центров доходов (прибыли)

и центров расходов хозяйствующего

субъекта.

Центр

дохода хозяйствующего субъекта — это

его подразделение, которое приносит

ему максимальную прибыль.

Центр

расходов — подразделение хозяйствующего

субъекта, являющееся малорентабельным

или вообще некоммерческим, но играющее

важную роль, в общем, производственно-торговом

процессе.

Финансовый

план является неотъемлемой частью

бизнес-планирования предприятия.

По

мнению В.В. Ковалева, финансовый план

предприятия обычно разрабатывается на

5 лет, год или квартал. В соответствии с

этим существует перспективный

(стратегические, в том числе пятилетние),

текущий и оперативный финансовый план.

Перспективный

финансовый план определяет важнейшие

показатели, пропорции и темпы расширенного

воспроизводства. Пятилетний финансовый

план — это главная форма реализации цели

и задач развития предприятий, стратегии

инвестиций и предполагаемых накоплений.

Перспективный финансовый план обычно

является коммерческой тайной предприятия.

Текущий

финансовый план включает в себя годовой

баланс доходов и расходов, сметы

образования и расходования фондов

денежных средств: фонда оплаты труда,

фонда средств, направляемых на развитие

и совершенствование производства (фонда

накопления); фонда средств, направляемых

на социальные нужды; резервных и других

фондов. Текущий финансовый план

разрабатываются на основе перспективных

планов путем их конкретизации и

детализации. Производится конкретная

увязка каждого вида вложений или фонда

и источника их финансирования.

Оперативный

финансовый план заключается в составлении

и использовании платежного календаря

— подробного финансового документа,

отражающего оперативный денежный оборот

предприятия. Поскольку весь оборот

проходит через расчетный, текущий,

валютный и ссудные счета, то в нем

представлено движение денежных средств

по их поступлению и использованию.

Платежный календарь оперативного

финансового плана обеспечивает

оперативное финансирование, выполнение

расчетных и платежных обязательств,

фиксирует происходящие изменения в

платежеспособности предприятия,

позволяет отслеживать состояние

собственных средств, а также привлекать

в необходимых случаях банковский или

коммерческий кредит. Составление и

использование платежного календаря

финансового плана являются реализацией

распределительной и контрольной функции

финансов предприятия.

Для

разработки финансовых планов используются

следующие исходные данные:

—

договоры (контракты), заключенные с

потребителями продукции (работ, услуг)

и поставщиками товарно-материальных

ценностей;

—

прогнозные расчеты по реализации

продукции потребителем и прибыли;

—

экономические нормативы, устанавливаемые

государством (ставки налогообложения,

тарифы отчислений во внебюджетные

фонды, норма амортизационных отчислений

по основным фондам, учетная ставка

банковского процента, устанавливаемая

Центробанком России и др.).

Разработанный

на основе этих данных финансовый план

служит для увязки общего объема финансовых

ресурсов с их источниками и направлениями

расходования.

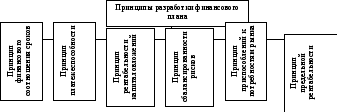

По

мнению ряда современных ученых, среди

которых можно выделить И.А. Бланк, при

разработке финансовых планов, предприятие

использует ряд основополагающих

принципов, которые представлены на

рисунке 1:

1.

Принцип финансового соотношения сроков

(«золотое банковское правило») —

использование и получение средств

должно происходить в установленные

сроки, т.е. капиталовложения с длительными

сроками окупаемости целесообразно

финансировать за счет заемных средств.

2.

Принцип платежеспособности — планирование

денежных ресурсов в финансовом плане

должно обеспечивать платежеспособность

предприятия в любое время года.

3.

Принцип рентабельности капиталовложений

— для капитальных вложений целесообразно

выбирать самые дешевые способы

финансирования. Заемный капитал выгоднее

привлекать в том случае, если он повышает

рентабельность собственных средств.

4.

Принцип сбалансированности рисков —

особенно рискованные инвестиции

правомерно финансировать за счет

собственных средств.

5.

Принцип приспособлений к потребностям

рынка — в финансовом плане предприятию

важно учитывать конъюнктуру рынка и

свою зависимость от получения кредитов.

6.

Принцип предельной рентабельности —

целесообразно выбирать те

капиталовложения,

которые обеспечивают максимальную

предельную рентабельность на

инвестированный капитал.

Рисунок

1 «Принципы финансовых планов»

Согласно

представлениям Н.А. Платоновой, выделяются

следующие этапы финансового планирования:

1.

анализ финансового положения компании;

2.

составление прогнозных смет и бюджетов;

3.

определение общей потребности компании

в финансовых ресурсах;

4.

прогнозирование структуры источников

финансирования;

5.

создание и поддержание действенной

системы управленческого и финансового

контроля;

6.

разработка процедуры внесения изменений

в систему планов (контур обратной связи).

С

позиции практики, рекомендуется готовить

несколько вариантов финансового плана:

пессимистический, наиболее вероятный

и оптимистический. При подготовке плана

надо учитывать наличие ограничений, с

которыми сталкивается предприятие

(требования по охране окружающей среды,

требования рынка по объем» структуре

и качеству продукции; технические,

технологические и кадровые особенности

предприятия), дисциплинирующую роль

плана для работы финансового менеджера,

условность любых планов в силу естественной

неопределенности развитияэкономической

ситуации в глобальном и локальном

масштабах.

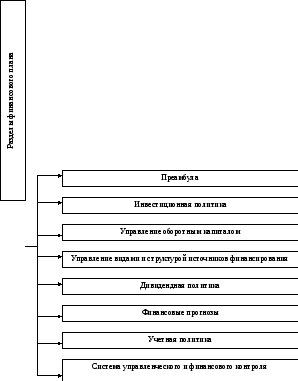

В

наиболее общем виде финансовый план,

который предложен В.В. Ковалевым, содержит

следующие разделы:

«Структура

финансового плана»

Инвестиционная

политика:

—

политика финансирования НИОКР;

—

политика финансирования основных

средств;

—

политика финансирования нематериальных

активов;

—

политика в отношении долгосрочных

финансовых вложений

Управление

оборотным капиталом:

—

управление денежными средствами и их

эквивалентами;

—

финансирование производственных

запасов;

—

политика в отношениях с контрагентами

и управление дебиторской задолженностью

Финансовые

прогнозы:

—

характеристика финансовых условий;

—

доходы фирмы;

—

расходы фирмы

—

прогнозная финансовая отчетность

(баланс и отчет о прибылях и убытках);

—

бюджет денежных средств;

—

общая потребность в источниках

финансирования;

—

потребность во внешнем финансировании

Финансовый

план сложен как по структуре, так и по

содержанию. Кроме того, для его разработки

требуются усилия различных подразделений

компании. Логика структурирования

финансового плана очевидна и построена

с учетом последовательного рассмотрения

направлений вложения средств

(инвестиционный аспект), источников их

мобилизации (источников, или финансовый,

аспект) и планируемой результативности

использования вовлекаемых в оборот

ресурсов (эффект и эффективность).

В

преамбуле дается общая характеристика

деятельности фирмы, приводятся достигнутые

ею основные финансовые результаты как

база для разработки данного финансового

плана, излагаются используемые принципы

планирования, условности и допущения;

указываются службы, участвовавшие в

подготовке плана, и использованное

нормативное, методическое и информационное

обеспечение.

В

разделе «Инвестиционная политика»

излагаются основные ориентиры по

инвестированию в долгосрочные активы:

объемы, последовательность и сроки

осуществления капитальных вложений в

материально-техническую базу (основные

средства), в нематериальные активы и в

финансовые активы (паи, акции, облигации

и др.).

В

разделе «Управление оборотным

капиталом» излагаются политика и

основные количественные параметры в

отношении трех крупных блоков оборотных

средств:

Денежные

средства. Дается аналитический комментарий

к бюджету денежных средств, описывается

политика в отношении краткосрочных

финансовых вложений, их предназначение,

характеризуются портфельные инвестиции,

обосновываются ограничения на остаток

денежных средств на счетах фирмы, условия

взаимной конвертации денежных средств

и ликвидных ценных бумаг и др.

Производственные

запасы. Характеризуется выбранная

политика управления запасами в целом,

по подразделениям, технологическим

линиям и укрупненной номенклатуре сырья

и материалов; указываются объемы

страховых запасов, обосновываются

объемы дополнительно вовлекаемых в

оборот средств или их иммобилизации в

связи с расширением деятельности, с

инфляцией, изменением требований в

отношении страховых запасов и др.

Дебиторская

задолженность. Излагаются политика

фирмы в отношениях с контрагентами,

условия их кредитования, динамика и

планируемые объемы дебиторской

задолженности, финансовые результаты

от предоставления скидок, принципы

формирования резервов по сомнительным

долгам, принципы и техника работы с

неаккуратными дебиторами, система

штрафных санкций и др.

В

разделе «Управление видами и структурой

источников финансирования» налагается

политика управления долго — и краткосрочными

источниками финансирования. В части

долгосрочных источников (дополнительная

эмиссия акций, выпуск облигаций,

предоставление долгосрочных кредитов)

раздел готовится на основе стратегического

плана, а потому в текущем финансовом

плане уточняются параметры и ограничения,

заданные стратегией развития фирмы;

обосновывается целесообразность и

необходимость применения финансовых

инструментов, способствующих повышению

привлекательности эмитируемых ценных

бумаг; указываются резервы средств,

необходимых для осуществления эмиссии,

и др. В части краткосрочных источников

финансирования излагается политика в

отношении аудиторской задолженности,

включая принципы и технику расчетов с

бюджетом; приводятся методические

рекомендации в отношении целесообразности

пользования предоставляемыми контрагентами

скидками.

В

разделе «Дивидендная политика»

излагаются общие положения в отношении

выплаты дивидендов (динамика, виды

выплат, источники финансирования, сроки,

суммы и виды выплат и др.). Дивидендная

политика рассматривается в

контексте

управления долгосрочными источниками

финансирования и инвестиционной

стратегией фирмы.

Раздел

«Финансовые прогнозы» имеет сугубо

техническое наполнение и в значительной

степени носит справочный характер (по

отношению к другим разделам плана). В

нем последовательно рассматриваются

плановые ориентиры по доходам и расходам

фирмы по видам и источникам в предусмотренных

градациях (по периодам, подразделениям).

Прогнозные баланс и отчет о прибылях и

убытках составляются в укрупненной

номенклатуре. При составлении бюджета

денежных средств выявляется изменение

планируемого остатка средств на счетах

фирмы по периодам и определяется

необходимость и объем требуемых

краткосрочных заимствований.

Раздел

«Учетная политика» носит

вспомогательный характер, а его содержимое

позволяет более обоснованно трактовать

финансовые индикаторы, описываемые в

других разделах плана. Структура раздела

определяется бухгалтерской службой и

может включать такие подразделы, как

декларирование базовых бухгалтерских

регуляторов, принцип признания доходов

фирмы, методы оценки запасов, методы

амортизации, принципы консолидации (по

необходимости).

Раздел

«Система управленческого и финансового

контроля» также носит вспомогательный

характер и включает описание информационных

потоков между подразделениями, права,

обязанности и последствия действий

отдельных служб (подразделений) в

отношении следования или отклонения

от финансового плана.

Финансовый

план обеспечивает предпринимательский

план хозяйствующего субъекта финансовыми

ресурсами и оказывает большое влияние

на экономику предприятия. Происходит

это благодаря целому ряду существенных

обстоятельств. Во-первых, в финансовых

планах происходит соизмерение намечаемых

затрат для осуществления деятельности

с реальными возможностями. В результате

корректировки достигается

материально-финансовая сбалансированность.

Во-вторых, статьи финансового плана

связаны со всеми экономическими

показателями работы предприятия и

увязаны с основными разделами

предпринимательского плана: производством

продукции и услуг, научно-техническим

развитием, совершенствованием производства

и управления, повышением эффективности

производства, капитальным строительством,

материально-техническим обеспечением,

труда и кадров, прибыли и рентабельности,

экономическим стимулированием.

Таким

образом, раздел финансового плана в

бизнес-планировании является ключевым,

по нему планируются затраты на реализацию

проекта, оценивается его финансовая

реализуемость и строятся входные данные

для определения эффективности проекта.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #