Финансовый план для малого бизнеса

В этой статье мы поговорим о том, какое место занимает финансовое планирование в успехах и неудачах малого бизнеса. Ну а точнее, о практической деятельности по управлению финансами малого бизнеса. Некоторые вопросы этой темы уже описаны в статье. Но тема финансов, финансового планирования и финансовой грамотности одна из самых важных в ведении малого бизнеса. Поэтому к ней мы будем неоднократно возвращаться.

В этой статье мы поговорим о том, какое место занимает финансовое планирование в успехах и неудачах малого бизнеса. Ну а точнее, о практической деятельности по управлению финансами малого бизнеса. Некоторые вопросы этой темы уже описаны в статье. Но тема финансов, финансового планирования и финансовой грамотности одна из самых важных в ведении малого бизнеса. Поэтому к ней мы будем неоднократно возвращаться.

В чем заключается финансовая деятельность бизнесмена в малом бизнесе.

В малом бизнесе финансами занимается, как правило, сам владелец бизнеса. И горе тому малому бизнесу, где финансами поручено заниматься кому- либо другому. Правильная организация управления финансами имеет первостепенное значение. Она позволит вашему бизнесу экономить немалые средства, приносить дополнительные доходы, быть всегда платежеспособным.

К главным аспектам финансовой деятельности малого бизнеса можно отнести выполнение следующих задач:

1) получение денежных средств от клиентов за проданные бизнесом товары или услуги;

2) обеспечение финансами всех видов затрат, необходимых для текущей деятельности бизнеса (расчеты с поставщиками, арендодателями, работниками и т.д.);

3) обеспечение инвестиций в развитие малого бизнеса;

4) обеспечение взаимовыгодных отношений с финансовыми организациями (банками, страховыми компаниями и т.д.), обеспечение погашения кредитов в оговоренные сроки;

5) обеспечение использования финансовых рычагов для поощрения рационального использования материальных, трудовых и финансовых ресурсов;

6) выполнение финансовых обязательств перед государственными и муниципальными органами (уплата различных налогов и сборов);

7) обеспечение постоянной финансовой устойчивости и платежеспособности малого бизнеса;

8) получение дополнительных доходов (инвестирование в другие бизнесы и др.);

Ну а основными действиями для выполнения этих задач будут:

— планирование финансов;

— контроль финансов;

— анализ финансового состояния.

Остановимся на этих вопросах более подробно.

Планирование финансовой деятельности.

Начнем с планирования финансовой деятельности. Финансы малого бизнеса представляют собой непрерывное чередование поступлений и уходов денежных средств. Поступают денежные средства от реализации произведенной продукции и оплаты ее потребителем. Именно оплаты. А уходят денежные средства на оплату всех расходов малого бизнеса. Многие малые бизнесы заканчивают свою деятельность крахом только из-за того, что их владелец или не умел, или не хотел планировать свои финансы, оценить свое финансовое положение.

Начнем с планирования финансовой деятельности. Финансы малого бизнеса представляют собой непрерывное чередование поступлений и уходов денежных средств. Поступают денежные средства от реализации произведенной продукции и оплаты ее потребителем. Именно оплаты. А уходят денежные средства на оплату всех расходов малого бизнеса. Многие малые бизнесы заканчивают свою деятельность крахом только из-за того, что их владелец или не умел, или не хотел планировать свои финансы, оценить свое финансовое положение.

Часто бывает, что владелец малого бизнеса, получив в расчете за свою работу, крупную сумму денег, моментально ее тратит, приобретая предметы далеко не первой, не производственной необходимости. Например, новую мебель для офиса, новую машину и др. Он делает это, не думая о том, что у него еще не оплачены счета за материалы, аренду и пр. Он делает эти покупки, чтобы приблизиться в своем понимании к тому, что он называет богатой и роскошной жизнью, для чего он и начинал этот бизнес. Но все это оборачивается крахом. Хороший бизнесмен не совершает подобных поступков, он планирует свои расходы в зависимости от доходов. И его бизнес потому и динамично развивается, что он планирует свои траты и не расходует свои финансы на ненужные покупки.

Я часто сталкивался с малыми бизнесами, владельцы которых даже не знали, какую реальную прибыль они получают от своего бизнеса. Эти бизнесы тратили деньги сразу же, после их поступления, они были постоянно в долгах, у них постоянно не хватало оборотных средств. Как правило, эти бизнесы быстро банкротились.

Что же дает малому бизнесу финансовое планирование. В результате финансового планирования владелец малого бизнеса всегда будет знать, где и сколько у него в бизнесе денег, какую прибыль от своего бизнеса он получает еженедельно, ежемесячно, ежегодно. В бизнесе начнут образовываться финансовые резервы, создаваться страховой фонд, повышаться доходность бизнеса.

Финансовое планирование может быть долгосрочным (например, на год), среднесрочным (например, на квартал или на месяц) и оперативным (на неделю и, даже, ежедневным). Я думаю, здесь все понятно.

Схемы оперативного финансового планирования.

Как правило, в малом бизнесе можно использовать две схемы оперативного финансового планирования. Обе они очень просты и довольно похожи.

Первая схема предусматривает, прежде всего, определение величины и сроков своих постоянных расходов. Обычно для каждого малого бизнеса это стандартный набор. Сюда входят все расходы, обеспечивающие работоспособность бизнеса. После того, как рассчитаны еженедельные расходы, вы знаете, какой доход потребуется еженедельно бизнесу, чтобы существовать. Если еженедельный доход бизнеса не достигает этого уровня, необходимо направить все усилия на то, чтобы больше продавать и увеличить доходы. Если этого не удастся сделать, следует попробовать уменьшить расходы, при планировании следующей недели. В любом случае, такое планирование финансов позволяет постоянно отслеживать состояние малого бизнеса и оперативно принимать необходимые меры для его стабилизации.

Финансовое планирование по второй схеме отличается тем, что оперативное планирование осуществляется по мере денежных поступлений. Эта схема считается авторством Л. Рона Хаббарда, но, думаю, была известна с древности. Планировать к выплатам можно только реальные денежные средства, которые уже поступили на ваш счет. За расчетный период, как правило, принимается неделя или месяц, в зависимости от частоты поступления денег и частоты выплат. В первый расчетный период (в первую неделю или месяц) выплаты не производятся, и происходит накопление наличных денежных средств. Затем накопленные средства планируются к выплатам во второй расчетный период, а поступающие замораживаются до третьего и т.д. Начиная со второго периода, денежный поток должен уравновеситься и, за счет накоплений предыдущего, обеспечивать платежи следующего периода.

Планируя текущие выплаты необходимо откладывать средства и на оплату налогов, аренды и пр. Желательно учитывать все статьи расходов отдельно, завести отдельные кошельки на каждую статью. Необходимо и проранжировать платежи по важности статей расхода. Все статьи расходов важны, но по времени выплат и возможным последствиям для малого бизнеса они различны. На высший уровень следует поставить расходы, от которых непосредственно зависит работоспособность бизнеса. И пока не наполнятся самые важные кошельки, не проводить выплат по нижестоящим статьям расхода. И, я неоднократно готов это повторять, не забывать страховой фонд.

Долгосрочное финансовое планирование.

Долгосрочное финансовое планирование так же является очень важным. Проблема многих малых бизнесов заключается в нежелании уделять внимание именно долгосрочному планированию финансов. А ведь сложного в этом ничего нет. Зная сроки и размеры поступлений денежных средств, а также сроки и размеры платежей, можно легко распланировать движение финансов на длительный период.

Как правило, вы планируете количество изделий, которое предполагается выпускать в каждом месяце, знаете в какие месяцы существуют спады продаж, а в какие, наоборот, подъемы. Знаете также и сроки поступления платежей за проданную продукцию. Так что довольно просто можете запланировать ежемесячное поступление финансов.

Как правило, вы планируете количество изделий, которое предполагается выпускать в каждом месяце, знаете в какие месяцы существуют спады продаж, а в какие, наоборот, подъемы. Знаете также и сроки поступления платежей за проданную продукцию. Так что довольно просто можете запланировать ежемесячное поступление финансов.

Теперь обратимся к расходам. Все статьи расходов вам известны. Я неоднократно приводил их, например в статье. Практически все виды расходов и платежей по ним вам известны достаточно точно как по размерам, так и по срокам. Вы можете их также запланировать на год. Финансовое планирование можно проводить в совершенно произвольной форме, как кому будет удобно. План на год составляется, обычно, в последний месяц предыдущего года, на основании статистик предыдущих лет и планов развития вашего малого бизнеса. Планировать доходы лучше по минимуму, а расходы по максимуму. Это позволит минимизировать потери от ошибок или получить прибыль больше запланированной.

Заключение.

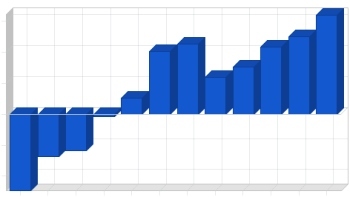

Финансовый план является индикатором вашего малого бизнеса. На его основании вы можете планировать свою прибыль и пути ее повышения. Каждый квартал или месяц, в зависимости от вида вашего бизнеса, план следует подвергать корректировке. Если корректировка незначительна, или существует тенденция к росту прибыли, значит все в вашем бизнесе в порядке. Если план не выполняется, необходимо принимать срочные меры по улучшению работы вашего бизнеса и стабилизации его финансов.

Финансовое планирование – это план получения прибыли, основывающийся на анализе расходов и доходов. Такое максимально упрощенное объяснение содержит самую суть. Цель любого бизнеса – прибыль. Ее мы и отражаем в плане в качестве основной задачи. Прибыль – это доходы минус расходы. Следовательно, необходимо проанализировать пути расходования средств и найти способы увеличения доходов.

Финансовое планирование – это план получения прибыли, основывающийся на анализе расходов и доходов. Такое максимально упрощенное объяснение содержит самую суть. Цель любого бизнеса – прибыль. Ее мы и отражаем в плане в качестве основной задачи. Прибыль – это доходы минус расходы. Следовательно, необходимо проанализировать пути расходования средств и найти способы увеличения доходов.

Финансовое планирование доходов и расходов

Финансовый учет и анализ в бизнес планировании состоит из двух разделов: расходы и доходы. Конкретные статьи расходов и доходов зависят от объемов бизнеса и специфики деятельности.

Планирование финансовых затрат

Расходы любого предприятия бывают:

Расходы любого предприятия бывают:

- разовыми;

- постоянными.

Разовые затраты – это покупка оборудования, помещений, техники, автомобилей, кассовых аппаратов и т.п. То есть это инвестиции в активы фирмы.

Постоянные расходы – это налоги, арендные и коммунальные платежи, зарплата сотрудникам, закупка сырья и материалов, реклама и т.п.

Все затраты также делятся на:

- обязательные;

- необязательные.

Обязательные платежи – то, без чего не может существовать компания. Без них никуда. Фирма по перевозке грузов не будет работать без автомобилей. Программисту нужен хороший компьютер. Магазину – профильный товар.

В категорию обязательных расходов включаются также налоги, коммунальные платежи, аренда и т.п.

Необязательные платежи необходимы для активизации бизнеса. Они осуществляются тогда, когда есть свободные средства.

Анализ финансовых результатов и планирование прибыли

Это план продаж товаров, работ и услуг. Финансовое планирование только создающейся фирмы подразумевает включение подраздела «стартовый капитал».

Это план продаж товаров, работ и услуг. Финансовое планирование только создающейся фирмы подразумевает включение подраздела «стартовый капитал».

Источники стартового капитала

Финансовое планирование это планирование инвестиционных решений. Например, где взять деньги предпринимателю на старотвый капитал?

- Собственные сбережения. Их может оказаться недостаточно. Либо придется продать некоторое имущество. Зато есть полная свобода действий и ответственность только перед собой.

- Одолжить у близких. Велик риск испортить отношения с родными в случае неудачи. Но не придется платить проценты и можно оговаривать любые сроки возврата долга.

- Найти партнеров. С их помощью появится нужная сумма стартового капитала. Хотя партнерские отношения подразумевают ограничение свободы действий. Любое решение придется принимать сообща.

- Банковский кредит. Возможно получить необходимые деньги. Но финансовые учреждения кредитуют начинающих предпринимателей неохотно. Да и переплаты по займам получаются значительные.

- Государственные программы. Государство поддерживает малый бизнес и может дать определенную сумму на начало. Без процентов и безвозмездно. Но для получения таких субсидий нужно соблюсти ряд условий (стоять на учете в центре занятости, регистрироваться в качестве ИП впервые и т.д.).

- Инвестиции. Необходимая сумма, конечно, будет. Но инвесторы вкладывают деньги только в перспективные и новые направления.

- Деньги будущих покупателей. Отличный источник стартового капитала, в который уже закладывается будущая прибыль. Клиенты заказывают товар и дают деньги. Предприниматель, в свою очередь, покупает заказанный продукт у оптовиков. Но такой способ подходит не для каждого бизнеса.

Подсчет обязательных расходов при создании фирмы помогает определиться с необходимой суммой стартового капитала. И уже от этой суммы можно дальше «плясать», планировать тот или иной источник.

Продажи

Ключевой момент любого бизнеса. Без реализации товаров и услуг не будет прибыли. В ходе финансового планирования нужно провести маркетинговое исследование:

- кто будет клиентом фирмы;

- каковы его потребности;

- какой товар или услуга наиболее полно удовлетворит эти потребности.

Любая предпринимательская деятельность начинается с продаж!

- Находим нишу, где большой поток потенциальных клиентов.

- Создаем уникальное торговое предложение.

- Настраиваем эффективный процесс продаж.

Уникальное торговое предложение отличает конкретную фирму от конкурентов и ценно для клиента:

- услуга интересна;

- продукт решает проблемы потенциальных покупателей;

- сервис и эмоциональная окраска предложения – на высоком уровне;

- для привлечения клиентского потока будут применяться скидки, акции, дисконтные карты и т.п.

В финансовый план предприниматель закладывает расходы на формирование уникального торгового предложения. Эти траты можно считать обязательными. Без покупателя не будет продаж. А без продаж не будет прибыли.

Какие еще расходы понадобятся для увеличения продаж? Затраты на внедрение новых «фишек», тестирование продукта, рекламу, обучение персонала. Все это пойдет на благо. И такие расходы быстро окупаются.

Самый ценный актив любого предприятия – клиенты. Их нужно искать, а потом удерживать.

Финансовый план составляется на 3-4 года. Первый год существования фирмы расписывается помесячно. Четко устанавливаются цели и задачи финансового планирования. Каждый месяц проводятся мероприятия, позволяющие добиться цели. Подробный анализ затрат и источников дохода поможет вовремя рассмотреть потенциал бизнеса, его слабые места.

Мы собрали материалы, которые помогут предпринимателям самостоятельно вести финансовый управленческий учёт. Начнём с таблиц, а дальше предложим несколько способов подтянуть матчасть.

Таблицы

- Отчёт о движении денежных средств (ДДС). Учитывайте деньги своей компании: сколько их у вас, на каких счетах они лежат, на что тратятся и откуда приходят. Шаблон ДДС.

- Отчет о прибылях и убытках (ОПиУ). Этот отчёт ещё называют ОФР — отчёт о финансовых результатах. В нём считают чистую прибыль бизнеса по выполненным обязательствам. Шаблон ОПиУ.

- Балансовый отчёт. Самый главный отчёт собственника — отражает общее состояние бизнеса: богатеет он со временем или беднеет. Также здесь можно посмотреть, где заморожены деньги компании. Шаблон баланса.

- Анализ эффективности. Показывает рентабельность проектов и эффективность распределения ресурсов компании. Шаблон таблицы для анализа эффективности.

- Таблица для проведения инвентаризации. Учитывайте стоимость и количество всех активов вашего бизнеса. Таблица на английском языке. Шаблон таблицы для инвентаризации.

- Платёжный календарь. Планируйте поступления и выбытия денег, на основе этого принимайте решения о внеплановых расходах. Предупреждает о кассовых разрывах. Шаблон платёжного календаря.

- Зарплатная ведомость. Ведите учёт выплат сотрудникам, в том числе со сложной системой мотивации. Шаблон зарплатной ведомости.

- Финансовая модель. Запланируйте чистую прибыль и выручку своего бизнеса, а также найдите ключевые показатели, которые влияют на финансовый результат. Финмодель нужно составлять для существующих и новых компаний, а также новых направлений бизнеса. Шаблон финмодели.

- Пример финмодели. Магазин товаров для животных.

- Пример финмодели. Производство косметики.

- Пример финмодели. Стоматология.

Книги и блоги о финансах

- Банк «Тинькофф». «Бизнес без МБА», раздел про финансы.

- Питер Этрилл, «Финансовый менеджмент и управленческий учёт для бизнесменов».

- Алексей Герасименко, «Финансовая отчётность для руководителей и начинающих специалистов».

- Людмила Ярухина, «Финансы для нефинансистов».

- Алексей Герасименко, «Финансовый менеджмент».

- Блог «Нескучные финансы».

- Блог «Финолог».

Бесплатные курсы по финансам

Платные курсы по финансам

Материал опубликован пользователем.

Нажмите кнопку «Написать», чтобы поделиться мнением или рассказать о своём проекте.

Написать

{

«author_name»: «Нескучные финансы»,

«author_type»: «editor»,

«tags»: [],

«comments»: 27,

«likes»: 97,

«favorites»: 995,

«is_advertisement»: false,

«subsite_label»: «finance»,

«id»: 88460,

«is_wide»: false,

«is_ugc»: false,

«date»: «Thu, 17 Oct 2019 12:56:44 +0300»,

«is_special»: false }

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

Екатерина Рерих

финансовый директор

Как только в голове возникает идея для бизнеса, сразу хочется в бой. При этом не дает покоя голос разума, который так и шепчет: «Надо бы все просчитать!» И это правильно, ведь без планирования не получится узнать, стоит ли вкладывать деньги и время в проект, насколько доходным он будет, когда и при каких условиях окупится.

Есть два способа планирования: бизнес-план и финмодель.

Что такое бизнес-план

Бизнес-план — документ, который описывает стратегию и тактику реализации нового проекта. По сути, это траектория движения предпринимателя из точки А к желаемому результату

Глобально у него две цели:

Привлечь финансирование или партнерство. Инвестор смотрит бизнес-план, чтобы понять, будет ли бизнес прибыльным и на какие суммы можно рассчитывать.

Быть руководством к действию для самого предпринимателя. С бизнес-планом следующий шаг владельца бизнеса понятен в любой момент.

Настоящий бизнес-план — объемный документ, в котором описан будущий бизнес. Он содержит множество разделов, вот только часть из них :

- общее описание проекта,

- товары и услуги,

- маркетинг-план и анализ рынков

- производственный план,

- структура управления,

- анализ рисков,

- финансовый план.

В общем, чтобы написать бизнес-план, придется изрядно потрудиться — провести исследования и решить ряд непростых организационных задач.

Что такое финансовая модель

Финмодель — большая таблица с показателями и их взаимосвязями, представляет структуру бизнеса в цифрах.

В ней гармонично уживаются три плановые формы: план по прибылям и убыткам, план движения денежных средств, план отчета о финансовом состоянии (баланса).

Скачать шаблон финмодели

Модель позволяет проиграть разные сценарии и выявить ключевые показатели, а также определить их величину, при которой возможно получить максимальную отдачу от будущего бизнеса.

Финмодель за пару секунд отвечает на такие насущные вопросы:

- сколько компания может зарабатывать?

- сколько нужно продавать, чтобы не уйти в минус?

- как увеличить продажи?

- будут ли кассовые разрывы и как их избежать?

- при каких показателях доходов и расходов компания будет становиться со временем богаче, а при каких — стремиться к банкротству?

Если приправить финмодель инвестиционными показателями (NPV, чистой приведенной стоимостью; IRR, внутренней нормой доходности и периодом окупаемости), то она также покажет:

- когда ожидать окупаемость проекта;

- насколько он выгоден для инвесторов по сравнению с альтернативными вложениями.

На базе сценариев, проигранных в финмодели, можно легко зафиксировать финансовый план, или даже несколько его вариантов — например, пессимистичный, реалистичный и оптимистичный.

Финмодель — это не о словах, а о цифрах. А кому сложно с цифрами, не стоит расстраиваться: к финмодели, как правило, составляется аналитическая записка с основными пояснительными блоками. Она-то и помогает перейти с языка цифр на язык слов.

Что же все-таки выбрать: бизнес-план или финмодель

На примере со строительством дома, финмодель — это проект, а бизнес-план — трехмерная визуализация этого проекта: во всех красках и с историями о том, как все будет красиво. Необходимым и достаточным будет проект, а трехмерная визуализация — по желанию. Писать бизнес-план нужно, если:

- у вас инновационный продукт или услуга, которые со стороны сложно понять и оценить без описательной части, в проекте много рисков и технологических нюансов — например, система распознавания речи;

- потенциальные инвесторы, банки и партнеры запрашивают бизнес-план в заданном ими формате.

В остальных случаях не обязательно сразу бросаться в написание бизнес-плана с головой. Но сделать финансовую часть плана будущего проекта крайне необходимо. И начать стоит с его ядра — с создания финмодели. Это позволит гораздо меньшими ресурсами и усилиями:

- самому понять, стоит ли игра свеч;

- дать основной расклад инвестору, которого в первую очередь интересует как раз финансовая сторона вопроса;

- проверить разные сценарии запуска и развития проекта и выбрать оптимальный;

- получить инструмент, который послужит и после запуска бизнеса для регулярного планирования.

Но если вы с цифрами и таблицами на вы — это не повод для расстройства. Всегда помогут Нескучные Финансы, которые на финмоделях не только собаку съели, но и привлекли инвесторов.

Финансовый директор для малого бизнеса

Профессиональный финдиректор «Нескучных финансов» возьмет на себя управление финансами вашей компании. Он будет регулярно предоставлять цифры, чтобы вы принимали на их основе управленческие решения.

Что делает финансовый директор:

— Внедряет все необходимые управленческие отчеты

— Обеспечивает ежемесячный сбор цифр по компании

— Анализирует показатели и находит точки роста чистой прибыли

— Планирует финансовый результат и ведет бюджеты

— Рассчитывает финансовую целесообразность новых идей

Работаем удаленно с компаниями со всего мира. Услуга подходит компаниям с выручкой от 3 млн ₽ в месяц.

Чтобы получить скидку 5% на первый месяц сопровождения, позвоните по телефону 8 800 551 85 81 и назовите промокод ГАЗЕТА.

Подробнее об услуге »

Подробнее об услуге »