Финансовые модель инвестиционного проекта бизнес плана

Источник: www.biz-plan.ru

Анализ инвестиционной среды

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты)

с целью выбора способа вложения финансовых средств, который обеспечит наивысшую

отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной

среды (инвестиционного климата).

Инвестиционная среда по отношению к конкретному объекту инвестиций рассматривается

на общеэкономическом уровне, на отраслевом уровне и на локальном уровне, т.е.

как деятельность (бизнес) компании в конкурентных условиях. В соответствии с

общепринятой международной практикой проводится обследование и проверка

истинности всех сведений (“due diligence”) об объекте инвестиций для подготовки

к разработке бизнес-плана инвестиционного проекта.

1. Общеэкономический анализ инвестиционной среды

Процесс анализа инвестиционной среды начинается с изучения состояния национальной

экономики в целом. Особенно внимательно к этому относятся международные

инвестиционно-финансовые институты при выборе стран для осуществления

поддерживаемых этими институтами инвестиционных проектов.

В ходе разработки в бизнес-плане инвестиционного проекта обычно рассматриваются:

— темпы экономического роста;

— уровень социально-политической стабильности;

— уровень правовой стабильности;

— уровень инфляции;

— стабильность национальной валюты;

— состояние платежного баланса страны;

— уровень процентной ставки за кредит;

— размеры и динамика государственных расходов и инвестиций;

— развитость рыночной инфраструктуры

2. Отраслевой анализ инвестиционной среды

Отрасль, в которой предполагается осуществить инвестиционный проект, должна

быть рассмотрена в бизнес-плане со следующих позиций:

— темпы и перспективы роста отрасли;

— состояние рынков сбыта;

— уровень конкуренции;

-наличие специальных налоговых режимов и иных элементов государственного

регулирования.

3. Микроэкономический (локальный) анализ инвестиционной среды

Анализ всех существенных сторон деятельности предприятия, которое является

перспективным объектом инвестиций представляется в виде либо разработанного бизнес-плана инвестиционного проекта, либо

технико-экономического обоснования (ТЭО — аналог “ feasibility study ”) и

отражает следующие аспекты:

— история компании;

— правовой статус;

— финансовое состояние;

— состояние контрактов;

— состояние производственной сферы;

— выпускаемая продукция

— структура управления;

— состояние социальной сферы

— маркетинговая политика.

Полнота проводимого в бизнес-плане микроэкономического анализа зависит от того, как

планируется осуществлять инвестиционный проект: с созданием нового юридического

лица или в рамках уже существующего. В первом случае потребуется детальное

рассмотрение всех указанных сторон деятельности предприятия, во втором —

достаточно обойтись более кратким описанием предполагаемых участников проекта.

Оценка самого инвестиционного проекта включает в себя проверку исходных

данных, анализ организационно-правовой формы реализации проекта, построение финансовой модели и оценку проекта в соответствии с выбранным критерием. Если

проект отвечает выбранному критерию, то полученная информация образует основу

для составления бизнес-плана.

Наряду с разработкой бизнес-плана инвестиционного проекта проводится анализ возможных способов

привлечения капитала (выпуск акций, облигаций, получение кредита и т. п.) в

соответствии с существующей практикой корпоративного финансирования (corporate

finance), а также с условиями размещения ценных бумаг (андеррайтинга).

Оценка инвестиционного проекта

1. Проверка исходных данных.

Информация, используемая в ходе оценки инвестиционного проекта, должна

подвергаться проверке. Особенно это относится к следующим данным:

— объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

— затраты на производство и реализацию продукции/услуг;

— нормы амортизации;

— ставки процентов за кредит;

— имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию.

2. Маркетинговое исследование.

Проект может оказаться несостоятельным в случае отсутствия спроса со стороны

потенциальных потребителей на выпускаемую в рамках проекта продукцию. Поэтому

построению финансовой модели должна предшествовать работа по определению спроса

и возможностей рынка (маркетинговый анализ). Последний проводится по следующим

этапам:

1) оценка конкуренции и других внешних факторов:

— степень конкуренции;

— потенциальные источники конкуренции;

— наличие государственного регулирования.

2) определение стратегии развития предприятия:

— стратегия сбыта;

— стратегия ценообразования;

— использование рекламы, связи с общественностью (public relations),

продвижения товара;

— анализ места размещения компании;

— бюджет маркетинга;

— последующая стратегия маркетинга.

3) исследование рынка:

— поиск и анализ первичной информации;

— оценка реакции рынка.

4) прогноз объема продаж:

— объемы продаж по периодам;

— объемы продаж по продуктам и услугам;

— объемы продаж по группам потребителей;

— доля рынка.

Надежность полученной в ходе маркетингового анализа информации определяет

надежность финансовых расчетов в бизнес-плане инвестиционного проекта.

3. Анализ организационно-правовой формы.

Организационно-правовая модель реализации проекта может варьироваться в

зависимости, прежде всего, от следующих исходных предпосылок:

1. Проект реализуется на базе существующего предприятия — объекта

инвестиций, а предоставление средств инвестора осуществляется посредством

реализации ценных бумаг этого предприятия или в рамках кредитования.

2. Проект реализуется на базе новосозданного предприятия, в число

учредителей которого входит потенциальный инвестор, внося в уставный капитал

оговоренную сумму.

Кроме этого, следует определиться с организационно-правовой формой

предприятия, создаваемого для реализации проекта (ООО, ОАО, ЗАО и т.д.).

Использование одной из этих или иных организационно-правовых моделей и форм

в дальнейшем накладывает отпечаток на весь дальнейший процесс инвестиционного

планирования.

4. Финансовый анализ.

Финансовое планирование является составной частью разработки бизнес-плана инвестиционного проекта и представляет собой моделирование будущих финансовых результатов

деятельности предприятия при заданных прогнозных значениях основных параметров

и соответствующих ограничениях. Финансовое планирование осуществляется путем построения финансовой модели инвестиицонного проекта и интерпретации результатов

расчетов.

Применение финансовой модели позволяет:

— анализировать и прогнозировать финансовые результаты;

— проводить анализ чувствительности;

— снизить затраты времени и средств на хранение и переработку информации;

— снизить риск человеческой ошибки;

— сократить время на проведение расчетов.

Основа финансовой модели разрабатывается таким образом, чтобы учесть все

факторы, оказывающие существенное влияние на данное предприятие. В своем

наиболее полном виде финансовая модель проекта позволяет не только просчитать

результаты при заданных прогнозных параметрах и составить прогнозные финансовые

отчеты, но и выбрать наиболее приемлемые схемы инвестирования средств и виды

источников финансирования в соответствии с установленными критериями. Некоторые

модели включают статистические методы прогнозирования, используемые для построения

трендов по основным параметрам на основе данных о деятельности предприятия в

прошлом.

Процесс финансового моделирования имеет несколько этапов:

1. Концептуализация (устанавливаются цели создания модели, параметры

вводимой и выводимой информации).

2. Создание модели.

3. Пробный запуск и проверка модели.

4. Внесение изменений в модель (при необходимости по результатам проверки).

5. Использование модели.

При построении финансовой модели обычно учитываются такие элементы как,

например,

— методы ведения бухгалтерского учета :

— порядок начисления амортизации;

— расчеты налоговых платежей;

— график погашения долговых обязательств;

— стратегия формирования запасов и др.

При выполнении работы по финансовому моделированию вся информация,

предположения, формат документов должны быть представлены таким образом, чтобы

специалисту легко было отразить в модели специфические характеристики

предприятия, а затем рассчитать проектируемые результаты при реализации

заданных условий.

Содержание финансовых моделей, построенных для прогнозирования составляющих

бухгалтерской документации с использованием формул, созданных на основе

бухгалтерских проводок, значительно отличается от моделей, построенных для

проведения оценивания инвестиционных проектов или бизнеса.

Основное отличие состоит в использовании различных методов финансового

анализа при оценивании инвестиционных проектов и бизнеса (расчет денежного

потока, расчет приведенной стоимости, оценка риска и др.), так как методы

бухгалтерского учета не обеспечивают адекватного описания происходящих и

предполагаемых в будущем процессов. Однако, применение методов финансового

анализа часто не представляется возможным без использования бухгалтерской

документации, соответствующих прогнозов, составленных в рамках финансового

планирования деятельности предприятия.

Например, для любого предприятия важное значение имеет оценка величины

поступлений и расходований денежных средств, основанная на анализе деятельности

предприятия за предыдущие периоды и прогнозах. Для этих целей составляются

бюджеты денежных средств — прогнозы поступлений и платежей на будущие периоды

(месяц, неделя). Расчет денежного потока предприятия проводится на основе

бюджета денежных средств.

По сравнению с бюджетом денежных средств, денежный поток обычно строится для

отдельного инвестиционного проекта, а не для организационной единицы

предприятия. Расчет денежного потока проводится чаще всего с целью оценить

отдачу инвестиций, а бюджет денежных средств используется в процессе

планирования. Это один из множества моментов, демонстрирующих необходимость

четко продумать цели и схему создаваемой финансовой модели, взаимосвязи между

элементами, учесть специфичные условия функционирования данного предприятия,

реализации проекта.

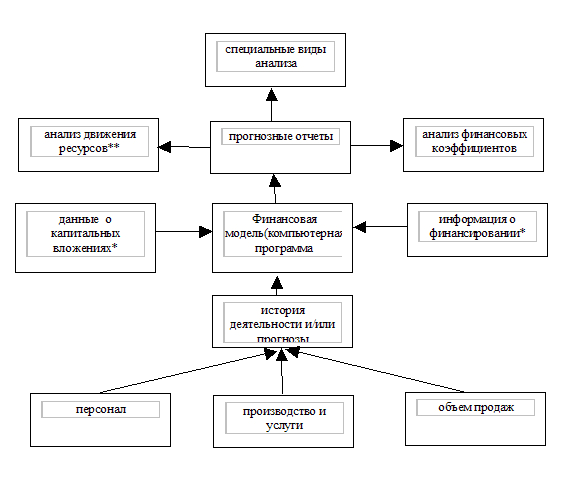

Схема основных взаимосвязей между исходными и результирующими параметрами в

финансовой модели

*При построении финансовой модели информация о необходимых капитальных

вложения и объемах финансирования представляет собой особый вид исходной

информации, так как в зависимости от цели построения модели, имеющихся

первоначальных исходных данных объем и использование этой информации будут

различны. Например, расчет суммы налогов, причитающейся к уплате при реализации

инвестиционного проекта, проводится исходя из предпосылки, что проект будет

профинансирован за счет акционерного капитала. Проценты по кредиту не

учитываются в расчете налога на прибыль по данному инвестиционному проекту.

** Анализ движения ресурсов включает построение и расчет различных видов

денежных потоков (денежный поток после вычета налогов, чистый денежный поток,

обычный денежный поток и т.д.), расчет соответствующих показателей при

построении финансовой модели для оценивания инвестиционного проекта, бизнеса или

отчет об источниках и использовании фондов, рассчитанный на основе отчета о

прибыли и баланса действующего предприятия.

5. Критерии для сравнения и выбора инвестиционных проектов

Для сравнения и выбора инвестиционных проектов инвестор обычно использует

следующие критерии:

— чистая приведенная стоимость;

— внутренняя ставка отдачи;

— индекс прибыльности;

— средняя бухгалтерская рентабельность;

— срок окупаемости.

![]() На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков,

На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков, ![]() запись нашего семинара на тему бизнес-планирования на ТВ «Успех», а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе «Стоимость разработки бизнес-плана».

запись нашего семинара на тему бизнес-планирования на ТВ «Успех», а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе «Стоимость разработки бизнес-плана».![]() Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Автор: Андрей Дата: 27.09.2017 Рубрика: Бизнес-план — пошаговая инструкция

Уважаемые предприниматели, экономисты и дипломирующие учащиеся ВУЗов, дорогие коллеги и друзья, рад представить вам свою последнюю работу, а именно пример бизнес-плана с расчетами, в котором каждый найдет что-то полезное для своего направления. В цикле постов на данную тему, я подробно и понятным языком разъясню, как подготовить основные таблицы бизнес-плана или практически любого инвестиционного проекта.

Уважаемые предприниматели, экономисты и дипломирующие учащиеся ВУЗов, дорогие коллеги и друзья, рад представить вам свою последнюю работу, а именно пример бизнес-плана с расчетами, в котором каждый найдет что-то полезное для своего направления. В цикле постов на данную тему, я подробно и понятным языком разъясню, как подготовить основные таблицы бизнес-плана или практически любого инвестиционного проекта.

Короткое видео о том, что из себя представляет моя Финансовая модель в Excel

Скачать Финансовую модель бизнес-плана в формате Excel (версия 3.0)

Последнее обновление модели 27.01.2020г.

Не ищите аналогов, в свободном доступе их нет!

Рассматривать, в качестве примера бизнес-плана, я буду свою финансовую модель, расчеты в которой выполняются в обычном файле Excel 2010, где нет ни макросов, ни сводных таблиц, ни сложных диаграмм. Соответственно, быть продвинутым пользователем Excel вам вовсе и не нужно. Тот минимум, который необходимо знать для работы с финансовой моделью, я вам подробно объясню, и, поверьте, это будет очень просто, а главное полезно для вашей будущей работы в Excel.

Итак, строя финансовую модель бизнеса (будь то производство, продажа товаров или предоставление услуг), мы выполним следующие действия и получим соответствующие таблицы и простые наглядные диаграммы к ним:

1. Определим ставки налогов и сборов, и подумаем над тем, какие варианты организации и развития бизнеса стоит рассматривать. Перейти к инструкции раздела >>

2. Запланируем уровень инфляции и определим ставку дисконтирования (чтобы понять, что это такое, рекомендую посмотреть мой получасовой курс по анализу финансовой деятельности предприятия). Перейти к инструкции раздела >>

3. Распишем затраты на запуск (инвестиционные вложения) и рассчитаем амортизацию приобретаемых основных средств (оборудования) прямолинейным методом (если у вас нет затрат на запуск, тогда просто пропустите этот блок). Перейти к инструкции раздела >>

4. Распределим затраты на запуск между источниками финансирования: собственные средства, средства партнеров и инвесторов, кредитные средства (для кредита спрогнозируем ежемесячные платежи). Перейти к инструкции раздела >>

5. Построим организационную структуру предприятия (управление персоналом), составим график выходов сотрудников, чтобы четко понимать, что персонал планируется правильно и в достаточном количестве, а также рассчитаем фонд заработной платы с учетом начислений и определим периоды приема сотрудников на работу. Перейти к инструкции раздела >>

6. Проработаем маркетинговую программу и распределим затраты на маркетинг по статьям. Перейти к инструкции раздела >>

7. Продумаем план операционных расходов и запланируем постоянные и переменные затраты по месяцам, учитывая при необходимости, закупку материалов или продуктов с предоплатой или отсрочкой платежей. Перейти к инструкции раздела >>

8. Грамотно сформируем отпускную цену на каждый продукт или услугу, учитывая конкурентов, желания потенциальных клиентов и собственные потребности. Перейти к инструкции раздела >>

9. Построим прогноз продаж на три года, с учетом предполагаемых скидок и сезонных колебаний рынка, а также при необходимости учтем продажи наших товаров (услуг) с отсрочкой платежа (в рассрочку) до 5 месяцев. Перейти к инструкции раздела >>

10. Определим точку безубыточности как в количественном выражении (сколько продаж должно быть сделано в месяц для достижения порога безубыточности), так и в денежном (сколько денег нужно, чтобы выйти, как говориться, «в ноль»). Перейти к инструкции раздела >>

11. Проанализируем прогноз прибылей и убытков (доходов и расходов), определив, тем самым, насколько рентабельный бизнес мы планируем. Перейти к инструкции раздела >>

12. Рассчитаем показатели эффективности инвестиционных вложений и посмотрим на изменение прогнозных денежных потоков, а также удостоверимся, проведя анализ по месяцам, в том, что денежных средств хватает на ведение бизнеса или, возможно, в какой-то из месяцев необходимо искать источники дополнительного финансирования. Перейти к инструкции раздела >>

13. Сведем прогнозный баланс за расчетный период (за 3-и года). Перейти к инструкции раздела >>

14. Построим график реализации бизнес-проекта с разбивкой по основным этапам. Перейти к инструкции раздела >>

В модели мы сможем выполнить расчет для трех вариантов развития бизнеса. Это может быть важно для тех, кто делает выбор между несколькими типами оборудования, или хочет посмотреть, как будет изменяться финансовая составляющая бизнеса при пессимистичном, оптимистичном и базовом варианте развития событий. Но если вам более чем достаточно одного варианта, то свою работу, в построении финансового плана, вы порядком упростите.

Пример бизнес-плана с расчетами я вам не только покажу, но и детально расскажу, как и с какой логикой строится каждая из таблиц. И если у вас есть необходимость проанализировать собственный бизнес и найти узкие места в нем, или вы только открываете свое дело и готовите бизнес-план для представления инвестору (кредитору), то вам вполне достаточно будет предлагаемых в модели таблиц. После того, как вы их подготовите, достаточно будет дополнить только описательной частью и план организации и видения бизнеса будет у вас полностью готов. Ну а если вы пишите дипломный проект, то информации вам здесь более чем достаточно, для выполнения финансовой части. Тем более что формат таблиц, которые я предлагаю в своей модели, полностью соответствует стандарту UNIDO, и раннее моя модель уже имела успешное практическое применение не только при подготовке дипломных проектов, но и при защите стартапов, в том числе и в Европе.

Что касается времени, которое вам понадобится для подготовки модели, то здесь однозначно сказать тяжело, т.к. все завит от того, насколько сложный проект вы рассматриваете, какие исходные данные у вас уже собраны и насколько вы располагаете временем. Но могу сказать, что при наличии всех необходимых исходных данных, инвестиционный проект вполне реально рассчитать за один день!

Вот перечень исходных данных, которые вам понадобятся для планирования бизнеса в предлагаемой мной модели (период планирования – 3 года):

— макропоказатели: прогноз инфляции на расчетный период или фактическая инфляция прошлых лет и средняя ставка по банковским депозитам (будем максимально упрощать расчет дисконтирования);

— ставка и периодичность уплаты налога на прибыль или единого налога для предпринимателей, ставка НДС (для платильщиков НДС), ставка таможенных сборов (для ввоза импортного оборудования, товаров или сырья), ставка начислений на фонд оплаты труда (процент начислений, взимаемый с предприятий, а не подоходный и социальный налог с сотрудников));

— полный перечень основных фондов, в которые будут вкладываться инвестиции, с ежемесячной разбивкой затрат;

— предполагаемые суммы и даты получения денежных средств от партнеров, инвесторов или банков, а также ставки вознаграждений инвесторов и проценты за пользование кредитами;

— перечень сотрудников и их предполагаемые оклады или тарифы;

— список маркетинговых мероприятий с разбивкой затрат по месяцам;

— перечень операционных (постоянных и переменных) затрат с ежемесячной разбивкой;

— цена конкурентов (максимальная и минимальная) и цена, которую готов платить потребитель (максимальная и минимальная) по каждому продукту (услуге) или группе товаров;

— прогноз продаж по каждому продукту (услуге) или группе товаров с разбивкой по месяцам;

— основные этапы реализации проекта с указанием сроков начала и окончания по каждому этапу.

Как видите, исходных данных нужно не так уж и много, при этом проект все равно будет проработан глубоко и грамотно.

Как работает моя финансовая модель для планирования бизнеса. Все очень просто. Заполняете только лист «Исходные данные», выбирая с помощью стандартных фильтров Excel необходимый вам блок. Данные нужно вписывать только в ячейки, которые имеют желтую заливку. В ячейках с зеленой заливкой выбираются данные из предложенных системой списков. Внимание, выпадающие списки менять нельзя, т.к. часть списков участвует в формулах модели. Остальные ячейки трогать без особой надобности не нужно, т.к. они имеют формулы или несут исключительно информативный характер. Для удобства печати, все основные таблицы вынесены на отдельные листы, в которые абсолютно все данные подтягиваются автоматически. Для тех, кто не уверенно работает в Excel, ячейки с формулами я закрыл защитой листа, которая не имеет пароля и вы, при необходимости, можете легко ее снять. Как это сделать, я детально объясню вам в одном из следующих постов.

Скачать Финансовую модель бизнес-плана в формате Excel (версия 3.0)

Последнее обновление модели 27.01.2020г.

При возникновении вопросов пишите на E-mail: andrei@blogbusiness.com.ua

Перейти к работе над финансовой моделью >>

Модель с гибким горизонтом планирования от 3-х до 10-ти лет представлена здесь >>

Все анонсы новых постов и инструкций после публикации я выставляю на странице блога в Facebook.

Хотите первым узнать о новой публикации на моем блоге, подписывайтесь на страницу блога в Facebook!

Если материал поста был для Вас полезен, поделитесь ссылкой на него в своей соцсети:

При использовании материалов сайта наличие активной ссылки на www.blogbusiness.com.ua обязательно

… другие посты автора Андрей