Бизнес план с расчетами npv irr

Рассмотрим анализ инвестиционного проекта: рассчитаем основные ключевые показатели эффективности инвестиционного проекта. Среди ключевых показателей можно выделить два наиболее важных – NPV и IRR.

- NPV – чистый дисконтированный доход от инвестиционного проекта (ЧДД).

- IRR – внутренняя норма доходности (ВНД).

Рассмотрим данные показатели более детально и рассчитаем простой пример работы с ними в таблицах Excel.

Чистый дисконтированный доход (NPV )

NPV (Net Present Value, Чистый Дисконтированный Доход) – пожалуй, один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта. Рассчитывается он как разница между денежными поступлениями от проекта во времени и затратами на него с учетом дисконтирования.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Расчет чистого дисконтированного дохода (NPV):

- Определить текущие затраты на проект (сумма инвестиционных вложений в проект) – Io.

- Произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый отчетный период приводятся к текущей дате (дисконтируются) – PV.

- Вычесть из текущей стоимости доходов (PV) наши затраты на проект (Io). Разница между ними будет чистый дисконтированный доход – NPV.

PV что это такое и как рассчитать? Расчет дисконтированного дохода

Расчет чистого дисконтированного дохода (NPV)

NPV=PV-Io

CF – денежный поток от инвестиционного проекта;

Iо – первоначальные инвестиции в проект;

r – ставка дисконта.

Показатель NPV – показывает инвестору доход/убыток от инвестирования денежных средств в инвестиционный проект. Данный доход он может сравнить с доходом в наименее рискованный вид активов – банковский вклад и рассчитать эффективность и целесообразность вложения в инвестиционный проект. Если NPV больше 0, то проект эффективен. После этого можно сравнить значение NPV с доходов от вклада в банк. Если NPV > вклад в наименее рискованный проект, то инвестиции целесообразны.

Формула чистого дисконтированного дохода (NPV) изменяется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов) и имеет следующий вид.

![]()

CF – денежный поток;

It – сумма инвестиционных вложений в проект в t-ом периоде;

r – ставка дисконтирования;

n – количество этапов (периодов) инвестирования.

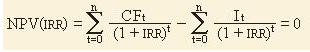

Внутренняя норма доходности (IRR). IRR что это за показатель

Внутренняя норма доходности (Internal Rate of Return, IRR) – второй наиболее популярный показатель оценки инвестиционных проектов. Он определяет ставку дисконтирования, при которой инвестиции в проект равны 0 (NPV=0). Другими словами затраты на проект равны доходам от инвестиционного проекта.

IRR = r, при которой NPV = 0, находим из формулы:

CF – денежный поток;

It – сумма инвестиционных вложений в проект в t-ом периоде;

n – количество периодов.

Расчет IRR позволяет сравнить эффективность вложения в различные по протяженности инвестиционные проекты (по NPV это сделать нельзя). Данный показатель показывает норму доходности/возможные затраты при вложении денежных средств в проект (в процентах).

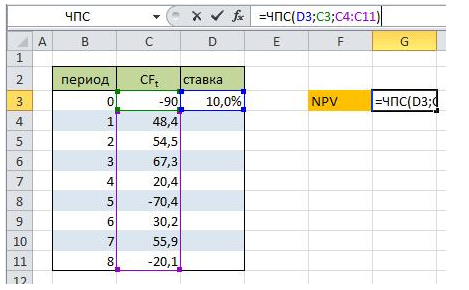

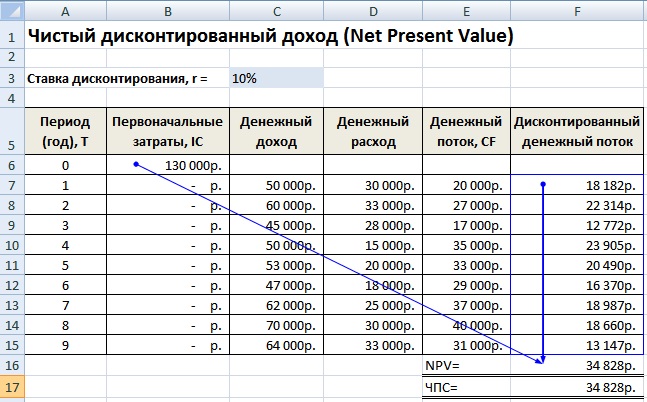

Пример определения NPV в Excel

Для наглядности рассчитаем расчет NPV в MS Excel. Для расчета NPV используется функция =ЧПС().

Найдем чистый дисконтированный доход (NPV) инвестиционного проекта. Необходимые инвестиции в него – 90 тыс. руб. Денежный поток, которого распределен по времени следующим образом (как на рисунке). Ставка дисконтирования равна 10%.

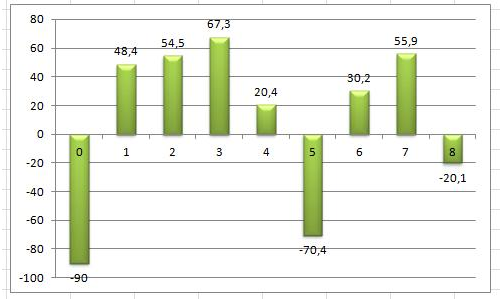

Анализ денежных поступлений от инвестиционного проекта

Произведем расчет чистого дисконтированного дохода по формуле excel:

=ЧПС(D3;C3;C4:C11)

Где:

D3 – ставка дисконта.

C3 – вложения в 0 периоде (наши инвестиционные затраты в проект).

C4:C11 – денежный поток проекта за 8 периодов.

Расчет NPV в Excel. Пример расчета

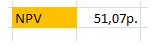

В итоге, показатель чистого дисконтированного дохода равен NPV=51,07 >0, что говорит о том, что есть целесообразность вложения в инвестиционный проект. К примеру, если бы мы вложили 90 тыс. руб в банк со ставкой 10% годовых, то через год получили бы чуть меньше 9 тыс., что меньше чем 51,07 от вложения в инвестиционный проект.

Мастер-класс: “Как рассчитать NPV для бизнес плана”

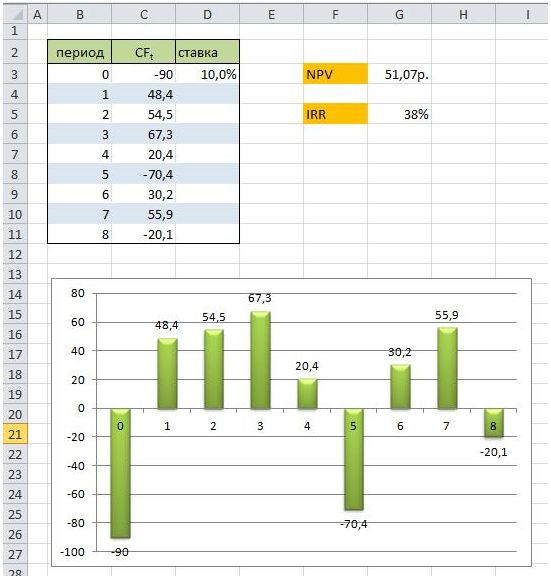

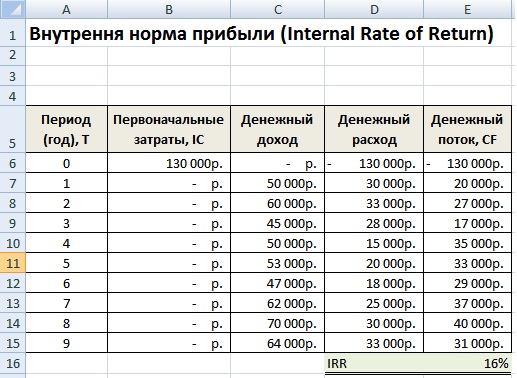

Пример определения IRR в Excel

Для определения IRR в Excel воспользуемся встроенной функцией =ЧИСТВНДОХ().

У нас в примере доход от проекта поступал в разные интервалы времени. Для этого можно использовать функцию Excel =ВСД(C3:C11). В итоге доходность от вложения в инвестиционный проект равна 38%.

Расчет IRR в Excel

В завершение картинка финансового анализа проекта целиком.

Мастер-класс: “Как рассчитать внутреннюю норму доходности для бизнес плана”

Автор: Жданов Василий Юрьевич, к.э.н.

Выбираете между двумя инвестиционными проектами? Правильно оценить их прибыльность помогут показатели IRR и NPV. Из этой статьи вы узнаете, как их рассчитать и на что обращать внимание при анализе показателей

Что такое IRR и NPV

Методы оценки инвестиционных проектов позволяют оценить потенциальную прибыль от вложений.

NPV или Net Present Value – чистый дисконтированный доход – показывает итоговую сумму всех денежных потоков, то есть затрат и прибылей с учетом стоимости используемого капитала (ставки дисконтирования). Этот показатель измеряется в денежных единицах (рублях) и позволяет спрогнозировать сумм прибыли за период времени. Но для его подсчета нужно знать ставку дисконтирования.

IRR — Internal Rate of Return — внутренняя норма доходности. Показатель характеризует назначение ставки дисконтирования, при котором NPV равен нулю – то есть инвестиции окупаются, но прибыли не приносят. IRR измеряется в процентах. Если деньги для инвестиций получены в кредит, значение показателя можно сравнить с банковской ставкой, чтобы оценить минимально необходимый для окупаемости процент доходности.

Если размер инвестиций больше одного миллиона рублей, учитывайте, что прибыль будет облагаться налогом. Чтобы не запутаться в расчетах, обратитесь к опытным бухгалтерам.

Куда можно вложиться:

Финансирование малого бизнеса

Бизнес-план швейного производства

Бизнес-план аптеки

Бизнес-план медицинского центра

Расчет NPV и IRR

Для подсчета показателей можно использовать встроенные функции Excel. Рассмотрим подробно, как использовать эти формулы определения NPV и IRR.

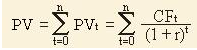

Как рассчитать NPV

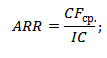

Общая формула чистого дисконтированного дохода NPV выглядит так:

Где:

n — количество временных периодов, например, лет;

t – порядковый номер года;

CF — денежный поток, Cash Flow;

R —ставка дисконтирования, Rate.

Основное правило инвестирования: если NPV =0, то проект вложения денег позволит выйти в ноль, то есть не потерять свои средства, но и не заработать.

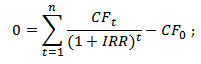

Расчет IRR

В общем виде формулу внутренней нормы доходности представляют в таком виде:

В этом случае:

CF t — денежные потоки Cash Flow в момент времени, учитывая стартовые расходы

t — порядковый номер года

n — количество периодов времени (лет)

IRR — внутренняя норма доходности, искомый показатель.

При расчете IRR обязательно нужно учитывать отрицательные денежные потоки – обычно это и есть инвестированная сумма, иначе расчеты будут некорректными.

Пример расчета NPV и IRR

Чтобы научиться определять NPV и IRR инвестиционного проекта, рассмотрим два варианта вложения финансов.

Определим NPV

Допустим, есть проект 1 и проект 2, в каждый из которых изначально нужно вложить 100 000 рублей, а затем они будут приносить разный доход.

Для удобства оформим таблицу:

Год | Проект 1, денежный поток, тыс. рублей | Проект 2 денежный поток, тыс. рублей |

— 100 | — 100 | |

1 | 50 | 10 |

2 | 40 | 30 |

3 | 30 | 40 |

4 | 10 | 60 |

Первый проект обещает более высокую прибыль в первые годы, но затем поток поступлений уменьшается.

Второй проект, наоборот, сначала приносит небольшую прибыль, а в конце – значительную. Какой из проектов окажется более выгодным?

Чтобы рассчитать показатели NPV и IRR, сделаем такие допущения:

- инвестор вкладывает средства только один раз, в самом начале проекта;

- прибыль считаем один раз за период, в данном случае год;

- ставку дисконтирования примем равную 10%.

Ставка дисконтирования – это процент, на который нужно умножить имеющуюся сумму. Тогда через заданное количество лет мы получим заданную сумму. Это важный показатель эффективности инвестиций, который представляется в виде формулы PV = FV * 1/(1+R)

NPV составит:

NPV = ∑ CFt/(1+R)t= (100/1) + (50/(1+0,1)1 + (40/(1+0,1)2 + (30/(1+0,1)3 + (10/(1+0,1)4<

Получаем такие итоговые расчеты:

Год | Проект 1 | Ставка 10% по годам | Коэффициент дисконтирования | Сумма |

-100 000 | 1 | 1 | — 100 000 | |

1 | 50 000 | 1/(1,1)1 | 0,9091 | 45 455 |

2 | 40 000 | 1/(1,1)2 | 0,8264 | 33 058 |

3 | 30 000 | 1/(1,1)3 | 0,7513 | 22 539 |

4 | 10 000 | 1/(1,1)4 | 0,6830 | 6830 |

Итого | 30 000 | 7882 |

Составим такую же расчетную таблицу для проекта 2:

Год | Проект 2 | Ставка 10% по годам | Коэффициент дисконтирования | Сумма |

-100 000 | 1 | 1 | — 100 000 | |

1 | 10 000 | 1/(1,1)1 | 0,9091 | 9091 |

2 | 30 000 | 1/(1,1)2 | 0,8264 | 24 792 |

3 | 40 000 | 1/(1,1)3 | 0,7513 | 30 052 |

4 | 60 000 | 1/(1,1)4 | 0,6830 | 40 980 |

Итого | 40 000 | 4915 |

Делаем вывод: оба проекта принесут инвестору прибыль, так как NPV больше 0. Однако, NPV проекта 1 выше, поэтому его можно оценить как более привлекательный.

Таблицы Excel посчитают формулу NPV автоматически: для этого нужно выбрать функцию «ЧПС» в разделе «финансовые». Указываем ставку дисконтирования и выбираем диапазон с периодами получения прибыли, а затем отнимаем стартовый капитал. Получаем такой же результат:

Год | Проект 1 | Проект 2 |

100 000 | 100000 | |

1 | 50000 | 10000 |

2 | 40000 | 30000 |

3 | 30000 | 40000 |

4 | 10000 | 60000 |

107 881,98р. | 104 917,70р. | |

NPV | 7 882р. | 4 918р. |

Рассчитаем IRR

Определим показатель IRR для этих же двух проектов. Посчитать IRR вручную, как NPV, не получится, поэтому потребуется Excel.

IRR, равное нулю, для проектов определяется по формуле:

0 = CF0/(1+∑ CF0) + CF1/(1+∑ CF1) + CF2/(1+∑ CF2) + CF3/(1+∑ CF3) + CF4/(1+∑ CF4)

Для расчетов CF за временной период заменяем соответствующим доходом по каждому из проектов.

Ручные вычисления станут очень трудоемкими, поэтому стоит воспользоваться формулами Excel. В разделе «финансовые» выбираем функцию «ВСД» — внутреннюю ставку доходности, выбираем диапазон для графы «значения».

Сумма стартового взноса обязательно должна быть отрицательной, иначе Excel сообщит об ошибке в формуле.

Мы получили такие значения IRR для двух проектов:

Год | Проект 1 | Проект 2 |

-100 000 | -100000 | |

1 | 50000 | 10000 |

2 | 40000 | 30000 |

3 | 30000 | 40000 |

4 | 10000 | 60000 |

IRR | 14% | 12% |

Делаем вывод, что и этот показатель представляет проект 1 как более выгодный.

Если же инвестор не выбирает между двумя вариантами, а оценивает выгодность вложений кредитного капитала – нужно сравнить величину IRR и процентную ставку. Если значение IRR больше – стоимость кредита окупится.

Не забывайте декларировать прибыль с инвестиций: правильно оформить отчетность и рассчитать налог помогут квалифицированные специалисты на аутсорсе

NPV и IRR проекта: на что ориентироваться?

В приведенном примере оба показателя указывают на большую выгоду от проекта 1. Однако, случается и такое, что один из показателей будет демонстрировать выгоду одного проекта, а второй – другого. Встречается даже отрицательный IRR при положительном NPV. Как поступать в таких случаях?

Теория инвестиционного анализа рекомендует опираться на показатель NPV, так как он считается более надежным. Преимущества NPV:

1. Можно учесть разные, в том числе переменные ставки дисконтирования;

2. Суммарный доход от проекта считается более важным критерием, чем скорость его получения;

3. В некоторых случаях IRR невозможно применить – например, если проект требует инвестиций в течение всего периода времени.

Есть свои достоинства и у IRR:

1. В вычислениях не нужно опираться на ставку дисконтирования: это позволяет оценить эффективность проекта в условиях неопределенности;

2. Можно оценить относительную прибыльность проектов с разными суммами инвестиций;

3. Показатель IRR, измеряемый в процентах, можно сравнить, например, с банковскими процентами, и решить, стоит ли применять кредитные средства.

Кроме того, можно использовать дополнительные показатели: кроме IRR и NPV рассчитывают:

- дисконтируемый срок окупаемости, DPP;

- срок окупаемости проекта, PP;

- индекс прибыльности, PI, и другие.

Подытожим:

Простыми словами, IRR и NPV помогут определить потенциальную прибыль от вложений, выбрать более выгодные варианты и отказаться от заведомо убыточных. И в завершение — практический совет: чтобы максимально сконцентрироваться на достижении поставленных целей и добиться успеха, делегируйте часть регулярных и сложных обязанностей — например, бухгалтерскую отчетность — квалифицированным специалистам на аутсорсе.

Также читайте:

Куда вложить 100-300 тысяч рублей начинающему инвестору

Оценка эффективности инвестиционного проекта: методы и рекомендации

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыл (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

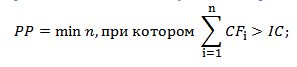

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

где:

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

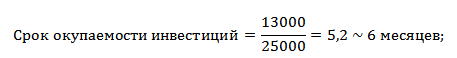

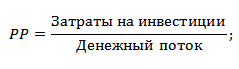

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

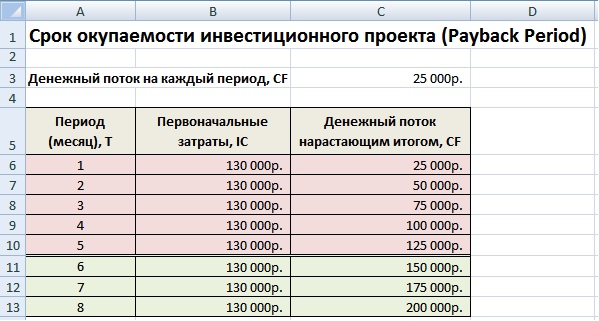

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора “тяжелых” инвестиционных проектов.

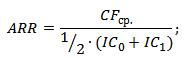

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

Формула расчета коэффициента рентабельности инвестиций

где:

где:

CFср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

где:

где:

IC0, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

В14=СРЗНАЧ(C5:C12)/B5

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

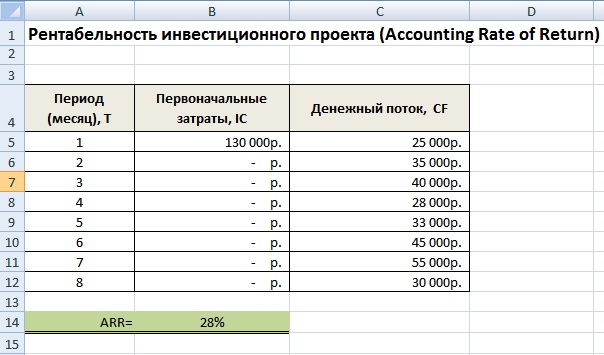

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

Формула чистого дисконтированного дохода

где:

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC);

r – ставка дисконтирования (барьерная ставка).

Оценка проекта на основе критерия NPV

| Критерий оценки NPV | Заключение по проекту |

| NPV<0 | Инвестиционный проект, имеющий отрицательное значение NPV следует исключить из рассмотрения |

| NPV=0 | Инвестиционный проект обеспечит уровень безубыточности, когда все доходы равны расходам |

| NPV>0 | Инвестиционный проект привлекателен для вложения |

| NPV1>NPV2* | Сравнение NPV одного проекта с NPV* другого, показывает большую инвестиционную привлекательность первого |

Пример расчета чистого дисконтированного дохода в Excel

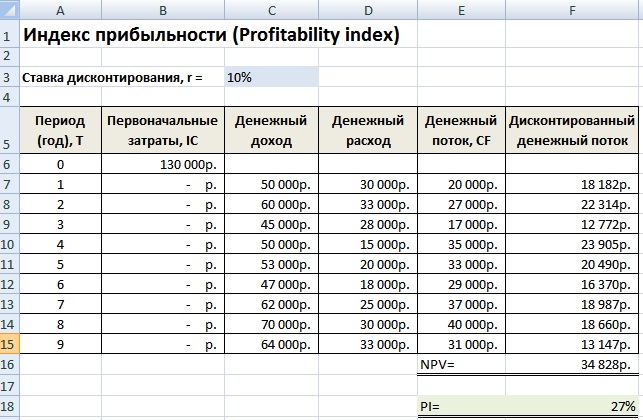

Рассмотрим пример расчета чистого дисконтированного дохода в программе Excel. В программе есть удобная функция ЧПС (чистая приведенная стоимость), которая позволяет использовать ставку дисконтирования в расчетах. Рассчитаем ниже в двух вариантах NPV.

Вариант №1

Итак, разберем алгоритм последовательного расчета всех показателей NPV.

- Расчет денежного потока по годам: E7=C7-D7

- Дисконтирование денежного потока по времени: F7=E7/(1+$C$3)^A7

- Суммирование всех дисконтированных денежных поступлений по инвестиционному проекту и вычитание первоначальных капитальных затрат: F16 =СУММ(F7:F15)-B6

Вариант №2

Расчет с использованием встроенной формулы ЧПС. Следует заметить, что необходимо вычесть первоначальные капитальные затраты (В6).

=ЧПС($C$3;E7;E8;E9;E10;E11;E12;E13;E14;E15)-B6

Результаты в обоих методах подсчета NPV, как мы видим, совпадают.

Мастер-класс: “Как рассчитать чистый дисконтированный доход для бизнес плана”

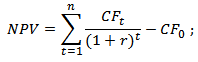

Внутренняя норма прибыли инвестиционного проекта

Внутренняя норма прибыли (англ. Internal Rate of Return, IRR, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности) – показывает такую ставку дисконтирования, при которой чистый дисконтированный доход равняется нулю.

Формула расчета внутренней нормы прибыли инвестиционного проекта

где:

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

IRR – внутренняя норма прибыли;

CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

Пример расчета IRR инвестиционного проекта в Excel

Рассмотрим пример расчета внутренней нормы прибыли в Excel, в программе есть хорошая функция ВСД (внутренняя ставка доходности), которая позволяет быстро рассчитать IRR. Данную функцию корректно использовать в том случае если есть хотя бы один положительный и отрицательный денежный поток.

E16 =ВСД(E6:E15)

Достоинства и недостатки внутренней нормы доходности IRR

+ ) возможность сравнения инвестиционных проектов между собой, имеющих разный горизонт инвестирования;

+ )возможность сравнения не только проектов, но и альтернативных инвестиций, например банковский вклад. Если IRR проекта составляет 25%, а банковский вклад равен 15%, то проект более инвестиционно привлекателен.

+ ) экспресс-оценка проекта на его целесообразность дальнейшего развития.

Внутреннюю норму прибыли оценивают со средневзвешенной стоимостью привлеченного капитала, что позволяет сделать оценку целесообразности дальнейшего развития проекта.

| Оценка значений коэффициента IRR | Заключение по проекту |

| IRR > WACC | Вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект инвестиционно привлекателен |

| IRR = WACC | Проект не принесет ни убытков, ни дохода в будущем периоде и такой проект не является привлекательным |

| IRR < WACC | Такой проект будет создавать отрицательный дисконтированный денежный поток в будущем |

– ) не отражен абсолютный рост стоимости инвестиционного проекта;

– ) денежные потоки часто имеют не систематическую структуру, что затрудняет правильный расчет данного показателя.

Мастер-класс: “Как рассчитать внутреннюю норму доходности для бизнес плана”

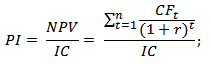

Индекс прибыльности инвестиций (Profitability index)

Индекс прибыльность инвестиций (англ. Profitability index, PI, индекс доходности, индекс рентабельности) – показатель эффективности инвестиций, показывающий отдачу (доходность) вложенного капитала. Индекс прибыли представляет собой отношение дисконтированной стоимости будущих денежных потоков к стоимости первоначальных инвестиций. Экономический смысл данного коэффициента – это оценка дополнительной ценности на каждый вложенный рубль.

Формула расчета индекса прибыльности инвестиций

где:

NPV – чистый дисконтированный доход;

n – срок реализации проекта;

r – ставка дисконтирования (%);

IC – вложенный (затраченный) инвестиционный капитал.

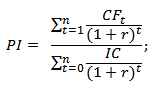

Разновидность формулы индекса прибыльности инвестиций

Если вложения в проект осуществляются не единовременно, а на протяжении всего времени реализации, то необходимо инвестиционный капитал (IC) привести к единой стоимости, т.е. дисконтировать его. Формула в этом случае станет иметь следующий вид:

Чем выше коэффициент прибыльности инвестиций, тем большую отдачу на вложенный капитал приносит данная инвестиция. Данный критерий используется для сравнения между собой нескольких инвестиционных проектов. На практике большой индекс прибыли не всегда показывает эффективность проекта, ведь в таком случае оценка будущих доходов могла быть завышена или периодичность их получения не правильно оценена.

Оценка проекта на основе критерия PI

| Критерий оценки PI | Заключение по выбору проекта |

| PI<1 | Инвестиционный проект не сможет возместить в полном размере вложенные в него капитальные затраты |

| PI=1 | Инвестиционный проект имеет доходность равную выбранной ставки дисконтирования |

| PI>1 | Проект инвестиционно привлекателен для вложения, так как сможет обеспечить дополнительную отдачу капитала. |

| PI1>PI2* | Сравнение между собой инвестиционной привлекательности нескольких проектов. Первый проект имеет большую рентабельность, поэтому второй будет отброшен |

Пример расчета индекса прибыльности проекта в Excel

Рассмотрим на примере вычисление индекса прибыльности. На рисунке ниже показан расчет PI в ячейке F18.

- Расчет столбца F – Дисконтированного денежного потока =E7/(1+$C$3)^A7

- Расчет чистого дисконтированного дохода NPV в ячейке F16 =СУММ(F7:F15)-B6

- Оценка прибыльности инвестиций в ячейке F18 =F16/B6