Бизнес план по притоку и оттоку денежных средств

Денежный поток — это совокупность показателей бизнес-плана, отражающих движение денежных средств в реальном времени. По своей сути, денежный поток (Cash Flow) — это разность между суммами поступлений и выплат денежных средств компании за определенный период времени. В основе управления денежными потоками лежит концепция денежного кругооборота. Деньги могут быть конвертированы в запасы, дебиторскую задолженность и обратно в деньги, замыкая цикл движения оборотного капитала компании. Когда денежный поток уменьшается или перекрывается полностью, возникает явление неплатежеспособности. Недостаток денежных средств предприятие может ощутить даже в том случае, если формально оно остается прибыльным (например, нарушаются сроки платежей клиентами компании). Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства.

Определение

Можно выделить несколько значений понятия денежный поток (Cash Flow). На статическом уровне — это количественное выражение денег, имеющихся в распоряжении субъекта (предприятия или лица) в данный конкретный момент времени (т.н. «свободный резерв»). Для инвестора Cash Flow — ожидаемый в будущем доход от инвестиций (с учетом дисконтирования). С точки зрения руководства предприятия, на динамическом уровне, Cash Flow представляет собой план будущего движения денежных фондов предприятия во времени либо сводку данных об их движении в предшествующих периодах. В каждом конкретном случае Cash Flow означает фактическое движение финансовых средств.

Анализ движения денежных потоков

Анализ движения денежных потоков — это по сути определение моментов и величин притоков и оттоков денежной наличности. Основной целью анализа денежных потоков — является прежде всего, анализ финансовой устойчивости и доходности предприятия. Его исходным моментом является расчет денежных потоков в бизнес-плане, прежде всего, от операционной (текущей) деятельности.

Денежный поток характеризует степень самофинансирования предприятия, его финансовую силу, финансовый потенциал, доходность. Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Отсутствие минимально-необходимого запаса денежных средств может указывать на финансовые затруднения. Избыток денежных средств может быть знаком того, что предприятие терпит убытки.

Причем причина этих убытков может быть связана как с инфляцией и обесценением денег, так и с упущенной возможностью их выгодного размещения и получения дополнительного дохода. В любом случае именно анализ денежных потоков позволит установить реальное финансовое состояние на предприятии.

Анализ денежных потоков в бизнес-плане компании является одним из ключевых моментов в анализе финансового состояния предприятия, поскольку при этом удается выяснить, смогло ли предприятие организовать управление денежными потоками так, чтобы в любой момент в распоряжении фирмы было достаточное количество наличных денежных средств.

Анализ денежных потоков удобно проводить при помощи отчета о движении денежных средств. Этот отчет формируется не по источникам и направлениям использования средств, а по сферам деятельности предприятия — операционной (текущей), инвестиционной и финансовой. Он является основным источником информации для анализа денежных потоков.

Отчет о движении денежных средств составляется для того, чтобы наглядно увидеть воздействие текущей, инвестиционной и финансовой деятельности организации на состояние ее денежных средств за определенный период и позволяет объяснить изменения денежных средств за этот период.

Руководство организации может использовать сведения отчета при расчете ликвидности организации, при определении дивидендов, для оценки воздействий на общее состояние организации решений о финансировании каких-либо программ. Другими словами, руководству организации отчет о движении денежных средств необходим для того, чтобы определить будет ли у нее достаточно денежных средств для погашения краткосрочной кредиторской задолженности, для решения вопроса об увеличении поощрений работникам. Кроме того, отчет поможет руководству планировать инвестиционную и финансовую политику организации.

Инвесторы и кредиторы используют данные текущих показателей бизнес-плана для исследования вопроса способно ли руководство организации управлять ею так, чтобы генерировать на счетах достаточное количество денежных средств для погашения долга, для выплаты дивидендов.

Составными частями отчета о движении денежных средств является поступление и выбытие денежных средств в разрезе текущей, инвестиционной и финансовой деятельности организации.

Текущая деятельность включает воздействие на денежные средства хозяйственных операций, оказывающих влияние на размер прибыли организации. К этой категории относятся такие операции как реализация товаров (работ, услуг), приобретение товаров (работ, услуг), необходимых в производственной деятельности организации, выплата процентов за кредит, выплаты по заработной плате, перечисления налогов.

Под инвестиционной деятельностью понимают приобретение и реализацию основных средств, ценных бумаг, выдачу кредитов и т.д.

Финансовая деятельность включает получение от собственников и возврат собственникам средств для деятельности компании, операции по выкупленным акциям и др.

Составление отчета о движении денежных средств предполагает:

— определение денежных средств в результате текущей деятельности организации;

— определение денежных средств в результате инвестиционной деятельности организации;

— определение денежных средств в результате финансовой деятельности организации.

Для составления отчета о движении денежных средств будем использовать данные баланса и отчет о прибылях и убытках.

Отчет о прибылях и убытках показывает насколько прибыльной была для организации деятельность в анализируемом периоде, но он не может показать поступление и выбытие денежных средств в текущей, инвестиционной и финансовой деятельности компании.

Отчет о прибылях и убытках в бизнес-плане составляется по методу начисления, когда доходы/расходы признаются в периоде их возникновения, а не в периоде поступления/выбытия денежных средств.

Для того, чтобы выявить движение денежных средств необходимо трансформировать отчет о прибылях и убытках. При этом используются корректировки, в соответствии с которыми доходы признаются только в размере фактически полученных денежных средств, а расходы в объеме фактических выплат.

Существуют два метода трансформации отчета о прибылях и убытках: прямой и косвенный.

При прямом методе в денежном потоке, рассчитанном в бизнес-плане трансформируется каждая статья отчета о прибылях и убытках. В процессе определяется фактическое поступление денежных средств и фактический расход. При косвенном методе не предполагается трансформация каждой статьи отчета о прибылях и убытках. Согласно этому методу отправной точкой расчета является величина годовой прибыли (убытка) за анализируемый отчетный период, которую корректируют, прибавляя все расходы, не связанные с движением денежных средств (например, амортизационные отчисления), и вычитая все доходы, не связанные с денежными потоками.

Перед составлением отчета о движении денежных средств в бизнес-плане, прежде всего, необходимо выяснить, какая статья баланса на протяжении, по крайней мере, двух периодов являлась источником образования денежного потока и какая вызывала его расход. Это делается при помощи таблицы, показывающей источники образования и потребления фондов предприятия. Сначала рассчитывается изменение каждой балансовой статьи после чего данное изменение относится в источники или потребление денежных фондов в соответствии со следующими правилами:

Источником имеющихся в наличии денег является любое увеличение статьи, отнесенной к «Обязательствам» либо к «Собственному капиталу». В качестве примера можно привести банковский кредит. Любое уменьшение активных счетов также является источником образования денежного потока. Примеры: продажа внеоборотных активов или уменьшение запасов.

Система управления денежными потоками

Если объектом управления в данной системе выступают денежные потоки предприятия, связанные с осуществлением различных хозяйственных и финансовых операций, то субъектом управления является финансовая служба, состав и численность которой зависит от размера, структуры предприятия, количества операций, направлений деятельности и других факторов:

1) в малых предприятиях главный бухгалтер часто совмещает функции начальника финансового и планового отделов;

2) в средних — выделяются бухгалтерия, отдел финансового планирования и оперативного управления;

3) в крупных компаниях структура финансовой службы существенно расширяется — под общим руководством финансового директора находятся бухгалтерия, отделы финансового планирования и оперативного управления, а также аналитический отдел, отдел ценных бумаг и валют.

Что же касается элементов системы управления денежными потоками, то к ним следует отнести финансовые методы и инструменты, нормативно-правовое, информационное и программное обеспечения:

— среди финансовых методов, оказывающих непосредственное воздействие на организацию, динамику и структуру денежных потоков предприятия, можно выделить систему расчетов с дебиторами и кредиторами; взаимоотношения с учредителями (акционерами), контрагентами, государственными органами; кредитование; финансирование; фондообразование; инвестирование; страхование; налогообложение; факторинг и др.;

— финансовые инструменты объединяют деньги, кредиты, налоги, формы расчетов, инвестиции, цены, векселя и другие инструменты фондового рынка, нормы амортизации, дивиденды, депозиты и прочие инструменты, состав которых определяется особенностями организации финансов на предприятии;

— нормативно-правовое обеспечение предприятия состоит из системы государственных законодательно-нормативных актов, установленных норм и нормативов, устава хозяйствующего субъекта, внутренних приказов и распоряжений, договорной базы.

— в современных условиях необходимым условием успеха бизнеса является своевременное получение информации и оперативное реагирование на нее, поэтому важным элементом управления денежными потоками предприятия является внутрифирменная информация.

— использование прикладных бухгалтерских программ обеспечивает финансового менеджера учетной и часто аналитической информацией, поэтому к выбору таких программ нужно подходить осторожно, выбирая такой программный продукт, который наиболее полно удовлетворял бы требованиям надежности, достоверности и прозрачности информации, гибкости в настройках под особенности бизнеса предприятия, а также соответствовал бы действующему законодательству.

Таким образом, система управления денежными потоками на предприятии — это совокупность методов, инструментов и специфических приемов целенаправленного, непрерывного воздействия со стороны финансовой службы предприятия на движение денежных средств для достижения поставленной цели.

Эффективное управление денежными потоками повышает степень финансовой и производственной гибкости компании, так как приводит к:

— улучшению оперативного управления, особенно с точки зрения сбалансированности поступлений и расходования денежных средств;

— увеличению объемов продаж и оптимизации затрат за счет больших возможностей маневрирования ресурсами компании;

— повышению эффективности управления долговыми обязательствами и стоимостью их обслуживания, улучшению условий переговоров с кредиторами и поставщиками;

— созданию надежной базы для оценки эффективности работы каждого из подразделений компании, ее финансового состояния в целом;

— повышению ликвидности компании.

В результате высокий уровень синхронизации поступлений и расходований денежных средств по объему и во времени позволяет снизить реальную потребность предприятия в текущем и страховом остатках денежных активов, обслуживающих основную деятельность, а также резерв инвестиционных ресурсов для осуществления реального инвестирования.

Такое балансирование притоков и оттоков денежных средств на стадии планирования осуществляется путем разработки бюджета движения денежных средств (БДДС), формат которого зависит от особенностей бизнеса конкретного предприятия. Результатом расчетов является определение чистого денежного потока за бюджетный период, отражаемого отдельной строкой как «кассовый рост или уменьшение» в зависимости от своего значения (положительного или отрицательного) и сальдо денежных средств на конец планового периода. Если последнее отрицательно или меньше минимально установленного норматива, то, во-первых, проводится анализ притоков и оттоков денежных средств с целью выявления дополнительных резервов, а во-вторых, составляется кредитный план по привлечению внешних источников финансирования.

Решение о привлечении кредита принимается при условии большей экономической целесообразности данного способа внешнего финансирования по сравнению с прочими имеющимися в наличии способами покрытия кассового разрыва (увеличение авансирования от покупателей, изменение условий коммерческого кредита, прирост устойчивых пассивов). В настоящее время банки предлагают различные кредитные продукты: овердрафт, срочные кредиты, кредитные линии, банковские гарантии, аккредитивы и др. Для устранения краткосрочных кассовых разрывов предпочтительным считается использование овердрафта, но при постоянном использовании заемного капитала выбор видов кредитных продуктов должен основываться на учете действия финансового и операционного рычагов.

На стадии оперативного управления синхронизация денежных потоков осуществляется посредством составления и выполнения платежного календаря, отражающего конкретные сроки, объемы, источники поступлений и направления расходования денежных средств.

Основные факторы влияющие на денежный поток

Все факторы, влияющие на формирование денежных потоков, можно разделить на внешние и внутренние. К внешним факторам относятся: конъюнктура товарного и финансового рынков, система налогообложения предприятий, сложившаяся практика кредитования поставщиков и покупателей продукции (правила делового оборота), система осуществления расчетных операций хозяйствующих субъектов, доступность внешних источников финансирования (кредитов, займов, целевого финансирования).

Среди внутренних факторов следует выделить стадию жизненного цикла, на которой находится предприятие, продолжительность операционного и производственного циклов, сезонность производства и реализации продукции, амортизационную политику предприятия, неотложность инвестиционных программ, личные качества и профессионализм руководящего звена предприятия.

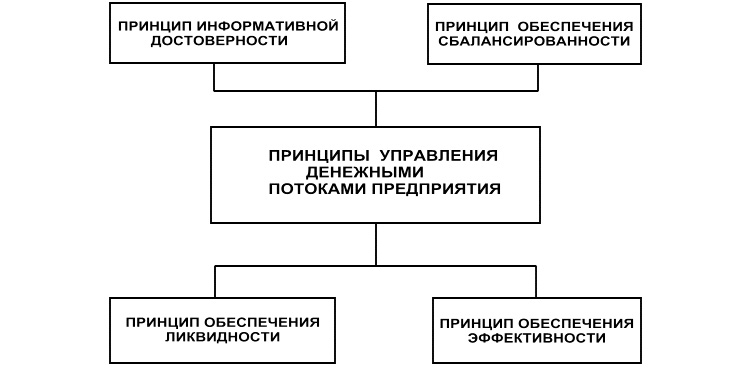

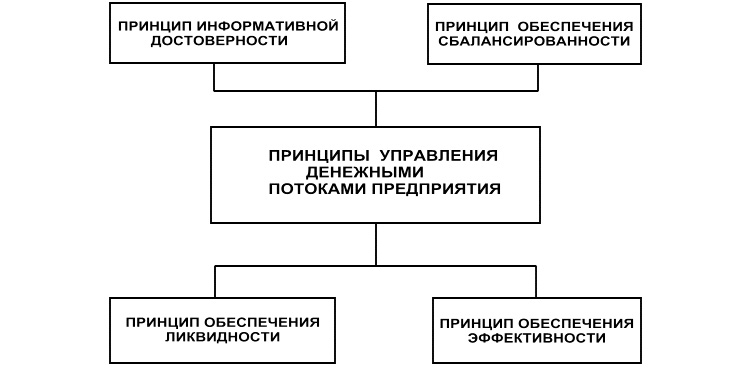

Построение системы управления денежными потоками предприятия базируется на следующих принципах:

— информативной достоверности и прозрачности;

— плановости и контроля;

— платежеспособности и ликвидности;

— рациональности и эффективности.

Основой управления является наличие оперативной и достоверной учетной информации, формируемой на базе бухгалтерского и управленческого учета. Состав такой информации весьма разнообразен: движение средств на счетах и в кассе предприятия, дебиторская и кредиторская задолженность предприятия, бюджеты налоговых платежей, графики выдачи и погашения кредитов, уплаты процентов, бюджеты предстоящих закупок, требующих предварительной оплаты, и многое другое. Сама же информация поступает из различных источников, ее сбор и систематизация должны быть отлажены с особой тщательностью, поскольку запаздывание и ошибки при предоставлении информации могут привести к серьезным последствиям для всей компании в целом. При этом каждое предприятие самостоятельно определяет формат предоставления, периодичность сбора информации, схему документооборота.

Но главная роль в управлении денежными потоками отводится обеспечению их сбалансированности по видам, объемам, временным интервалам и другим существенным характеристикам. Чтобы успешно решить эту задачу, нужно внедрить на предприятии системы планирования, учета, анализа и контроля. Ведь планирование хозяйственной деятельности предприятия в целом и движения денежных потоков в частности существенно повышает эффективность управления денежными потоками, что приводит к:

— сокращению текущих потребностей предприятия в них на основе увеличения оборачиваемости денежных активов и дебиторской задолженности, а также выбора рациональной структуры денежных потоков;

— эффективному использованию временно свободных денежных средств (в том числе страховых остатков) путем осуществления финансовых инвестиций предприятия;

— обеспечению профицита денежных средств и необходимой платежеспособности предприятия в текущем периоде путем синхронизации положительного и отрицательного денежного потока в разрезе каждого временного интервала.

Таким образом, управление денежными потоками — важнейший элемент финансовой политики предприятия, оно пронизывает всю систему управления предприятия. Важность и значение управления денежными потоками на предприятии трудно переоценить, поскольку от его качества и эффективности зависит не только устойчивость предприятия в конкретный период времени, но и способность к дальнейшему развитию, достижению финансового успеха на долгую перспективу.

Коллектив сайта БиПлан прощается с Вами, наши дорогие читатели! Надеемся, наша статья Бизнес-план: денежный поток была для Вас полезной! Успехов и удачи Вам в бизнесе!

Источник: bi-plan.ru

Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

Понятие и виды денежных потоков

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Анализ эффективности проекта обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

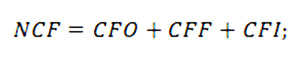

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или чистый денежный поток (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

где:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

Инвестиционная:

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.