Бизнес план инвестиции в недвижимость

- Стратегии инвестирования в новостройки и новое жилье:

- Инвестиции в коммерческую недвижимость

- Гостиничный бизнес, агрессивные стратегии инвестирования в жилье + бизнес на посуточной аренде

- Стратегии инвестирования в землю + стратегии со своим участком

- Стратегии с готовой недвижимостью (на вторичном рынке)

- Стратегии инвестирования в недвижимость с личным капиталом, не указанные в других категориях

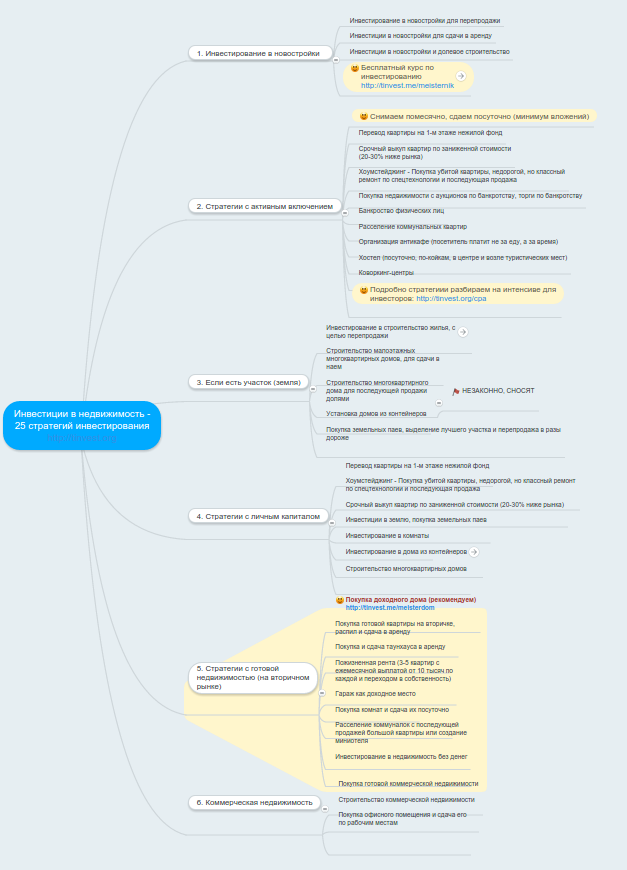

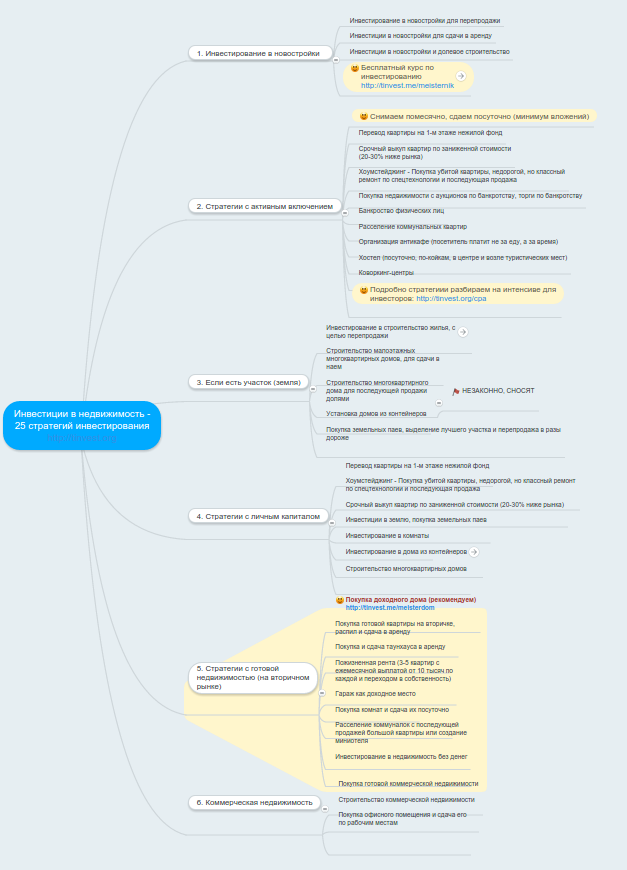

- Все стратегии инвестирования в недвижимость в одной интеллект-карте

- Лучшая стратегия инвестирования в недвижимость в 2019 году

Инвестиции в недвижимость – это, пожалуй, один из самых надежных вариантов накопления капитала и создания денежного потока. Вы не задумывались, почему в списке Forbes так много миллиардеров, которые занимаются именно ею?

Вложение денег в недвижимость – это не игра, не Forex и не торги на бирже, доход от ренты предсказуем. А благодаря инфляции стоимость зданий растет, даже не смотря на небольшие просадки во время кризиса, которые всегда отыгрываются.

Стратегии инвестирования в новостройки и новое жилье:

- новостройки для перепродажи;

- новостройки для сдачи в аренду;

- инвестиции в студии и апартаменты (очень экономный формат плюс к ликвидному жилью);

- прочие стратегии инвестирования в долевое строительство (первый этаж и перевод в нежилое и т.д);

- инвестирование в таунхаусы ;

- инвестирование в быстровозводимые модульные дома.

Безусловно, самые интересные проекты реализуются в Москве, Московской области и в крупных городах, там, где стоимость аренды достаточно высока, и есть постоянный спрос на жилье в различных сегментах. Это не мешает инвесторам из других городов находить объекты, партнеров и соинвесторов и приезжать на живые встречи. Хотя, справедливости ради, надо сказать, что и в регионах у нас достаточно кейсов с доходностью от 50 до 100% годовых.

Инвестиции в коммерческую недвижимость

Под ними подразумевается:

- покупка готовой коммерческой недвижимости с последующей сдачей в аренду;

- строительство коммерческой недвижимости для перепродажи и последующей сдачи;

- инвестирование в коворкинг-центры;

- сдача в аренду рабочих мест, мини-офисов и переговорных комнат.

Гостиничный бизнес, агрессивные стратегии инвестирования в жилье + бизнес на посуточной аренде

Несмотря на то, что арендный бизнес достаточно простой в плане организации, особенно, если это долгосрочная сделка с заключением договоров с арендаторами от шести месяцев, есть сегменты, которые требуют большого включения для управления недвижимостью. Речь идет об агрессивных стратегиях, дающих максимальную прибыль инвестору на каждый квадратный метр. Но при этом они предполагают полное включение в процесс.

Если вы сдаете по такой методике, то сложность будет расти пропорционально количеству клиентов, с которыми вам придется иметь дело. Вот список самых популярных агрессивных стратегий инвестирования:

- Арендный бизнес: снимаем помесячно, сдаем посуточно (минимум вложений)

- Управление объектами недвижимости; как сдавать квартиру посуточно?

- Хостел и мини-отель (посуточно, по койкам, в центре и возле туристических мест)

- Организация антикафе, или как сдавать недвижимость поминутно (посетитель платит за время, а не за еду)

- Сдача квартир в длительную субаренду

- Организация общежитий для рабочих

- Антиобщага (новый формат комфортного жилья для рабочих)

- Капсульный отель

Стратегии инвестирования в землю + стратегии со своим участком

- Инвестирование в строительство жилья, с целью перепродажи

- Строительство малоэтажных многоквартирных домов с последующей сдачей в аренду

- Установка домов из контейнеров на своем или арендуемом участке

- new З стратегии заработка на дачных участках

- Строительство многоквартирных домов с целью продажи долями (квартирами): осторожно! Незаконно!

- Инвестиции в землю, покупка паев, выделение лучшего участка и перепродажа в разы дороже (покупайте землю, ее больше не производят)

- Инвестирование в участки от 12 соток, межевание на 3 части по 3,5-4 сотки с дальнейшей продажей, или строительство бюджетного дома 80-100м2 из SIP-панелей

Стратегии с готовой недвижимостью (на вторичном рынке)

- Покупка доходного дома или таунхауса с последующей сдачей в аренду (рекомендуем)

- Покупка готовой квартиры на вторичке, распил и сдача в аренду

- Хоумстейджинг. Покупка убитой квартиры, недорогой, но классный ремонт по спец.технологии и последующая продажа

- Покупка комнат и сдача их посуточно

- Пожизненная рента (3-5 квартир с ежемесячной выплатой от 10 тысяч по каждой и с переходом в собственность)

- Пожизненное содержание с иждивением (не рекомендуем, этический момент, плюс высокие риски)

- Расселение коммуналок с последующей продажей большой квартиры или создание мини-отеля

- Инвестирование в недвижимость без денег

Стратегии инвестирования в недвижимость с личным капиталом, не указанные в других категориях

- Покупка недвижимости и имущества должников с торгов и аукционов по банкротству

- Банкротство физических лиц

- Покупка имущества с залоговых аукционов банков и приставов

- Срочный выкуп квартир по заниженной стоимости (20-30% ниже рынка)

- Перевод квартиры на первом этаже в нежилой фонд

- Инвестирование в гаражи

- Инвестиции за рубежом (налоговые сертификаты США, солнечная энергия и прочее)

Все стратегии инвестирования в недвижимость в одной интеллект-карте

Нажмите на картинку, чтобы перейти к карте: 35 примеров инвестирования в недвижимость

Нажмите на картинку, чтобы перейти к карте: 35 примеров инвестирования в недвижимость

Лучшая стратегия инвестирования в недвижимость в 2019 году

Конечно, каждый инвестор найдет для себя свою стратегию инвестирования. Вариантов много, как видите. А второй по популярности стала стратегия посуточной аренды недвижимости, т.к. не требует больших вложений для старта, к тому же проста в исполнении. В 2019 году большинство инвесторов в нашем проекте выбрали инвестирование в доходные дома, так как эта стратегия показала сверхвысокую доходность, плюс в некоторых случаях ее можно реализовать даже без собственных денег.

Покупка жилья — один из лучших примеров надежных вложений. Разбираемся, в какую недвижимость лучше инвестировать в 2020 году и для каких целей

Фото: Группа ПИК

Вложения в недвижимость — одни из самых популярных частных инвестиций в России. По данным ВЦИОМ, 18% россиян планируют использовать такой способ инвестирования для обеспечения своей старости. Популярнее лишь банковские депозиты (23%) или накопленные наличные средства (21%).

Это логично: вкладывая в недвижимость, инвестор покупает реальные объекты. Они устойчивы к инфляции, а их стоимость в долгосрочной перспективе стабильно растет. При достаточном начальном капитале можно вкладываться сразу в несколько объектов, что может увеличить доходы в разы. Кроме того, рынок недвижимости довольно инертен в отличие от волатильного рынка акций или валюты.

Многие считают, что вкладываться в недвижимость просто и интуитивно понятно. Но это не так — как и в любом виде инвестиций, здесь свои преимущества, недостатки, нюансы и подводные камни. В этом тексте РБК Quote расскажет о главных из них.

В каком состоянии рынок жилья сейчас?

Рынок недвижимости довольно стабилен. Главный фактор влияния на него в 2020-м — перемены в законодательстве: с 1 июля 2019 года вступили в силу поправки к 214-ФЗ «Об участии в долевом строительстве», действие которого полноценно распространили на апартаменты.

Теперь для строительства как жилых домов, так и апартаментов используются эскроу-счета, а застройщики должны вести строительство с привлечением проектного финансирования. Суть: дольщик переводит деньги на эскроу-счет в банке, банк выдает девелоперу кредит на строительство, а деньги со счета достаются застройщику только после выполнения условий, заранее прописанных в договоре долевого участия.

На большинство проектов, начатых до 1 июля 2019-го, эти правила не распространяются. Власти разрешили застройщикам вести продажи по-старому, если готовность объекта составляет не менее 30%, а количество заключенных договоров долевого участия — не менее 10%.

Однако новые стройки будут работать уже по новым законам. Плюс перемен — рискованность вложений в недвижимость снизилась, а принципы долевого строительства апартаментов стали аналогичны рынку жилья. Минус — переход на эскроу снижает доходность инвестиций в новостройки. По мнению экспертов, разница между стоимостью на стадии котлована и построенной недвижимостью вряд ли превысит 10%.

Фото: Capital Group / Facebook

Также это приведет к уходу ряда небольших девелоперов из-за сокращения их маржи и разницы между ценой на старте и при вводе в эксплуатацию. Процесс уже запущен: по данным риелторской компании «Метриум», в 2019 году на московском рынке новостроек было представлено на 23% меньше проектов, чем в 2018-м (69 против 90). В компании связали это с переходом на новую схему финансирования строительства многоквартирных домов через эскроу-счета.

Предпосылок для снижения цен в ближайшее время нет, ведь все больше новостроек будут продаваться по эскроу-счетам. По мнению аналитиков, к концу 2020 года доля проектов с продажами через эскроу увеличится с нынешних 15% до 35–40%.

Новые объекты будут изначально выходить на рынок по более высоким ценам. Все это увеличит порог входа для инвесторов и увеличит сроки окупаемости недвижимости. Больнее всего перемены ударят по апартаментам: по мнению экспертов, разница в стоимости между ними и квартирами в будущем сократится до 10%, что снизит востребованность апартаментов. Инвесторы в недвижимость не исчезнут, но их число существенно снизится из-за сокращения числа высокомаржинальных проектов.

Подстегнуть спрос может Центробанк, если в соответствии с прогнозами аналитиков понизит ключевую ставку — это положительно скажется на ипотечных ставках. В 2019-м они уже упали до 8,5–8,7% годовых. Кроме того, это также снижает доходность банковских депозитов — некоторые инвесторы могут разочароваться в них и обратить внимание на рынок недвижимости.

Насколько вообще рентабельны в России инвестиции в жилье?

Есть два основных способа получения дохода с недвижимости: аренда или перепродажа. В обоих случаях наблюдается множество нюансов. Например, аренда может быть долгосрочной или посуточной. А цену перепродажи можно увеличить несколькими способами — скажем, перевести недвижимость из нежилого фонда в жилой и наоборот, сделать ремонт, перепланировать или разделить объект на две и больше частей.

Срок возврата инвестиций варьируется. После покупки квартиры в новостройке на котловане реализовать ее можно будет сразу после ввода дома в эксплуатацию — то есть получить прибыль уже через два-три три года. Аренда же будет окупаться от восьми до 20 с лишним лет в зависимости от назначения помещения. Однако у владельца будет оставаться опция перепродажи.

Инвестиции в жилую недвижимость с целью перепродажи более выгодны, но и более рискованны. Стоимость апартаментов со стадии котлована до окончания стройки может вырасти до 30–35%, в то время как квартиры редко дорожают более чем на 20%. Исключения — проекты, где застройщики занижают цены на старте реализации из-за стремления перебить предложения конкурентов или нехватки разрешительной документации.

Что касается роста стоимости после ввода в эксплуатацию, то здесь не стоит рассчитывать на многое. Как апартаменты, так и квартиры прибавляют в цене, однако в последние годы этот рост обычно не превышает уровня инфляции и составляет около 3% в год.

Фото: Группа ПИК

А насколько выгодно сдавать недвижимость в аренду?

По оценкам аналитиков ЦИАН, доходность арендного бизнеса в России выше, чем доходность банковского депозита. Рантье может в среднем рассчитывать на 7,8% годовых, в то время как вкладчик получает около 5,8%.

Выгоднее всего сдавать жилую недвижимость в провинции — например, в Астрахани доходность аренды составляет 10,6%, а срок окупаемости — всего 9,5 года. А вот в Москве получится заработать всего 5,5% годовых. По словам риелторов, арендная доходность снижается каждый год, но инвестиции в недвижимость по-прежнему остаются одними из самых доходных.

Апартаменты лучше квартир подходят желающим получать регулярный пассивный доход от сдачи в аренду. По различным оценкам, сегодня апартаменты приносят собственникам 8–15% от их стоимости в год. Конечная цифра во многом зависит от того, сдаются они в долгосрочную или же краткосрочную аренду — посуточная сдача выгоднее, но подвержена сезонности. Даже со всеми расходами на содержание недвижимости это позволяет окупить инвестиции за восемь — десять лет.

Сдаваемая в аренду квартиру отбивается дольше: в зависимости от местоположения она позволяет собственнику получать 3–6% от своей стоимости за год. В этом случае ее окупаемость может затянуться на десятилетия. Главные факторы влияния на доходность: срок аренды и локация — наиболее конкурентоспособными являются квартиры в центре или рядом с метро. Самыми ликвидными являются небольшие квартиры — однушки и евродвушки.

Цены на аренду квартир в последнее время растут: в 2019 году они в среднем по России выросли на 5–7%. Эксперты ждут, что такая тенденция продолжится и в 2020-м. В Москве этот рост может составить до 20%. Причины — рост стоимости квадратного метра в новостройках и на вторичном рынке жилья, а также подорожание ЖКУ, увеличение взносов за капремонт и инфляция.

А чем апартаменты отличаются от квартир? Стоит ли в них инвестировать?

Некоторые считают, что апартаменты — это просто альтернативное название квартиры. Это не так. По российскому законодательству, апартаменты — это не полноценные жилые помещения, а «номера в гостинице общей площадью не менее 40 кв. м, состоящие из двух и более комнат с мини-кухней». Это определение появилось в официальных документах лишь в 2019 году — до этого юридический статус апартаментов был размыт.

Апартаменты можно условно разделить на два типа. Первый — сервисные: это готовые для проживания помещения, обслуживаемые управляющей компанией. Второй — несервисные апартаменты: по сути, это квартиры, построенные на не предназначенных для жилищного строительства участках и недоступные для оформления прописки.

Главный плюс апартаментов для инвестора в сравнении с квартирами — более низкий порог входа. В зависимости от класса апартаменты стоят на 15-25% дешевле квартир аналогичного уровня.

Апартаменты могут располагаться в жилом доме или отдельном комплексе, а также в коммерческих зданиях — например, бизнес-центрах. Также под апартаменты часто переделывают старые здания бывших промышленных предприятий. Требования к строительству апартаментов, толщине стен, инсоляции, шумоизоляции, благоустройству, транспортной и социальной инфраструктуре (школы, больницы, детсады) гораздо ниже, чем к жилым помещениям — поэтому они обходятся значительно дешевле квартир.

В плане аренды сервисные апартаменты являются интересным вложением. Управляющие компании всегда предлагают владельцам инвестиционные программы. Собственники могут заключить с УК договор, по которому те берут на себя поиск жильцов и ответственность за сохранность имущества. При этом УК либо выплачивают владельцу ежемесячную фиксированную сумму (программа гарантированной доходности), либо — прибыль от сдачи апартамента в аренду с удержанием комиссии за услуги (программа максимальной доходности).

Фото: Группа ПИК

Во втором случае накладные расходы с учетом комиссии УК эксперты советуют оценивать в 40% от платежей арендаторов. Эта стратегия более рискованная: она сильно зависит от эффективности работы и честности управляющей компании, а также локации апартаментов. В случае долгих простоев инвестор рискует даже уйти в минус, учитывая высокие тарифы на ЖКУ. В то же время никто не запрещает отказаться от контракта с управляющей компанией и сдавать недвижимость самим, как это делают владельцы квартир. Однако в этом случае заботы по поиску арендаторов и содержанию апартаментов ложатся на плечи собственника.

При этом минусов у апартаментов достаточно. В них невозможно прописаться — теоретически можно лишь оформить временную регистрацию максимум на 5 лет. На апартаменты не распространяется ряд законов и прав: например, неприкосновенность жилища, невозможность конфискации в случае банкротства, а также закон о тишине, запрещающий шуметь в ночное время. У владельцев квартир таких проблем нет: у них есть возможность регистрации, доступ к социальной инфраструктуре и на них распространяется действие Жилищного кодекса.

Собственники апартаментов вынуждены куда больше тратить на эксплуатационные расходы. Тариф на коммунальные услуги для коммерческих помещений существенно выше, чем для жилых: за тепло и электричество придется платить на 25-30% больше, за воду — примерно на 10%. Налог на недвижимость также выше. Если апартаменты гостиничного типа, то ставка составит 0,5%, если они расположены в административно-деловом комплексе — 2%. А вот для квартир она обычно составляет 0,1%.

Льгот на оплату ЖКХ и налоги у владельца апартаментов нет. Кроме того, нужно платить управляющей компании за обслуживание комплекса. Также инвестору стоит помнить, что поскольку апартаменты не считаются жилой недвижимостью, при их покупке нельзя рассчитывать на имущественный вычет и субсидии.

Какие еще расходы и риски несет инвестор в недвижимость?

Их более чем достаточно. Вкладывая в недвижимость на котловане, всегда есть риск, что объект не построят — например, по причине банкротства застройщика. Или, как минимум, сроки окончания строительства сдвинутся вправо.

Стоимость недвижимости напрямую зависит от общей экономической ситуации в стране или регионе: в случае негативных тенденций цены на жилье стагнируют или падают, люди перестают связываться с ипотекой, а застройщики начинают испытывать проблемы с финансированием. Поэтому инвестировать в недвижимость стоит в периоды хотя бы минимального экономического роста. В ином случае и без того низкая

ликвидность

недвижимости станет еще хуже.

На стоимость недвижимости могут повлиять обстоятельства, которые не всегда возможно просчитать заранее — например, строительство неподалеку крупных транспортных узлов или вредного производства. Качество работ тоже не всегда может оказаться достаточно высоким, особенно если речь идет о нежилых помещениях.

После покупки недвижимости стоит помнить про дополнительные расходы — придется оплачивать налог на недвижимость, коммунальные услуги и время от времени проводить ремонт. Последнее особенно важно, если инвестору не повезет с арендаторами.

Фото: Mike Kononov / Unsplash

В процессе продажи или покупки недвижимости теряется немало времени и денег, поскольку он сопровождается массой бюрократических операций и уплатой пошлин. Если актив необходимо продать срочно, то без значительного снижения цены сделать это практически невозможно.

Важный момент: со сдачи коммерческой недвижимости в аренду нужно платить налоги. Если вы сдаете апартаменты как физическое лицо, то придется платить НДФЛ в размере 13%. Но ставку можно снизить до 6%, если зарегистрироваться как индивидуальный предприниматель и перейти на упрощенную схему налогообложения.

Также придется уплатить НДФЛ с дохода от продажи жилой недвижимости. Чтобы освободиться от него, нужно держать в собственности не менее 5 лет — это правило действует для объектов, приобретенных после 1 января 2016. Если же сделка совершена до 1 января 2016, то этот срок снижается до трех лет. При этом при продаже раньше минимального срока можно рассчитывать на вычеты: 1 млн рублей или фактические расходы на покупку.

Купить акции ведущих застройщиков можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидный — обращаемый в деньги.

Автор:

Глеб Каланов.