Бизнес план для венчурной компании

Венчурная компания — организация (предприятие, фирма), основными товарами которой являются различного рода нововведения (инновации). Венчурные компании разрабатывают нечто уникальное в сфере технологий, маркетинга, продуктов и так далее. Они занимаются созданием новых идей, их апробацией, а далее — передачей непосредственно в производство. После завершения своих функций венчурная фирма может быть закрыта.

Наибольшую популярность венчурные компании получили в США, где уже к середине 80-х годов действующим фирмам удалось заработать капитал в размере до 15 миллиардов долларов. Что касается России, то здесь практика создания таких фирм еще на этапе становления. Первые структуры стали появляться только в 1999 году. Именно тогда была проведена большая выставка венчурных проектов, многими из которых заинтересовались потенциальные инвесторы.

Как организовать венчурный бизнес?

Открытие венчурной компании — это рисковый вид бизнеса, который не гарантирует прибыли с первых же дней работы. Статистика такова, что почти 2/3 представленных проектов (даже в случае их гениальности) не дают ожидаемого дохода. С другой стороны, если хотя бы 10-20% идей принесут успех, то можно рассчитывать не только на покрытие убытков, но и на шикарное существование.

При открытии венчурной компании нужно ориентироваться на закон об АО, а также ГК РФ (статья 103). При этом на практике лучший вариант для венчурного фонда — это регистрация ЗАО, ведь именно с такой формой можно распределить капитал между членами сообщества. В свою очередь, держатели акций будут обладать определенными привилегиями перед остальными участниками ЗАО. Если же есть желание инвестировать свои средства, то оптимальный вариант — регистрация ОАО.

Как работает венчурная компания?

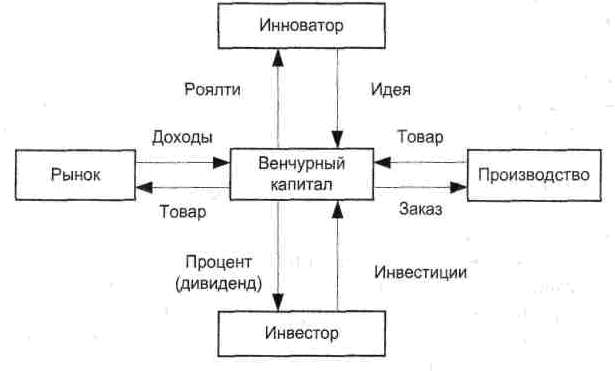

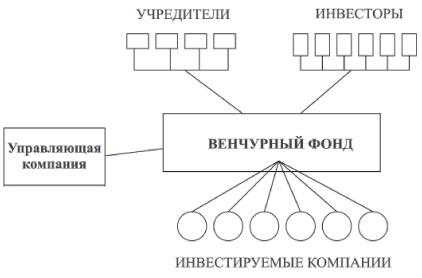

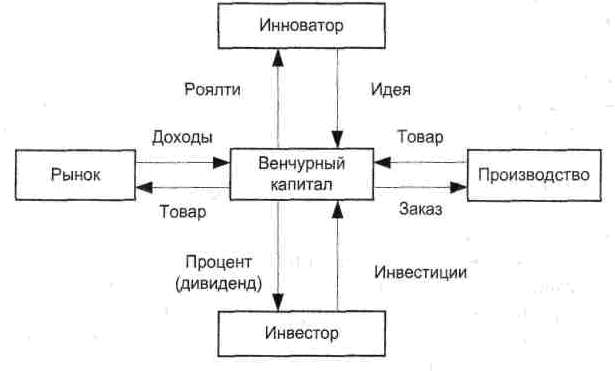

В процессе инвестиционной деятельности формируется проект, в котором принимает участие четыре стороны — управляющая компания, группа инвесторов, венчурный фонд и компания, выступающая в качестве объекта финансирования.

Почти треть всей работы фонда занимает поиск качественного предложения. Как только объект для инвестиций найден, оформляется информационный меморандум предъявляемый группе инвесторов. Получив необходимую информацию, венчурная компания формирует инвестиционное предложение и направляет его клиенту. Как только все документы утверждены, начинается работа над реализацией проекта.

Далее алгоритм действий выглядит следующим образом:

— проводится ревизия предприятия, по результатам которой могут быть проведены корректировки в объем инвестиций. Также на этом этапе возможно внесение предложений по реорганизации компании. В период проверки уделяется внимание всем направлениям — маркетинговому, технологическому, юридическому и экономическому аудиту;

— инвестируются необходимые средства. При этом венчурная компания осуществляет выкуп до 51% ценных бумаг предприятия, в которое вкладываются деньги. Это обычное дело, ведь инвестор должен контролировать объект инвестиций и держать в руках «нити» его правления;

— как только деньги поступили на счет, венчурная компания и объект инвестиций находятся в постоянном взаимодействии до момента завершения сделки. Выход из сотрудничества может происходить по-разному. К примеру, это может быть вывод ценных бумаг на фондовый рынок или реализация всех активов стратегическому инвестору.

Стоит также отметить, что сами венчурные фонды бывают двух основных видов:

1. Ограниченное партнерство («Limited partnership»). Данная форма существования представляет собой командное товарищество с ограниченной ответственностью. Здесь товарищи могут иметь полную или частичную (ограниченную) ответственность.

2. Открытая корпоративная структура («Evergreen»). Когда инвесторы входят в фирму, им выдаются акции (определенная доля компании). В дальнейшем средства накапливаются в постоянном режиме, благодаря притоку инвесторов, готовых вложить свои средства в фирму.

Как зарегистрировать венчурную компанию в РФ?

Как упоминалось, лучший вариант для такого бизнеса — регистрация ЗАО. В этом случае при организации закон выдвигает следующие требования:

1. У вновь организованного ЗАО должен быть свой учредитель. Его роль может выполнять как предприниматель (юридическое лицо), так и обычный гражданин (физическое лицо). Кроме этого, в качестве учредителя могут выступать нерезиденты. Исключения — военнослужащие и государственные чиновники.

2. Количество акционеров — не более 50 человек. Между ними и распределяется уставной капитал компании.

3. Лимит уставного капитала (минимальный размер) — 10 тысяч рублей. В качестве оплаты могу использоваться как наличность, так и движимое (недвижимое) имущество держателя акций. Порядок выплаты долей формируется в соглашении о создании АО.

4. Написание устава АО, являющегося учредительным документом организации. Что касается договора о создании АО, то он начинает действовать с момента заключения соглашения и до момента регистрации общества.

5. Круглая печать, а также название вновь образованного АО на русском языке. Обязательное условие — указание местоположения.

6. Счет в банке, который открыт на территории или вне территории РФ.

Если не вносить уставной капитал, регистрация ЗАО в юридических компаниях может обойтись в сумму около 10 тысяч рублей.

Как проходит процесс создания венчурной компании?

После регистрации можно переходить к составлению одного из наиболее важных документов фонда — Инвестиционного меморандума. Эта бумага, по сути — вспомогательный документ инвестора, устанавливающего ориентиры, цели и задачи компании.

Инвестиционный меморандум содержит в себе следующие разделы:

— бизнес-модель структуры;

— стратегию деятельности;

— организацию и юрисдикцию;

— топ-менеджмент фонда;

— структуру управления компанией;

— критерии отбора инвестиционных проектов.

С помощью меморандума инвестор может получить исчерпывающую информацию о сферах и характере инвестирования. Кроме этого, именно на базе меморандумов принимается решение о работе с тем или иным фондом.

Организация венчурной компании формируется посредством голосования, в котором принимают участие участники АО. Так, по ФЗ «Об акционерных обществах» выбор соучредителей и пайщиков осуществляется через голосование на собрании директоров. Последний, к слову, является исполнительным органом вновь созданной структуры.

В дальнейшем топ-менеджеры и инвесторы венчурных фондов создают инвестиционный комитет. Данный орган имеет ключевое значение при выборе направления развития предприятия. Все остальные должности могут распределяться посредством голосования на совете директоров.

Еще один элемент иерархии — управляющие органы. На практике их формирование осуществляется из наемных работников. Управление деятельностью всего фонда поручается одному управляющему. Он же, по сути, выполняет работу менеджера.

Одновременно с этим совет директоров путем того же голосования принимает генерального партнера. Задача последнего — контроль работы управляющего или непосредственно ответственность за процесс управления фондом. Генеральный партнер не должен вкладывать деньги в венчурные фонды или же инвестировать акции. То есть ему запрещено выступать в роли инвестора в венчурной компании.

В ряде случаев могут понадобиться дополнительные специалисты, которые будут необходимы на этапе сбора средств для фонда. Кроме этого, нужны фонду и руководители, имеющие опыт финансового управления капиталом.

Но и это еще не все. Венчурная компания нуждается в своих менеджерах, аудитах и консультантах. Вся группа сотрудников работает непосредственно над проектом и готовит его к дальнейшему вложению капитала.

В венчурной компании есть еще один негласный орган власти — консультативный совет. В России такие формирования создаются редко, а вот за рубежом подобное явление — обычное дело. Формируется такой совет из наиболее влиятельных людей, являющихся членами общества — политиков, юристов и так далее.

Как выбрать офис?

Венчурная компания работает в сфере инвестирования, где «львиную» долю деятельности занимают переговоры. Вот почему так важно организовать качественный офис, имеющий представительский класс. Одно из главных помещений в офисе — конференц-зал, в котором будут проводиться все заседания потенциальных инвесторов и членов совета директоров.

Оптимальный вариант — найти помещение в одном из бизнес-центров города, что позволит существенно сэкономить средства на аренду и переоборудование помещения. Но здесь, конечно, многое зависит от площади помещения, его обустройства (наличия мебели, оргтехники, специального оборудования) и прочих факторов.

При выборе офиса необходимо учесть, что весь штат сотрудников должен быть с комфортом размещен за своими рабочими столами. Общее число работников — около 20 человек. Сюда можно отнести генерального партнера, доверенного менеджера, юриста, секретарей, консультантов, аудитов, бухгалтеров и прочих специалистов. При этом бухгалтеру, юристу и руководящему персоналу нужны свои кабинеты. Что касается аудитов и консультантов, то их можно расположить по разным сторонам в одном помещении.

Чтобы решить все задачи по размещению персонала и получить в распоряжение все необходимые помещения, минимальная площадь офиса должна быть около 300 квадратных метров. С учетом стоимости «квадрата» площади (1200-1500 рублей) месячные затраты выльются в сумму от 360 тысяч рублей.

Первоначальные затраты и прибыль венчурной компании

Размер капитала стандартного венчурного фонда — от пяти миллионов рублей. При этом каждый член АО должен инвестировать в общий «казну» около 700-800 тысяч долларов. В дальнейшем каждый пайщик отвечает только ту сумму, которую он инвестировал в фонд компании.

Период деятельности венчурных фондов, как правило, не превышает десяти лет. Что касается проекта, то он может «прожить» намного меньше — до 6-8 лет. Практика показала, что этого периода достаточно не только для полной окупаемости инвестиций, но и для получения дохода. Минимальный объект инвестиций в средний проект составляет около 3-5 миллионов долларов. Но эта сумма может меняться в большую или меньшую сторону, в зависимости от размаха бизнеса.

Деятельность венчурного фонда не бесплатна. Здесь предусмотрена базовая ставка в размере 8-10 процентов в год, а также различные выплаты за повышение плановой прибыли фонда. Премии, как правило, укладываются в сумму 20-25% от повышения запланированной доходности.

Итоги

Открытие венчурной компании — это бизнес, подразумевающий высокий уровень риска и необходимость крупных вложений. Если же выбранный проект будет успешным, то затраты окупаются в течение нескольких лет. Важный вопрос — выбор правильного направления деятельности и качественного проекта. По статистике наиболее востребован сегодня потребительский сектор. После него — промышленное оборудование, далее — компьютеры и коммуникации.

Если же нет средств на открытие такого бизнеса или отсутствует желание рисковать, можно выбрать более перспективное направление — заняться инвестированием вместе с United Traders. В данной компании можно обучиться всем азам работы на бирже, начать зарабатывать без особого риска для своего кошелька и больших первоначальных затрат.

Венчурный бизнес – одна из рискованных, но наиболее прибыльных моделей бизнеса как в России, так и за рубежом. Он, с одной стороны, может в десятки раз приумножить денежные вложения, с другой стороны, согласно статистике, только один из десяти стартапов оказываются прибыльным.

Определение венчурного бизнеса

Понятие «венчурный бизнес» появилось в русскоязычной среде благодаря переводу с английского языка слова «venture» и подразумевает собой рискованное начинание в сфере инновационного бизнеса. Часто эту модель бизнеса так и называют венчур, особенно в инвесторском обиходе. Данный тип бизнеса базируется на научно-технологических достижениях и тщательных маркетинговых исследованиях. Сам венчур имеет истоки основания за рубежом, а в роли формы инвестирования на российской бизнес-арене начал развитие сравнительно недавно. В основном, венчурный бизнес трансформирует зачаточную инновационную идею в полноценный бизнес, проведя ее через ряд маркетинговых, финансовых и научно-технических тестов.

Организация венчурного бизнеса дает команде стартапа и инвесторам получить возможность в десятки раз увеличить сумму начальных инвестиций.

Преимущества и недостатки

Инвестор, финансируя стартап, с одной стороны, не ожидает быстрого результата от проекта, понимая его товарную инновационность и нешаблонность бизнес-планирования. С другой стороны, такая лояльность инвестора к длительности развития бизнеса вполне объяснима. Венчур существенно приумножает капитал, порой даже в десятки раз.

Чаще всего, инвестирование в подобный проект делается с практической целью ― продать свою часть компании, когда она значительно повысится в цене. Можно сказать, что это стратегически запланированная перепродажа доли бизнеса.

Цель инвестора ― масштабировать компанию, либо запустить ее, если она находится на зачаточной стадии. Поэтому будет отлично, если и команда стартапа, и инвестор компетентны в области создаваемого бизнеса. Так, если бизнес касается IT-предпринимательства, будет большим плюсом наличие в команде стартапа «крупных игроков» в сферах программирования или интернет-маркетинга. Будет большим плюсом также, если инвестор имеет опыт работы со стартапами данной области или уже является основателем крупной IT –компании. В таком случае он инвестирует в компанию не только денежные средства, но и накопленный опыт.

Справка. Инвестор выдвигает особые требования к команде, которая занимается венчурным бизнесом. Часто он готов взять по-настоящему интересную идею с квалифицированной командой стартапа, даже если бизнес находится на зачаточной стадии. Команде для обращения к инвестору следует проработать бизнес- план, подробно изучив имеющихся конкурентов на рынке сбыта.

Плюсы:

- Венчурный проект может привлечь нужные инвестиции для осуществления рискованных, но перспективных проектов и именно тогда, когда другие источники инвестиций недоступны;

- Инвестиции на осуществление стартапа выделяются без залогового обеспечения. Софинансирование обычно проводится в сжатые сроки;

- Вложение в венчурный инвестиционный бизнес не несет в себе выплат дивидендов, процентов и другого.

Минусы:

- Команда должна предоставить существенные конкурентные преимущества и инновационную идею;

- Инвесторам выделяют фиксированную и неоспариваемую долю в уставном капитале, которая гораздо больше, чем при модели другого инвестирования.

Кто инвестирует в рискованные бизнес-идеи?

Субъекты, которые вкладывают инвестиции в рисковые предприятия в области инновационного предпринимательства, делятся на три вида в зависимости от условий капиталовложения и процесса рассмотрения заявки на софинансирование.

- Бизнес-ангелы ― наиболее лояльные инвесторы, владельцы глобальных фирм. Обычно одна из благотворительных целей «бизнес-ангелов» – развитие на российском рынке ниши данного стартапа. Их инвестиционные вложения в обмен на фиксированный процент компании в акционерном капитале выдвигаются в роли выгодного источника денежных инвестиций для только зарождающихся организаций.

- Венчурные фонды ― это довольно крупные фигуры инвестиционного бизнеса, которые готовы сотрудничать с новаторскими проектами даже в условиях риска. Чаще всего это объединение венчурных инвесторов, которыми руководит единая цель ― поддержка стартапов.

- Корпоративные инвесторы ― крупные инвестирующие объединения, наиболее крупная организация по вложению средств в венчурные проекты. Как правило, сумма финансирования в новаторские проекты здесь выше.

Венчурный бизнес в России

Чтобы в РФ успешно реализовался венчурный проект, нужны не только инвестиции, но и упорядоченная система поддержания инновационных проектов. Создание Российской Венчурной Компании привело к увеличению инновационных продуктов и моделей продаж на российском рынке.

Основная цель РВК – распространение новых венчурных фондов, их популяризация и управление ими, а также развитие и поддержание необходимых условий для рационального вкладывания денежных средств в новаторские проекты.

Роль РВК для российских венчурных проектов:

- вложение средств в научно-технологические разработки в отрасли медицины, биотехнологий, информационных, интеллектуальных систем, энергосбережения, космонавтики, энергоэффективности и авиации;

- российские инвесторы опасаются инвестировать стартапы на начальном этапе развития проекта, РВК же протягивает руку помощи развивающимся стартапам;

- регулярно организует мероприятия ,в которых крупные инвесторы, приехавшие из любой страны, могут обмениваться накопленным опытом прочитать доклад о высокодоходных проектах;

- российские новаторы не знают, как выращивать идеи, они не понимают, как продавать их. Поэтому РВК обучает молодых ученых основам IT и научно-технологического инновационного ведения бизнеса. Так инвесторы и инноваторы приучаются находить подход друг к другу;

- РВК настолько масштабная организация, что может привлекать зарубежные корпорации для развития проектов.

Успешные примеры стартапов

Наиболее интересным примером венчура в России является компания Яндекс. Одним из первых инвесторов, поверивших в успех развития проекта и вложивших деньги в 1999 году были ru-Net Holdings и Tiger Global.

Известная компания «Яндекс» до момента инвестирования занимала четвертое место среди конкурентов подобной ниши. Доход компании составлял около 70 тысяч долларов в год, а в 2008 году полная сумма дохода компании составила 300 миллионов долларов.

Еще пример взрывного стартапа – популярная компания СТС, которая привлекла почти 346 миллионов долларов софинансирования, когда стоимость акций составила 2 миллиард долларов. Главными акционерами развивающемуся стартапу стали: ABH Holdings Corporation (31% акций), MTG Broadcasting AB (43%) и прочие довольно крупные компании, поверившие в успех организации.

Венчур имеет как ряд преимуществ, так и недостатков. Прежде чем построить по-настоящему успешный бизнес следует создавать, тестировать новаторские идеи, соответствовать запросам рынка.

Заказать бизнес план

Сергей Васильев — управляющий партнер венчурного фонда Starta Capital, инвестор с огромным стажем и опытом стартап-хантинга. Причем не только на российском рынке: его фонд запустил стартап-акселератор в Нью-Йорке и с тех пор активно работает на американском рынке, интегрируя стартапы из России и всего постсоветского пространства в американскую рыночную среду.

Сергей рассказал Анастасии Чернецкой и читателям InnMind о том, какие стартапы интересны инвесторам в целом и ему в частности, как происходит отбор проектов в венчурных фондах, нужен ли стартапу бизнес-план и что такое «трекшн», что происходит на российском и мировом венчурном рынке и многое другое, что дает представление о логике венчурных инвесторов и их подходах при отборе стартапов. Впрочем, читайте сами:

— Какие инновационные отрасли сегодня в тренде для инвесторов?

— Одним из сегодняшних отраслевых трендов продолжает оставаться IT, в том числе наукоёмкий и высокотехнологичный сегмент, например, робототехника, искусственный интеллект, машинное обучение.

Несколько лет назад были такие разговоры, что IT – это очередной пузырь, что IT-проекты вызовут временный интерес и скоро будут никому не нужны. На деле вышло все совсем не так. Сейчас, замечаю, становятся популярны стартапы с хорошей технологической срставляющей внутри. Иными словами, в IT отрасли наблюдается тренд на усложнение решений.

— И как долго будет сохраняться этот тренд и интерес инвесторов к IT в целом?

— Я думаю, что IT будут интересны всегда. IT-отрасль очень динамична, постоянно меняется и трансформируется, появляются все новые разработки и сервисы.

— На какой стадии стартапы представляют наибольший интерес для венчурных инвесторов?

— По моим ощущениям, инвесторам все более становятся интересны стартапы на ранних стадиях. Это объясняется прежде всего тем, что мало проектов доживает до зрелой стадии. И денег, которые инвесторы готовы дать проекту зрелых стадий, гораздо больше, чем самих этих проектов на рынке. Поэтому, неизбежно, фокус инвестиционного рынка перемещается в стадии пораньше. Но следует также понимать, что ранние стадии существенно отличаются от зрелых, поэтому чтобы работать с ними нужна определенная компетенция и экспертиза.

— Вернемся непосредственно к вопросу принципов инвестирования в стартапы. Как работает Ваш фонд, чем его подходы отличаются от остальных и как происходит отбор проектов?

— Наш фонд является инвестором ранней стадии. Что касается концепции инвестирования, то, если посмотреть, существует два подхода к инвестированию на ранних стадиях.

Первый подход – когда инвестор инвестирует в большое количество стартапов. По теории вероятностей, определенный процент стартапов, как правило около 10%, «выстрелит», и прибыль от них перекроет неудачу тех стартапов, которые оказались не успешными.

Второй подход, который ближе нам, основан на проведении тщательного отбора стартапов. В следствии долгой и кропотливой процедуры отбора и последующей работы со стартапами, количество «выстреливающих» стартапов становится более 80%.

При первом подходе вероятность успеха 10 процентов, но и издержки на отбор проектов довольно небольшие. Это позволяет инвестору масштабировать вложения, то есть проинвестировать в большое количество стартапов и при этом минимизировать затраты времени, денег и сил на отбор. Во втором подходе, который используем мы, все наоборот: тратится много сил и энергии на отбор проектов, но и вероятность успеха каждого проинвестированного стартапа гораздо выше.

Пропагандируя такой подход, мы имеем серьезную процедуру отбора, придуманную нами и опробированную на практике, которая состоит из нескольких этапов. На первом этапе работаю с проектами я. Условно говоря, это быстрый отбор, своего рода скоринг, который представляет из себя сбор первичной информации о проекте. По результатам этой процедуры принимается решение о дальнейшей работе со стартапом.

После первого этапа, стартап переходит на рассмотрение моей коллеге, Людмиле Голубковой, она уже более детально изучает стартап. Людмила применяет свою авторскую методику анализа стартапа. Если Людмила убедилась в том, что стартап инвестпривлекателен, мы приступаем к третьему этапу отбора, которым занимается директор нашего фонда, Алексей Гирин.

Все это конечно отнимает много времени и сил, но зато такая модель отбора позволяет минимизировать количество неудачных инвестиций в портфеле.

— С моделью отбора понятно, а что насчет критериев отбора? Многих основателей стартапов интересует вопрос как понравиться венчурному инвестору, как правильно писать бизнес-план и пр..

— Мы инвестируем на ранних стадиях, поэтому бизнес-план нам интересен постольку-поскольку. Все дело в том, что на ранних стадиях финансовые показатели, отражаемые в том числе в бизнес-плане имеют небольшое значение, потому что на этой стадии толком еще нет финансовых показателей как таковых. Все планы основателей в ближайшем будущем могут меняться и корректироваться. Финансовые показатели приобретают смысл лишь на поздних стадиях жизни стартапа.

На ранней стадии нас интересуют совсем другие вещи: например, новизна разработки в случае наукоемкого или высокотехнологичного стартапа, обоснованность бизнес-модели. Интересует команда и её опыт. Приветствуется, когда основатели имеют опыт построения и успешной реализации бизнеса. Костяк команды должен быть уже сформирован.

— То есть обязательно нужен положительный опыт запуска стартапов?

Отнюдь. Опыт может быть как удачным, так и неудачным. Это оценивается по-разному и, могу сказать, бывают такие неудачные опыты, что на самом деле оказываются лучше и полезнее, чем удачные. Но речь идет не только об опыте предыдущих стартапов, также оценивается опыт касательно работы с текущим проектом. Это называется «трэкшен».

До того, как стартап обратился к инвестору, у него уже есть какая-то история жизни – трекшен, И нам интересно знать об этом как можно больше: что команда делала до встречи с нами, как быстро развивались, какие перед стояли вызовы, как быстро и эффективно решались проблемы и пр. Заметьте, из всего перечисленного нет ничего про финансы и бизнес-планирование.

— Получается, что многие основатели не совсем понимают, какая именно информация интересует инвестора?

— Увы, часто бывает что да.

— Если говорить об инвестиционном фокусе – какие проекты интересуют Starta Capital?

— Нам интересны наукоемкие и высокотехнологичные IT стартапы. Кроме фонда у нас есть акселератор в Нью-Йорке – Starta Accelerator, для него мы ищем, стартапы, не сколько с наукой, но с бизнес-изюминкой внутри и имеющие потенциал масштабирования на рынке США.

— А можете привести пример проекта, в который уже инвестировали?

— Пример из портфеля: компания Navigine. Стартап занимается in-door навигацией (навигация внутри помещения). В старатпе есть серьезная научная база, команда основателей — выпускники МГУ, молодые кандидаты физ.-мат. наук. Их алгоритм in-door навигации одни из самых лучших в мире. Продукт продается на мировом рынке и вызывает интерес зарубежных игроков IT-отрасли.

— Звучит впечатляюще! А как насчет примера проекта из акселератора, где нет науки, но есть изюминка в плане бизнес-модели?

— В качестве такого примера могу привести стратап, решающий проблему мотивации детей в обучении. Суть стартапа состоит в том, что когда ребенок смотрит на планшете или на телефоне мультфильмы, между видеороликами вставляются различные задания, например по математике, и для того, чтобы посмотреть следующий ролик, ребенку нужно это задания решить. На эту модель привязываются механизмы, связанные с онлайн-покупками. Например, если ребенок выполнил определенное количество заданий, ему дается звездочка, а, в случае накопления определенного количества звездочек, он может обменять их на игрушку в интернет-магазине. Т.е. ребенок, помимо тренировки в решении образовательных задач развивает в себе навыки принятия решения и взвешенного подхода к выбору, в данном случае игрушек. Покупка игрушки может проходить без постоянного контроля родителя, магазины-партнеры сервиса предоставляют свой ассортимент онлайн и позволяют осуществить доставку. Всего лишь нужно один раз ввести данные, например, адрес доставки, ценовой диапазон предлагаемых игрушек и др.

Этот проект идеально подходит для американского рынка, где существует соответствующая культура покупок. Бизнес-модель ориентирована на то, что родители так или иначе тратят определенное количество денег в год на игрушки для своих детей, и, даже при интенсивном занятии и прохождении этих заданий, покупки не превысят ту сумму, которая комфортна родителю.

— Т.е получается, что Вас интересуют «приземленные» проекты, которые связаны с IT и понятны обычному обывателю.

— Если мы говорим про Нью-Йоркский акселератор, то чаще всего так и есть, так как именно такие проекты имеют потенциал быстро «выстрелить» на американском рынке.

— Сформулируйте основные условия успешного стартапа, какие ошибки чаще всего совершают стартаперы и как их избежать?

— Это структурный и серьезный вопрос, поэтому остановлюсь на базовых моментах. Основатель стартапа должен быть готов к длинному тяжелому пути, много работать и, главное, понимать, чего они хотят добиться и куда в результате прийти. Это про то, что нужно иметь план, а не хаотично что-то делать. Так же полезно уметь слушать и слышать окружающих людей, потенциальных потребителей, игроков рынка, «анализировать полученный feed-back. Что еще нужно для успеха – это, конечно, команда, которая может пройти весь этот путь вместе с основателем. Нужно постоянно держать «нос по ветру», понимая, что все очень быстро меняется.

— Мы часто видим случаи, когда стартапы тратят много времени на поиск инвестора, на самом деле, не имея острой необходимости в инвестициях. Помогите сформулировать правило, когда стартапу следует обращаться к инвесторам и когда делать этого не нужно?

— Это очень актуальный вопрос: венчурные деньги — самые дорогие деньги, и потому, если есть возможность обойтись без инвестиций, то лучше обойтись без них. Если без инвестиций обойтись невозможно, нужно идти за деньгами, ничего не поделаешь. Инвестиции очень часто привлекаются для масштабирования. Т.е. масштабирование – это как раз тот самый процесс, который без инвестиций часто невозможен, поскольку здесь нужны большие вливания денег со стороны.

Кроме масштабирования есть другие важные процессы, как правило требующие инвестиций. К примеру, это часто создание прототипа или продукта, на основе которого можно делать тестовые продажи, особенно в случае наукоёмких решений. Также, инвестиции часто нужны для выхода на зарубежный рынок.

Не редко, запуская стартап, основатели пытаются привлечь государственные деньги: гранты и субсидии. Это очень правильно, на мой взгляд, но, главное не увлекаться такого рода «бесплатными» деньгами. Как бы то ни было, обычно деньги все равно заканчиваются, и в такой момент нужно понимать, на какой ты находишься стадии и на что нужны дополнительные средства.

Обращаясь к инвестору, необходимо обосновывать запрашиваемые инвестиции, а именно, для каких конкретных шагов и целей они привлекаются. Приходить к инвестору и говорить «мне просто нужны деньги, потому что закончились» – это несерьезно. Другое дело, когда приходит стартап и говорит: «я сделал три шага, мне нужен сделать четвертый, но деньги заканчиваются, не успею» — на основе этого можно уже вести диалог, обсуждать и оценивать. насколько планируемый шаг адекватен – неадекватен, нужен – не нужен, определить его стоимость. Только тогда можно о чем-то договорится с инвестором.

Вообще, инвестиции лучше искать заранее, не в последний момент, когда завтра уже кассовый разрыв. Инвестиции – дело серьезное и продумывать процесс их привлечения нужно заранее.

— Еще вопрос: чем конкретно Ваш фонд может помочь стартапу кроме денег? Понятно, что основной поток стартапов приходят за деньгами, но многим из них также нужна поддержка со связями, консультации, менторская помощь и пр.

— Помимо денег, мы даем, так называемый «smart». А именно, мы помогаем выстроить конструкцию компании, которая будет жить долго, и на основе которой будут приходить следующие после нас инвестиции. На основе этой конструкции можно будет выйти на зарубежные рынки, сделать первые продажи и т.д. Другими словами, мы помогаем основателю стартапа закладывать фундамент его компании, чтобы он был прочным и устойчивым к разным вызовам современного конкурентного мира. Такие инвесторы на венчурном сленге называются «smart money», в переводе с английского «умные деньги».

— Продолжая тему трендов в инвестиционной отрасли, что еще сейчас происходит на рынке?

— Какое-то время назад стали набирать популярность синдикативные инвестиции. Инвесторы, чтобы разделить риски, скидываются деньгами так, чтобы в сумме набралась необходимая сумма, затем инвестируют. Этот тренд порождает изменения в законодательстве во многих странах, и даже в том числе и в России. Появляются больше юридических и организационных механизмов для инвестирования.

— Инвестиционная среда в России очень молода, однако многие инвесторы считают, что у нее есть большие перспективы. Как Вы оцениваете отечественный инвестиционный рынок и какие на нем заметны тренды?

— Локальные тренды на инвестиционном рынке напрямую связаны с общими экономическими трендами. Очевидно, что мы движемся в сторону глобализации: Россия постепенно начинает играть все более весомую роль на мировом инвестиционном рынке. И поэтому, мне кажется, туда же устремлен и российский венчурный рынок.

Конечно, все получится, но не сразу. Конечно, мы еще какое-то время будем продолжать занимать маленькую долю рынка и быть в «догоняющей» позиции. Но со временем, уверен, можем стать более заметным игроком на мировой инвестиционной арене.

— А как обстоят дела в правовом поле, насколько защищены инвестиции и инвесторы в Российском законодательстве?

— Что касается юридических аспектов, законодательство в России пока не столь развито, чтобы полноценно осуществлять венчурные сделки. Это неизбежно ведет к тому, что российский инвестор уходит в правовое поле США или других, развитых в этом направлении, стран.

Многие стартапы ошибочно считают, что инвестор всегда может защитить себя, и даже при необходимости все отнять у основателей. На самом деле это совсем не так. Часто, инвестор – самый незащищенный участник. Инвестор дает деньги и может их потерять, причем не только из-за провала стартапа – это как раз естественный риск, на который идет венчурный инвестор, но и из-за недобросовестности основателей.

— Как избежать всего этого? Регулировать законодательство и вносить изменения?

— Безусловно, необходимо улучшать законодательство. А до этой поры приходится уходить в то юридическое пространство, где права инвестора хорошо защищены.

— Как по-Вашему, отразился ли финансовый кризис на российском и мировом рынке стартапов?

— Считаю, что отразился. Наступил новый этап, инвесторы переосмысливают свою деятельность, кто-то начал находить себя в венчуре, а кто-то понял, что нужно уходить на другие географические рынки или вовсе перестать заниматься венчурными инвестициями. Если брать Россию, то санкции и кризис, безусловно, спровоцировали отток финансов из страны. Однако не скажу, что это фатально изменило рынок, негативные последствия оказались не убийственными.

— Как Вы относитесь к мнению, что в России совсем туго с инновационными проектами, в особенности по сравнению с западным, в частности американским рынком?

— На этот вопрос нет однозначного ответа. С инновациями в России было всегда было хорошо, в том плане, что Россия – инженерная страна. Всегда было и будет достаточное количество людей, которые что-то придумывают, что-то изобретают, создают хорошую и полезную технологию. Поэтому, что касается самой инновационности, т?