Бизнес план для получения банковской гарантии

Здравствуйте, уважаемый(ая) коллега! В этой статье речь пойдет о получении банковской гарантии. Эта тема актуальна для большинства участников закупок, которые стали победителями в государственных торгах, либо хотят использовать БГ в качестве обеспечения заявки. По этой причине я постараюсь максимально подробно рассмотреть все этапы получения БГ, и дам вам пошаговый алгоритм, который позволит безболезненно преодолеть каждый этап. Информации будет достаточно много, поэтому можете сделать себе чашечку кофе и уделить изучению статьи 10-15 минут. И так, поехали…

Содержание:

1. Понятие банковской гарантии

2. Виды банковских гарантий

3. Способы получения гарантии

Способ №1 — Классический

Способ №2 — Ускоренный

Способ №3 — Электронный

4. Дополнительные условия предоставления банковской гарантии

5. Документы для получения банковской гарантии

6. Особенности банковской гарантии

7. Как выбрать банк?

8. Алгоритм получения банковской гарантии

Действия участника закупки по оформлению БГ

Действия участника закупки после оформления БГ

9. Сколько стоит банковская гарантия? + пример расчета стоимости

1. Понятие банковской гарантии

В прошлой своей статье я уже давал определение БГ, думаю, не будет лишним ещё раз его повторить.

Банковская гарантия (БГ) — это письменное обязательство банка (гаранта) уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования об ее уплате.

2. Виды банковских гарантий

На приведенной ниже схеме представлены виды банковских гарантий, которые в настоящее время доступны для получения.

Гарантии могут подразделяться:

- по своему назначению (гарантии платежа, гарантии исполнения, тендерные гарантии, гарантии возврата авансового платежа, таможенные гарантии и гарантии коносамента);

- по обеспечению (покрытые и непокрытые);

- по условиям выполнения платежа (условные и безусловные);

- по характеру (отзывные и безотзывные).

Гарантии платежа обеспечивают полную своевременную оплату предоставленных услуг, выполненных работ или поставленных товаров принципалом (покупателем) бенефициару (продавцу). Т.е. если товар поставлен или работа/услуга выполнена, а оплата в установленный договором срок не получена, то бенефициар (продавец) имеет право обратиться с письменным заявлением к гаранту (банку), выдавшему данную гарантию. А гарант в свою очередь должен произвести оплату бенефициару в размере установленной гарантийной суммы.

Гарантии исполнения обеспечивают надлежащее исполнение продавцом (принципалом) своих обязательств по оказанию услуг, выполнению работ или поставке товара. Целью гарантии является компенсация убытков покупателя (бенефициара). Гарантия используется для заверения покупателя о надлежащем исполнении обязательств по контракту либо победителями торгов для обеспечения исполнения контракта.

Тендерные гарантии предназначены для обеспечения обязательств участников тендерных торгов перед заказчиками.

Гарантии возврата авансового платежа обеспечивают надлежащее выполнение обязательств продавцов перед покупателями. Данные гарантии предназначены для получения подтверждения о целевом использовании аванса, предоставленного продавцу.

Таможенные гарантии помогают оптимизировать взаимодействие между таможенными органами и участниками торговых операций. Данный вид гарантий обеспечивает получение рассрочки или отсрочки уплаты различных таможенных сборов и платежей.

Гарантии коносамента используются для обеспечения обязательств грузоперевозчика в случае, если он передал товар без коносамента, то есть без документа, подтверждающего права на указанный товар.

Примечание: Коносамент – это стандартный документ, выдаваемый перевозчиком груза грузоотправителю после приёма груза к перевозке. Используется при перевозке грузов в международном сообщении, служит доказательством приёма груза и удостоверяет факт заключения договора, является товарораспорядительным документом, предоставляющим его держателю право распоряжения грузом.

Покрытые банковские гарантии это гарантии, которые выдаются только при условии внесения принципалом денежных средств на счет покрытия.

Непокрытые банковские гарантии это гарантии, которые выдаются при условии предоставления принципалом залогового имущества (депозит, недвижимость, транспорт).

Условные банковские гарантии это гарантии, которые выплачиваются банком (гарантом) на основании письменного требования бенефициара, но с условием, что тот выполнил свои обязательства по гарантии и предоставил документы, подтверждающие это: счета, акты выполненных работ, накладные и т.д.

Безусловные банковские гарантии это гарантии, которые выплачиваются банком (гарантом) на основании письменного требования бенефициара без выполнения иных условий и предоставления дополнительных документов.

Отзывные банковские гарантии это гарантии, которые в любой момент времени могут быть изменены либо аннулированы банком (гарантом) в соответствии с поручением принципала без обязательного оповещения бенефициара. В случае, если бенефициар предъявил свои требования по выплате денежной суммы, то банк (гарант) уже не имеет права отозвать банковскую гарантию.

Безотзывные банковские гарантии это гарантии, которые не могут изменяться и аннулироваться без согласия бенефициара.

3. Способы получения гарантии

Условно можно выделить три способа получения БГ:

Способ №1 — Классический

Данный способ применим, когда возникает необходимость оформить БГ на крупную сумму (ориентировочно от 20 млн. рублей) или установить максимальный лимит на выдачу гарантий. Также классических способ выдачи БГ применяют банки, которые не имеют в своей линейке продуктов специальных программ по ускоренной выдаче гарантий.

Способ №2 — Ускоренный

Ускоренным способом выдачи БГ пользуются банки, которые заинтересованы в привлечении новых клиентов. Для этих целей они создают специальные программы с ускоренной процедурой одобрения и выдачи БГ. Такие программы устанавливают четкие требования «на входе», фиксированный и упрощенный перечень необходимых документов, а также согласованные действия между отделами банка. Такой подход даёт возможность быстро рассмотреть заявку и сократить срок выдачи БГ до 5 дней. Однако суммы по БГ, которые выдаются таким способом, как правило, не превышают 10-15 млн. рублей.

Способ №3 — Электронный

Электронный способ выдачи БГ подразумевает возможность клиента предоставлять в банк документы, заверенные электронной подписью (ЭП). Банковская гарантия также предоставляется в электронном виде с использованием электронной подписи. Такой способ позволяет сократить временные расходы на сбор и предоставление в банк необходимого пакета документов в бумажном виде. Срок выдачи БГ с использованием данного способа составляет не более 4 рабочих дней. Однако помимо плюсов есть и свои минусы. Сумма по БГ, выданной таким способом, обычно не превышает 3-5 млн. рублей по одной гарантии и не превышает 10 млн. рублей по общей сумме действующих гарантий, выданных одному клиенту.

4. Дополнительные условия предоставления банковской гарантии

Зачастую многие банки устанавливают дополнительные условия предоставления БГ, о которых стоит знать.

Залог (депозит)

В настоящее время выдача БГ, как правило, обходиться без залогов и депозитов. Этот инструмент используют лишь при неудовлетворительном финансовом состоянии компании или когда обороты компании не соответствуют величине гарантии. Т.е. можно сделать вывод о том, что БГ без залога и обеспечения это не миф, а существующая реальность. Однако для большинства представителей малого и среднего бизнеса предельной суммой такой гарантии будет 500 — 700 тысяч рублей.

Открытие расчетного счета в банке-гаранте

Для некоторых банков открытие расчетного счета и проведение оборотов по нему является обязательным условием для выдачи БГ, у других это требование отсутствует. Стоит отметить что предоставление БГ без открытия счета — распространенное явление, но в большинстве случаев это касается выдачи БГ на сумму, не превышающую 10-15 млн. рублей.

Поручительство собственников компании

В настоящее время подавляющее большинство банков устанавливают такое требование как обязательное при выдачи БГ. Но такое требование более удобно, нежели требование о внесении залога или депозита и для большинства клиентов оно является вполне приемлемым.

5. Документы для получения банковской гарантии

Ниже приведен перечень документов, которые запрашиваются банками для выдачи гарантии. Данный перечень не претендует на звание исчерпывающего, т.к. у каждого банка он может быть своим, в зависимости от установленных требований. И так, какие же документы запрашиваются чаще всего? Это:

1. заявление по форме банка о предоставлении банковской гарантии;

2. сведения о компании (лице), которой выдается БГ (анкетные данные);

3. копии уставных, учредительных, идентифицирующих документов (ИНН, ОГРН) компании (лица), которой выдается БГ;

4. выписка из ЕГРЮЛ (ЕГРИП), полученная не ранее чем за 30 дней до даты подачи заявления о предоставлении гарантии;

5. копии документов, подтверждающих полномочия руководителя компании, которой выдается БГ (протокол об избрании директора и приказ о вступлении в должность);

6. копии документов о подтверждении полномочий иных лиц, осуществляющих действия от имени компании (лица), которой выдается БГ;

7. бухгалтерская отчетность

- для организаций, применяющих общую систему налогообложения (бухгалтерский баланс — форма №1; отчет о финансовых результатах — форма №2);

- для организаций (ИП), применяющих упрощенную систему налогообложения (налоговая декларация по УСН за последний завершенный год, выписка из книги учета доходов и расходов);

- для ИП, применяющих общую систему налогообложения (налоговая декларация 3-НДФЛ).

8. реестровый номер закупки, конкурсная документация, протокол признания победителем, проект контракта;

9. иная информация и документы по требованию банка.

Часть документов из приведенного перечня, например, справки из налоговой или выписка из ЕГРЮЛ (ЕГРИП), нужны банку в актуальном состоянии. Для их получения требуется определенное время. Поэтому, если вы активно принимаете участие в тендерах, то рекомендуется регулярно обновлять эти документы, чтобы потом не тратить ваше драгоценное время на их получение.

Важно! Если вам предлагают получить БГ всего по нескольким документам, то, скорее всего, это неофициальная (серая) банковская гарантия.

6. Особенности банковской гарантии

- Субъекты. В качестве гаранта может выступать лишь банк, иное кредитное учреждение или страховая организация (ст. 368 ГК РФ).

- Возмездность банковской гарантии. За выдачу БГ принципал уплачивает гаранту вознаграждение (п. 2 ст. 369 ГК РФ).

- Независимость БГ от основного обязательства. Предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство (ст. 370 ГК РФ).

- Безотзывность БГ. Банковская гарантия не может быть отозвана гарантом, если в ней не предусмотрено иное (ст. 371 ГК РФ).

- Непередаваемость прав по БГ. Принадлежащее бенефициару по банковской гарантии право требования к гаранту не может быть передано другому лицу, если в гарантии не предусмотрено иное (ст. 372 ГК РФ).

Согласно требованиям к БГ она может быть оформлена двумя способами:

- на бумажном носителе в письменной форме;

- в виде электронного документа, соответствующего установленным действующим законодательством требованиям.

7. Как выбрать банк?

Перечень банков, имеющих право выдавать банковскую гарантию в рамках 44-ФЗ, сильно сократился. Актуальный перечень банков можно найти на сайте Минфина России по адресу: https://www.minfin.ru/ru/perfomance/tax_relations/policy/bankwarranty/. По состоянию на 31.05.2017 года в этом списке находятся 279 банков. Этот перечень ежемесячно обновляется. Но, даже имея перед собой перечень актуальных банков, не всегда понятно в какой из банков стоит обращаться за получением гарантии. Есть несколько вариантов решения данного вопроса:

Первый — обратиться в свой банк, в котором у вас открыт расчетный счет (при условии, что ваш банк есть в данном перечне);

Второй — узнать в каких банках получали БГ другие участники закупок;

Третий — самостоятельно зайти в реестр банковских гарантий на сайте www.zakupki.gov.ru и проанализировать размещенные в нем гарантии;

Четвертый — обратиться к брокеру.

При выборе банка также обращайте внимание на регион его присутствия. Как правило, банки работают только с клиентами из своего региона. Однако есть исключение из этого правила — электронные банковские гарантии. Такие гарантии могут выдаваться клиентам из любых регионов РФ.

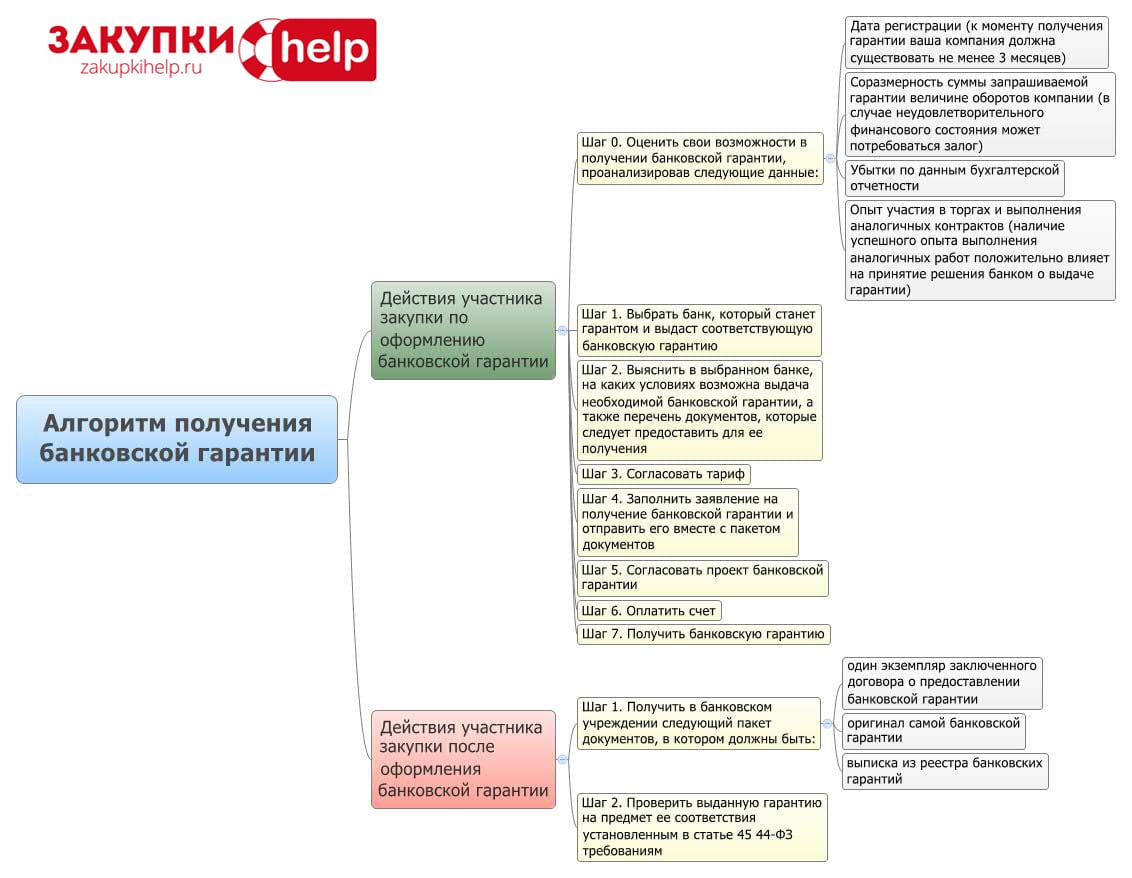

8. Алгоритм получения банковской гарантии

Действия участника закупки по оформлению БГ

Шаг 0. Оценить свои возможности в получении банковской гарантии. Для этого необходимо проанализировать следующие данные:

- Дата регистрации (к моменту получения гарантии ваша компания должна существовать не менее 3 месяцев);

- Соразмерность суммы запрашиваемой гарантии величине оборотов компании (в случае неудовлетворительного финансового состояния может потребоваться залог);

- Убытки по данным бухгалтерской отчетности;

- Опыт участия в торгах и выполнения аналогичных контрактов (наличие успешного опыта выполнения аналогичных работ положительно влияет на принятие решения банком о выдаче гарантии).

Шаг 1. Выбрать банк, который станет гарантом и выдаст соответствующую банковскую гарантию. О том, как это сделать, подробнее написано в разделе “Как выбрать банк?”.

Шаг 2. Выяснить в выбранном банке, на каких условиях возможна выдача необходимой БГ, а также какой перечень документов следует предоставить для ее получения.

Шаг 3. Согласовать тариф.

Шаг 4. Заполнить заявление на получение БГ и отправить его вместе с пакетом документов.

Шаг 5. Согласовать проект БГ.

Шаг 6. Оплатить счет.

Шаг 7. Получить БГ.

Вот так в настоящее время выглядит процесс получения банковской гарантии.

Действия участника закупки после оформления БГ

Шаг 1. Получить в банковском учреждении следующий пакет документов, в котором должны быть:

- один экземпляр заключенного договора о предоставлении банковской гарантии;

- оригинал самой БГ;

- выписка из реестра банковских гарантий.

Шаг 2. Проверить выданную гарантию на предмет ее соответствия установленным в статье 45 44-ФЗ требованиям.

9. Сколько стоит банковская гарантия?

И в завершении сегодняшней статьи хотелось бы несколько слов сказать о стоимости банковской гарантии. Процесс получения банковской гарантии сродни получению кредита в банке. По сути это услуга, стоимость которой зависит от спроса и предложения на неё. А как вы знаете, спрос рождает предложение. Поэтому стоимость оформления БГ в разных банках может значительно отличаться.

Давайте с вами рассмотрим, что может повлиять на конечную стоимость БГ.

Во-первых, это величина гарантийной суммы.

Во-вторых, это предмет и срок действия БГ.

В-третьих, это наличие или отсутствие обеспечения (залога). Гарантия без залога стоит дороже. В настоящее время комиссия за выдачу БГ колеблется в пределах от 1% до 10%. В среднем это 3-5%. Ниже вы найдете пример расчета стоимости БГ, предоставляемой в качестве обеспечения исполнения контракта.

Пример расчета стоимости банковской гарантии

Предположим, участник закупки выиграл контракт на ремонт детского сада. НМЦК по данному объекту составляет 30 000 000 рублей. Размер обеспечения исполнения контракта, установленный в документации, составляет 30% от НМЦК, т.е. 9 000 000 рублей. Срок выполнения ремонтных работ по договору — 12 месяцев (1 год). Для примера возьмем процентную ставку за выдачу БГ равную 3%.

Теперь произведем расчет стоимости БГ:

30 000 000 х 30% х 3% х 1 = 270 000 рублей.

Таким образом получается, что для получения заказа стоимостью 30 млн. рублей, победителю необходимо приобрести БГ за 270 тыс. рублей, что гораздо выгоднее нежели изъять на 12 месяцев 9 млн. рублей из оборота организации и перечислить их на счет Заказчика.

На этом сегодня все. До встречи в следующих статьях.

P.S.: Если вам понравилась статья, то ставьте “лайки” и делитесь ею с друзьями и коллегами в социальных сетях.

Есть такие виды бизнеса, которые как бы скрыты от глаз большинства людей. Увидев какой-нибудь магазин, можно подумать о том, чтобы открыть такой же. Но есть бизнес, основанный на услугах, который не бросается в глаза. И в этом бизнесе есть возможность заниматься интересным делом, одновременно зарабатывая приличные суммы.

Особенности бизнеса в сфере госзакупок

Количество сделок в госзакупках и тендерах растёт ежемесячно. Это бизнес с большими цифрами, жёсткими сроками и определённым регламентом. У государства всегда есть множество объектов, которые нужно построить, отремонтировать или произвести. Количество государственных компаний ограничено и под разовые работы неэффективно создавать такую компанию – только времени больше уйдёт.

Поэтому государство прибегает к помощи подрядчиков для выполнения разовых или плановых работ. Но не все подрядчики способны выдержать условия либо вовсе не являются благонадёжными. Государство может проверить каждого подрядчика, но на это, опять же, уйдёт слишком много времени и сил. Выход из этой ситуации – должен быть некий гарант финансового обеспечения сделки, который сможет выделить денежные средства, если «что-то случится».

Для этого оформляется банковская гарантия. Бумажная волокита, непременно сопровождающая большие сделки, обычно отнимает много времени и сил у всех сторон сделки. Сейчас появился новый вид бизнеса, решающий эту головную боль.

Это бизнес, основанный на банковских гарантиях. А точнее – на посреднических услугах по получению гарантий во время проведения тендеров и госзакупок. В соответствии с 44 ФЗ РФ каждая сделка в сфере госзакупок должна подтверждаться банковской гарантией. Ежедневно в России проводится более 3000 сделок. Эта цифра растёт с каждым месяцем, несмотря на кризисы и экономические спады – госзакупки проводятся всегда. Емкость рынка огромная и растёт с каждым днём.

Что такое банковская гарантия

Прежде чем изучать франшизу нужно разобраться, что такое банковская гарантия. Это способ исполнения финансовых обязательств одного лица перед другим. Чем-то похоже на кредитную карту с восполняемым лимитом или овердрафт. Банковские гарантии бывают разных форм и видов, могут быть выданы под конкретную сделку или на определённый срок.

Например, ваша компания занимается перепродажей металлопрокатом, и вы закупаете продукцию напрямую у завода. Завод отгружает для вас металлопрокат с отсрочкой 45 дней, т.е. по окончании этого срока вы обязаны рассчитаться с поставщиком. Так вот банковская гарантия даёт право получить заводу деньги за свою продукцию, даже если у вас их не будет. Банк оплатит эту сделку, поэтому эта операция и носит название «банковская гарантия».

Банк, разумеется, не бесплатно выдаёт эти гарантии. Как и при любой кредитной операции существуют определённые комиссии. Размеры комиссий составляются индивидуально под каждую отдельную банковскую гарантию.

Процесс получения гарантии похож на одобрение кредита:

- Подача заявки в банк.

- Сбор необходимого комплекта документов.

- Оценка платёжеспособности клиента банком.

- Принятие решение о выдаче банковской гарантии.

- Выпуск гарантии.

Бизнес на банковских гарантиях

Для получения банковской гарантии необходимо собирать довольно внушительный пакет документов. К тому же можно ошибиться или неправильно составить бумаги. Клиенты не всегда имеют должную квалификацию, а время на тендерах, особенно на госзакупках, не всегда ждёт. Поэтому всё должно быть сделано быстро и качественно.

Кроме документов ещё нужно выбрать банк для получения гарантии. Если планируется участие в госзакупках, то перечень банков сужается – есть определённые требования к банкам. Искать подходящий банк, не обладая информацией – терять драгоценное время.

На решении этих двух проблем и строится франшиза «Банковские Гарантии». Вы берёте на себя все вопросы по получению клиентом банковской гарантии. Основная заповедь бизнеса – клиент заплатит любые деньги, если вы решите его проблему.

Франшиза разделена на три удобных пакета:

«Малый бизнес»

Стоимость пакета — 120 тыс. руб

Роялти — 9 тыс. руб

Дополнительная информация — инструкции для открытия филиала; Обучающие материалы

«Банк. Партнёр»

Стоимость — 400 тыс.руб

Роялти — 9 тыс.руб

Дополнительная информация — 5-дневный курс обучения; Подбор кандидатов; Гарантированные клиенты

«Золотое решение»

Стоимость- 1.400 тыс.руб

Роялти — В первый год роялти отсутствует

Дополнительная информация — Помощь в создании бизнеса; Доведение до прибыли в 300 000 руб; Команда топ-менеджеров строит бизнес под ключ

От покупателя франшизы требуется погрузиться в тематику бизнеса и выполнять все процессы качественно. Поскольку работа в тендерах и госзакупках регламентирована, здесь всё должно быть выполнено на отлично. Любая оплошность способна свести на нет все усилия по поиску клиента. Ведь такой клиент больше не захочет работать с такой компанией. А в худшем случае можно оказаться в неприятной ситуации и выяснять отношения через суд.

Покупая франшизу, вы получаете полный набор документов, правила ведения бизнеса. К вам будет приставлен индивидуальный менеджер, который будет сопровождать вас на всех этапах работы. Бизнес весьма специфический, поэтому компания берёт на себя большую часть работ. Вам остаётся привлечь клиента и отправить в головной офис собранный пакет документов. После подписания банковской гарантии вы получаете свою часть прибыли.

Учитывая бурный рост отрасли, можно сказать, что клиенты будут всегда. Главное – это любить свой бизнес и делать всё качественно.