Бизнес идеи в страховом бизнесе

Евгений Маляр

Евгений Маляр

21 сентября 2019

Понятия, связанные со страховым бизнесом

Виды страхования

Личное страхование

Имущественное страхование

Страхование ответственности

Типы страховых организаций: какой бизнес реально открыть

Компании

Брокер

Агентство

Рентабельность страхового агентства

Маркетинг и продвижение страхового агентства

Заключение

Заниматься страхованием выгодно. Рейтинговое агентство АКРА опубликовало данные, свидетельствующие о том, что рентабельность капиталовложений в этой отрасли вдвое превышает средний показатель прибыльности по стране. Такая привлекательность, казалось бы, должна побуждать каждого инвестора и предпринимателя открыть страховой бизнес в Москве или другом крупном российском городе, и спокойно богатеть с каждым днем. Но не все так просто. Для начала следует разобраться в сути дела и рассмотреть разные варианты действий.

Понятия, связанные со страховым бизнесом

Основные бизнес-процессы страховой деятельности развиваются в четырех направлениях. Она одновременно может рассматриваться как:

- система общественно-экономических отношений;

- род деятельности;

- вид бизнеса;

- способ защиты финансово-имущественных интересов.

Наиболее часто встречающееся в различных источниках определение содержит ярко выраженную тавтологию:

Страховой бизнес — это деятельность по защите интересов (нивелированию рисков, компенсации возможных убытков и т. д.) субъектов, при которой используются методы страхования на договорной основе.

Эта формулировка уязвима с современной точки зрения. В ней учтена возможность осуществления деятельности только непосредственного страховщика, в то время, когда услугу оказывают и другие лица (брокеры, актуарии, агенты). В ряде случаев принципы организации страхового бизнеса не предполагают заключения специального договора. Действуют законодательные акты, автоматически устанавливающие обязательства по защите интересов потребителей от рисков (например, на транспорте).

Таким образом, понятие нуждается в расширенном толковании. В процесс вовлечены все заинтересованные участники, а сам он намного сложнее схемы, описанной в определении.

Характеристика и структура страхового бизнеса вписывается в сферу общественного производства, но обладает рядом особенностей:

- Продолжительность периода потребления. В отличие от большинства услуг, страхование не является разовой сделкой. Экономические отношения между продавцом и покупателем длятся на протяжении срока действия договора (формального или обусловленного законодательством).

- Перманентный «режим ожидания». Получив оговоренную плату, страховщик всегда должен быть готовым к событию (страховому случаю), влекущему выплату возмещения.

- Особое психологическое состояние. Клиент, оплатив полис, получает взамен не только возможность компенсации убытков, но и спокойствие, входящее в цену предоставленной услуги.

- Материализация при неблагоприятных обстоятельствах. Денежную форму компенсация приобретает только при наступлении страхового случая.

Эти и другие особенности страховой организации задают условия ее успешного функционирования:

- Наличие специального фонда, служащего источником выплат.

- Создание системы компенсации последствий страховых случаев.

Наполнение страхового фонда осуществляется за счет взносов, уплачиваемых страхователями. При этом сумма возмещения, как правило, существенно превосходит стоимость полиса. Прибыльность деятельности зависит от соотношения поступающих и выплачиваемых средств.

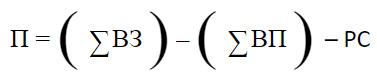

Суть страхового предпринимательства выражается формулой:

Где:

- П – прибыль страховщика до вычетов налогов;

- ВЗ – входящие взносы страхователей;

- ВП – исходящие выплаты возмещений;

- РС – расходы на содержание фирмы-страховщика.

Та же формула, но в упрощенном виде: «грязная» прибыль = суммарная страховая премия – сумма взносов – текущие издержки.

Естественно, что чем больше будет выплат, тем меньшим окажется доход. В идеальном варианте страховые случаи не наступают, и издержки ограничиваются текущими расходами (арендой офиса, зарплатой сотрудников, ЖКХ и т. д.). Отрицательное значение П повлечет банкротство.

Взносы определяют риски страхового бизнеса. В основе подсчета лежат вероятностные показатели пожара, затопления, болезни, смерти и других безрадостных событий, указанных в договоре. Для их вычисления применяются сложные математические инструменты и данные статистики.

Принцип, «чем больше, тем лучше», в данном случае не работает. Слишком высокие взносы отпугнут клиентов и побудят их создавать собственные резервные фонды на «всякий несчастный случай». К тому же, на рынке страхования действует сильная конкуренция.

Виды страхования

Страховые услуги классифицируются по признакам добровольности и характера объекта. В целом, всех их можно разделить на три основные категории. Рассмотрим их.

Личное страхование

Объектами являются трудоспособность, здоровье и жизнь. Личное страхование выполняет две функции: сберегательную и рисковую. Может быть добровольным и обязательным (для отдельных групп граждан). Включает ряд особых условий: выплаты дополнительной пенсии, погашение неожиданных расходов на медицинское обслуживание и т. п.

Имущественное страхование

Страхуется движимое и недвижимое имущество физических и юридических лиц от повреждения и полного уничтожения, а также предпринимательские риски (убытки и недополученные доходы).

Страхование ответственности

Предметами страхования являются: гражданская и профессиональная ответственность, защита от снижения качества изготовляемой продукции по причинам, независящим от производителя, а также компенсация убытков третьих лиц, пострадавших вследствие воздействия этих факторов.

Типы страховых организаций: какой бизнес реально открыть

Страховой вид бизнеса в России существует в трех организационных формах:

- Компания.

- Брокер.

- Агент.

Каждой из них свойственны свои преимущества, недостатки и ограничения для потенциальных операторов.

Компании

Компании представляют собой непосредственных страховщиков. Этим они отличаются от брокеров и агентов, выполняющих вспомогательные функции. Страховые компании (СК) являются главными выгодоприобретателями, но они несут и львиную долю расходов. Требования для лицензирования высоки: для открытия СК необходимо наличие минимального капитала, сумма которого зависит от характера страхуемых рисков.

| Страхуемый риск | Минимальная сумма уставного капитала, млн руб. |

| Жизнь | 450 |

| Здоровье | 120 |

Если же компания собирается заниматься перестрахованием, то есть брать на себя риски других страхователей, ей необходимо иметь на счете 600 млн руб.

Одно лишь это требование отсекает доступ огромного количества потенциальных участников рынка. Ограничение справедливое: компания, не обладающая достаточной финансовой мощью, имеет высокие шансы разориться при неблагоприятном развитии событий. Как следствие, наибольшая доля прибыли извлекается СК, учрежденными банками или аффилированными с ними (кэптивными).

Международная бизнес-модель страховой компании предполагает применение интересного подхода банков к клиентам. Решение о выдаче крупного кредита связывается со страхованием жизни. Таким путем финучреждения решают одновременно две задачи: гарантируют возвратность и зарабатывают дополнительную прибыль.

У банковских СК есть и другое преимущество: взносы размещаются на депозитах, включаются в оборот и приносят доход.

Самостоятельные компании, не аффилированные с банками, иногда используют франчайзинг. Покупка франшизы дает преимущества в виде рекламной поддержки торговой марки, мерчендайзинга и обучения персонала.

Брокер

Статус страхового брокера (СБ) доступнее, но порог входа в бизнес тоже высок. Для регистрации необходим собственный подтвержденный капитал или банковская гарантия, как минимум, на три миллиона рублей. Функции структуры этого типа:

- Помощь в выборе лучшего страховщика.

- Консультации по вопросам страховых продуктов и получения возмещения.

- Экспертная оценка рисков.

- Документальное оформление обязательств.

Брокер как бы находится между двух огней: он заинтересован в соблюдении интересов обеих договаривающихся сторон, которые нередко противоречат друг другу. Источником прибыли, в отличие от СК, для СБ служит не страховая премия, а комиссия, которую платит клиент.

Лицензирование брокерской деятельности является обязательным условием. Есть и другие требования, соответствовать которым непросто.

Для понимания сложностей, подстерегающих предпринимателя на этом пути, достаточно знать, что в Российской Федерации количество страховых брокерских контор исчисляется десятками.

Агентство

Стать страховым агентом проще всего. Для этого не обязательно быть юридическим лицом. Лицензия не нужна. Все риски, связанные с невыполнением обязательств, перекладываются на страховую компанию, которая выплачивает вознаграждение за каждого клиента. Главная проблема состоит в поиске страхователей. Конечно, предприятие в виде агентства, имеющее офис, вывеску и рекламные возможности, действует успешнее обычного гражданина, предлагающего оформить полис, что называется, «на коленке». Впрочем, и физическим лицам место на рынке находится.

Рентабельность страхового агентства

Пример бизнес-плана страховой компании мы рассматривать не будем. Руководители банков и предприниматели, сумевшие заработать сотни миллионов на уставной капитал, и так знают вероятную доходность подобных структур. Опираясь на доступные данные, попробуем оценить рентабельность страхового агентства.

Требуется начальная инвестиция в пределах от ста до четырехсот тысяч рублей. В эту сумму входят расходы на аренду помещения, рекламу, мебель, оргтехнику и оплату счетов ЖКХ в период «раскрутки». Затраты окупятся в течение полугода, если агентство обеспечит своему владельцу ежемесячную чистую прибыль около 70 тыс.

Отдельного внимания заслуживает оплата труда персонала. Желательно, чтобы агенты имели опыт работы в страховом бизнесе, но это не обязательно – можно научить. Вознаграждение состоит из двух неравных частей. Оклад обычно назначается небольшой, на уровне минимальной зарплаты или чуть выше. Основной упор делается на премию, составляющую приблизительно 20% от стоимости проданных полисов.

Поиск клиентов лучше систематизировать. Определенное количество потребителей услуги придут в офис сами, благодаря рекламе, и с ними важно грамотно работать, доходчиво объясняя преимущества каждого из предложений. «Свободная охота» ведется на основе личных связей и знакомств. Особое внимание следует уделять корпоративным клиентам, но получить кого-то из них – большая удача. Крупные предприятия обращаются напрямую в страховые компании в расчете на скидку. Обычно они ее получают.

Маркетинг и продвижение страхового агентства

Доступность входа в страховой бизнес порождает высокую конкуренцию со стороны многих других агентств. Необходимо выделиться, для чего маркетологи рекомендуют использование нестандартных методов продвижения этого специфического продукта. По понятным причинам готовых рекомендаций нет, но есть направления, в которых целесообразно прилагать усилия. Преимущества необычных подходов в том, что они существенно снижают расходы и действуют более эффективно. Рассмотрим их:

- «Партизанская» реклама. Использование ярких и шокирующих средств продвижения приводит к тому, что потенциальные клиенты рассказывают другим людям об увиденных событиях и объектах, удививших их. Например, прием одной голландской страховой компании, поместившей изображения разных бедствий на легких конструкциях, вместе с предложением немедленно позвонить по указанному телефону, дал хороший результат.

- Эпатаж. Следует осторожно относиться к использованию в слоганах двусмысленностей на грани приличия, но при соблюдении разумных пропорций они привлекают внимание и запоминаются.

- Флешмобы. Прием не новый. В США, в 40-е годы начали рекламировать торговые марки во время джазовых концертов. С поправкой на современность можно сделать публичную акцию короткой, и обойдется она недорого.

- Необычные услуги в прайс-листе. Один из признаков страхового риска – реальность угрозы нежелательного события. Если это правило слегка нарушить, есть шанс запомниться. Примеры: страховка от проигрыша в лотерее, встречи с динозавром или похищения марсианами.

Конечно, стандартные методы рекламы действуют надежнее, но эффект от необычных подходов может оказаться непредсказуемо сильным.

Заключение

Организация и развитие страхового бизнеса представляет собой сложную комплексную задачу. Его наиболее доступной формой является создание агентства, предоставляющего консультационные и посреднические услуги. Открытие страховой компании или брокерской конторы требует крупных инвестиций.

#

Бизнес-идеи

#

Бизнес-идеи