Анализ бизнес планов инвестиционных проектов

1. К середине 90-х гг. финансовое обоснование инвестиционных проектов в соответствии с необходимыми требованиями стало обязательным условием и для соискателей инвестиций из государственного бюджета (на конкурсной основе, о чем речь пойдет ниже), от коммерческих банков и других структур, располагающих средствами.

Бизнес-план представляет собой оформленное инвестиционное предложение. Наибольшее распространение получили типовые методики его составления, представленные такими организациями, как ЮНИДО (Организация ООН по проблемам промышленного развития), Европейский союз, МБРР, ЕБРР. Различие методик состоит лишь в степени детализации. Наиболее жесткие требования (ряд фиксированных форм, показателей) содержит вариант ЮНИДО, однако и по другим методикам бизнес-план запускается на старте проекта и должен убедить потенциального инвестора в том, что прибыль от вкладываемых денег будет хотя бы не ниже ставки банковского депозита.

Изучение бизнес-плана начинается после встречи с предпринимателем, в ходе которой одни вопросы могут быть сняты, а другие, напротив, могут возникнуть. Во всяком случае, после подведения итогов встречи необходимо обязательно заняться изучением документов, которыми являются сам бизнес-план и приложения к нему. Для того чтобы эта процедура была максимально производительной и результативной, рекомендуется проводить ее по определенной схеме, включающей следующие основные вопросы:

- · определение характеристик компании-заявителя и отрасли, где она действует;

- · оценку условий инвестиционного соглашения;

- · анализ последнего баланса;

- · оценку «весомости» руководящей команды компании-заявителя;

- · выявление особенностей проекта;

- · общий анализ бизнес-плана.

За последние годы, несмотря на различия в некоторых второстепенных позициях, в российской практике определилась в целом единая структура бизнес-плана.

2. Структура бизнес-плана представляет собой титульный лист бизнес-плана, аннотацию, в которой дается самая краткая информация(информационное сообщение) о проекте, и девять разделов с приложением.

Раздел 1. Резюме

В резюме указываются суть и эффективность проекта, обеспечение и механизм реализации, источники финансирования, возврат займа и гарантии.

Раздел 2. Описание предприятий и отрасли

Описываются текущее состояние, организационная структура, учредители, персонал, достижения предприятия, место на рынке, основные клиенты и партнеры.

Раздел 3. Описание продукции (услуг)

Описываются назначение и область применения, технические характеристики, указывается конкурентоспособность, патентоспособность и владельцы авторских прав, наличие или необходимость лицензии, сертификата качества, обеспечение требований экологичности и безопасности, условия поставки и упаковки, эксплуатации гарантии и сервиса, утилизации после окончания эксплуатации.

Раздел 4. Маркетинг и сбыт продукции (услуг)

Рассматриваются требования потребителей к продукции, конкуренция, рынок сбыта продукции, система и каналы сбыта, стратегия продвижения на рынок и ценовая политика.

Раздел 5. Производственный план

Указываются месторасположение, технология, качество и сертификация производства, циклограмма производства и реализации продукции (услуг), имеющиеся и необходимые производственные площади и помещения, оборудование и инструмент, комплектующие и материалы, кадровое обеспечение, транспорт и связь, энергетическое и инженерное обеспечение, экологичность и безопасность производства.

Раздел 6. Организационный план

Характеризуются команда управления проектом и ведущие специалисты, правовое обеспечение, партнеры по реализации проекта, имеющиеся или возможные поддержка и льготы, организационная структура и график реализации проекта.

Раздел 7. Финансовый план

Даются нормативы для финансово-экономических расчетов, приводятся прямые (переменные) и постоянные затраты на производство продукции, калькуляция себестоимости продукции, смета расходов на реализацию проекта, потребность и источники финансирования, рассчитывается таблица расходов и доходов, поток реальных денег (поток наличности), прогнозный баланс.

Раздел 8. Направленность и эффективность проекта

В разделе указываются направленность и значимость проекта, показатели эффективности его реализации.

Раздел 9. Риски и гарантии

Показываются предпринимательские риски и возможные форс-мажорные обстоятельства, приводятся гарантии возврата средств партнерам и инвесторам.

Приложения к бизнес-плану

Включают в себя документы, подтверждающие или дополняющие информацию, которая содержится в бизнес-плане.

Рис. 3 Последовательность разработки бизнес-плана

Рассмотрим более подробно финансовый раздел бизнес-плана, являющийся основополагающим в каждом инвестиционном проекте.

- 3. Финансовый раздел — самый важный раздел бизнес-плана включает следующие документы:

- · прогноз объемов реализации;

- · баланс денежных расходов и поступлений;

- · таблицу доходов и затрат;

- · прогнозируемый баланс активов и пассивов предприятия;

- · расчет точки достижения безубыточности.

Финансовый план обобщает данные всех предыдущих разделов и представляет их в стоимостном выражении.

Прогноз объемов реализации

Этот документ представляет собой таблицу, содержащую информацию о доле рынка, которую предполагается завоевать продукцией предприятия. Принято составлять этот прогноз на 3 года, причем для первого года данные разбиваются по месяцам, для второго года, по кварталам, для третьего выражаются единой величиной.

При сопоставлении прогноза объемов реализации цена будущей продукции определена. Иногда прогноз объемов реализации составляется в натуральных единицах, что дает возможность сделать расчеты финансовых показателей в нескольких вариантах.

Именно исходя из этих данных о реализации будут приобретаться оборудование, вкладываться средства в рекламу, привлекаться новые работники. Данные об объеме реализации приводятся на основании маркетинговых исследований, результаты которых отражены в соответствующем разделе бизнес-плана.

Баланс денежных расходов и поступлений

Это самая большая часть финансового плана позволяет оценить, какие средства нужно вложить в проект, причем в разбивке по времени, до началареализации и далее. Задача такого баланса — добиться синхронности поступления средств и их расходования, т.е. добиться ликвидности проекта. Под ликвидностью в данном случае понимают возможность вовремя рассчитаться по своим обязательствам.

Достижение ликвидности — очень важное условие. Проект может принести высокую прибыль и эффективность от вложения средств в будущем, но если своевременно не заплатить налоги или в течение трех месяцев не осуществлять платежи, срок которых наступил, то предприятие может быть объявлено банкротом и предприниматель никогда не дождется реализации своих планов.

При планировании денежных потоков следует учесть, что предприятию с длительным производственным циклом или с длительным омертвлением средств в расчетах с покупателями, т.е. в дебиторской задолженности, требуется дополнительное привлечение денежных средств. И такой проект обойдется дороже, так как дольше ждать отдачи.

Баланс денежных расходов и поступлений иногда называют балансом денежных потоков. Эта таблица составляется аналогично прогнозу реализации: на 1-й год приводятся данные с разбивкой на 12 месяцев, на 2-й год по кварталам, а на 3-й год — одной величиной.

Начинается составление таблицы с величины, которая показывает наличие денежных средств на начало первого периода, затем подводится итог — сколько всего средств имеется в течение периода, далее приводятся данные о необходимых расходах.

Баланс активов и пассивов

Этот документ рекомендуется составлять на начало и конец первого года реализации проекта. Он важен для банков, собирающихся кредитовать проект, поскольку на его основании они могут сделать заключение о том, в какие именно активы предполагается вложить средства проекта и за счет каких источников они будут сформированы. Баланс активов и пассивов составляется как обычный бухгалтерский баланс.

Точка безубыточности показывает, при каком объеме производства и реализации продукции выручка от реализации равняется затратам на производство. Имеет смысл производить продукцию, если проект обеспечивает производство и реализацию товара в объеме, превышающем порог безубыточности. Только в том случае проект начинает давать прибыль. При объемах выпуска меньше, чем порог безубыточности, предприятие будет приносить убытки.

Рассчитывается по следующей формуле:

Б = П : (У — В),

где Б — объем производства, при котором достигается безубыточность;

П — условно-постоянные затраты;

У — цена единицы продукции;

В — переменные затраты в расчете на единицу продукции.

Заключительная часть бизнес-плана — стратегия финансирования.

Здесь излагается план получения средств для реализации проекта. При этом даются ответы на следующие вопросы:

- · сколько всего необходимо средств;

- · откуда и в какой форме предполагается получить эти средства;

- · когда можно ожидать полного возврата заемных средств и получения инвесторами дохода;

- · каков будет доход.

Ответ на первый вопрос получается из финансового плана.

Второй вопрос не предполагает однозначного ответа. Часть необходимых средств можно получить в виде заемных средств, а часть должна быть в форме уставного капитала создаваемого предприятия.

Для вновь создаваемых предприятий источником финансирования станет уставный капитал, а для проектов по расширению деятельности уже существующих предприятий — заемные средства в любой форме.

Оценка сроков возврата заемных средств требует специальных расчетов, включенных в бизнес-план. Они основываются на сопоставлении первоначальных инвестиций и ежегодных денежных доходов.

Источник: www.biz-plan.ru

Анализ инвестиционной среды

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты)

с целью выбора способа вложения финансовых средств, который обеспечит наивысшую

отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной

среды (инвестиционного климата).

Инвестиционная среда по отношению к конкретному объекту инвестиций рассматривается

на общеэкономическом уровне, на отраслевом уровне и на локальном уровне, т.е.

как деятельность (бизнес) компании в конкурентных условиях. В соответствии с

общепринятой международной практикой проводится обследование и проверка

истинности всех сведений (“due diligence”) об объекте инвестиций для подготовки

к разработке бизнес-плана инвестиционного проекта.

1. Общеэкономический анализ инвестиционной среды

Процесс анализа инвестиционной среды начинается с изучения состояния национальной

экономики в целом. Особенно внимательно к этому относятся международные

инвестиционно-финансовые институты при выборе стран для осуществления

поддерживаемых этими институтами инвестиционных проектов.

В ходе разработки в бизнес-плане инвестиционного проекта обычно рассматриваются:

— темпы экономического роста;

— уровень социально-политической стабильности;

— уровень правовой стабильности;

— уровень инфляции;

— стабильность национальной валюты;

— состояние платежного баланса страны;

— уровень процентной ставки за кредит;

— размеры и динамика государственных расходов и инвестиций;

— развитость рыночной инфраструктуры

2. Отраслевой анализ инвестиционной среды

Отрасль, в которой предполагается осуществить инвестиционный проект, должна

быть рассмотрена в бизнес-плане со следующих позиций:

— темпы и перспективы роста отрасли;

— состояние рынков сбыта;

— уровень конкуренции;

-наличие специальных налоговых режимов и иных элементов государственного

регулирования.

3. Микроэкономический (локальный) анализ инвестиционной среды

Анализ всех существенных сторон деятельности предприятия, которое является

перспективным объектом инвестиций представляется в виде либо разработанного бизнес-плана инвестиционного проекта, либо

технико-экономического обоснования (ТЭО — аналог “ feasibility study ”) и

отражает следующие аспекты:

— история компании;

— правовой статус;

— финансовое состояние;

— состояние контрактов;

— состояние производственной сферы;

— выпускаемая продукция

— структура управления;

— состояние социальной сферы

— маркетинговая политика.

Полнота проводимого в бизнес-плане микроэкономического анализа зависит от того, как

планируется осуществлять инвестиционный проект: с созданием нового юридического

лица или в рамках уже существующего. В первом случае потребуется детальное

рассмотрение всех указанных сторон деятельности предприятия, во втором —

достаточно обойтись более кратким описанием предполагаемых участников проекта.

Оценка самого инвестиционного проекта включает в себя проверку исходных

данных, анализ организационно-правовой формы реализации проекта, построение финансовой модели и оценку проекта в соответствии с выбранным критерием. Если

проект отвечает выбранному критерию, то полученная информация образует основу

для составления бизнес-плана.

Наряду с разработкой бизнес-плана инвестиционного проекта проводится анализ возможных способов

привлечения капитала (выпуск акций, облигаций, получение кредита и т. п.) в

соответствии с существующей практикой корпоративного финансирования (corporate

finance), а также с условиями размещения ценных бумаг (андеррайтинга).

Оценка инвестиционного проекта

1. Проверка исходных данных.

Информация, используемая в ходе оценки инвестиционного проекта, должна

подвергаться проверке. Особенно это относится к следующим данным:

— объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

— затраты на производство и реализацию продукции/услуг;

— нормы амортизации;

— ставки процентов за кредит;

— имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию.

2. Маркетинговое исследование.

Проект может оказаться несостоятельным в случае отсутствия спроса со стороны

потенциальных потребителей на выпускаемую в рамках проекта продукцию. Поэтому

построению финансовой модели должна предшествовать работа по определению спроса

и возможностей рынка (маркетинговый анализ). Последний проводится по следующим

этапам:

1) оценка конкуренции и других внешних факторов:

— степень конкуренции;

— потенциальные источники конкуренции;

— наличие государственного регулирования.

2) определение стратегии развития предприятия:

— стратегия сбыта;

— стратегия ценообразования;

— использование рекламы, связи с общественностью (public relations),

продвижения товара;

— анализ места размещения компании;

— бюджет маркетинга;

— последующая стратегия маркетинга.

3) исследование рынка:

— поиск и анализ первичной информации;

— оценка реакции рынка.

4) прогноз объема продаж:

— объемы продаж по периодам;

— объемы продаж по продуктам и услугам;

— объемы продаж по группам потребителей;

— доля рынка.

Надежность полученной в ходе маркетингового анализа информации определяет

надежность финансовых расчетов в бизнес-плане инвестиционного проекта.

3. Анализ организационно-правовой формы.

Организационно-правовая модель реализации проекта может варьироваться в

зависимости, прежде всего, от следующих исходных предпосылок:

1. Проект реализуется на базе существующего предприятия — объекта

инвестиций, а предоставление средств инвестора осуществляется посредством

реализации ценных бумаг этого предприятия или в рамках кредитования.

2. Проект реализуется на базе новосозданного предприятия, в число

учредителей которого входит потенциальный инвестор, внося в уставный капитал

оговоренную сумму.

Кроме этого, следует определиться с организационно-правовой формой

предприятия, создаваемого для реализации проекта (ООО, ОАО, ЗАО и т.д.).

Использование одной из этих или иных организационно-правовых моделей и форм

в дальнейшем накладывает отпечаток на весь дальнейший процесс инвестиционного

планирования.

4. Финансовый анализ.

Финансовое планирование является составной частью разработки бизнес-плана инвестиционного проекта и представляет собой моделирование будущих финансовых результатов

деятельности предприятия при заданных прогнозных значениях основных параметров

и соответствующих ограничениях. Финансовое планирование осуществляется путем построения финансовой модели инвестиицонного проекта и интерпретации результатов

расчетов.

Применение финансовой модели позволяет:

— анализировать и прогнозировать финансовые результаты;

— проводить анализ чувствительности;

— снизить затраты времени и средств на хранение и переработку информации;

— снизить риск человеческой ошибки;

— сократить время на проведение расчетов.

Основа финансовой модели разрабатывается таким образом, чтобы учесть все

факторы, оказывающие существенное влияние на данное предприятие. В своем

наиболее полном виде финансовая модель проекта позволяет не только просчитать

результаты при заданных прогнозных параметрах и составить прогнозные финансовые

отчеты, но и выбрать наиболее приемлемые схемы инвестирования средств и виды

источников финансирования в соответствии с установленными критериями. Некоторые

модели включают статистические методы прогнозирования, используемые для построения

трендов по основным параметрам на основе данных о деятельности предприятия в

прошлом.

Процесс финансового моделирования имеет несколько этапов:

1. Концептуализация (устанавливаются цели создания модели, параметры

вводимой и выводимой информации).

2. Создание модели.

3. Пробный запуск и проверка модели.

4. Внесение изменений в модель (при необходимости по результатам проверки).

5. Использование модели.

При построении финансовой модели обычно учитываются такие элементы как,

например,

— методы ведения бухгалтерского учета :

— порядок начисления амортизации;

— расчеты налоговых платежей;

— график погашения долговых обязательств;

— стратегия формирования запасов и др.

При выполнении работы по финансовому моделированию вся информация,

предположения, формат документов должны быть представлены таким образом, чтобы

специалисту легко было отразить в модели специфические характеристики

предприятия, а затем рассчитать проектируемые результаты при реализации

заданных условий.

Содержание финансовых моделей, построенных для прогнозирования составляющих

бухгалтерской документации с использованием формул, созданных на основе

бухгалтерских проводок, значительно отличается от моделей, построенных для

проведения оценивания инвестиционных проектов или бизнеса.

Основное отличие состоит в использовании различных методов финансового

анализа при оценивании инвестиционных проектов и бизнеса (расчет денежного

потока, расчет приведенной стоимости, оценка риска и др.), так как методы

бухгалтерского учета не обеспечивают адекватного описания происходящих и

предполагаемых в будущем процессов. Однако, применение методов финансового

анализа часто не представляется возможным без использования бухгалтерской

документации, соответствующих прогнозов, составленных в рамках финансового

планирования деятельности предприятия.

Например, для любого предприятия важное значение имеет оценка величины

поступлений и расходований денежных средств, основанная на анализе деятельности

предприятия за предыдущие периоды и прогнозах. Для этих целей составляются

бюджеты денежных средств — прогнозы поступлений и платежей на будущие периоды

(месяц, неделя). Расчет денежного потока предприятия проводится на основе

бюджета денежных средств.

По сравнению с бюджетом денежных средств, денежный поток обычно строится для

отдельного инвестиционного проекта, а не для организационной единицы

предприятия. Расчет денежного потока проводится чаще всего с целью оценить

отдачу инвестиций, а бюджет денежных средств используется в процессе

планирования. Это один из множества моментов, демонстрирующих необходимость

четко продумать цели и схему создаваемой финансовой модели, взаимосвязи между

элементами, учесть специфичные условия функционирования данного предприятия,

реализации проекта.

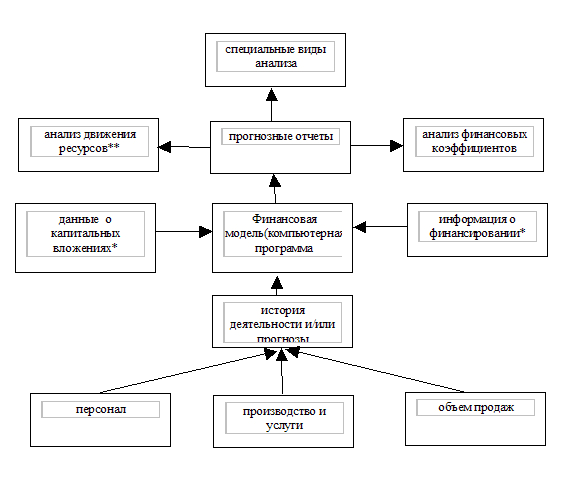

Схема основных взаимосвязей между исходными и результирующими параметрами в

финансовой модели

*При построении финансовой модели информация о необходимых капитальных

вложения и объемах финансирования представляет собой особый вид исходной

информации, так как в зависимости от цели построения модели, имеющихся

первоначальных исходных данных объем и использование этой информации будут

различны. Например, расчет суммы налогов, причитающейся к уплате при реализации

инвестиционного проекта, проводится исходя из предпосылки, что проект будет

профинансирован за счет акционерного капитала. Проценты по кредиту не

учитываются в расчете налога на прибыль по данному инвестиционному проекту.

** Анализ движения ресурсов включает построение и расчет различных видов

денежных потоков (денежный поток после вычета налогов, чистый денежный поток,

обычный денежный поток и т.д.), расчет соответствующих показателей при

построении финансовой модели для оценивания инвестиционного проекта, бизнеса или

отчет об источниках и использовании фондов, рассчитанный на основе отчета о

прибыли и баланса действующего предприятия.

5. Критерии для сравнения и выбора инвестиционных проектов

Для сравнения и выбора инвестиционных проектов инвестор обычно использует

следующие критерии:

— чистая приведенная стоимость;

— внутренняя ставка отдачи;

— индекс прибыльности;

— средняя бухгалтерская рентабельность;

— срок окупаемости.

![]() На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков,

На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков, ![]() запись нашего семинара на тему бизнес-планирования на ТВ «Успех», а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе «Стоимость разработки бизнес-плана».

запись нашего семинара на тему бизнес-планирования на ТВ «Успех», а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе «Стоимость разработки бизнес-плана».![]() Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.